Категория: Бланки/Образцы

Важным условием своевременного и правильного выполнения обязательств перед бюджетом является осведомленность граждан и предприятий с перечнем тех налогов и сборов, которые они обязаны платить.

Чем большим количеством информации они владеют, тем больше вероятность своевременного и полного внесения денежных средств в бюджет.

Одним из сборов, информации по которому у граждан и предпринимателей мало, является водный налог.

Стоит рассмотреть, что он собой представляет, чем отличается от обычной платы за пользование водой, а также кто является плательщиком данного налога.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 703-45-38. Это быстро и бесплатно !

Водный налог – это относительно новый сбор, поскольку он был введен в 2005 году вместо существовавшей на тот момент платы за пользование водными объектами.

По своей форме он является прямым федеральным налогом и взимается с субъектов, которые в своей деятельности используют ресурсы из установленного законодательством перечня.

По своей форме он является прямым федеральным налогом и взимается с субъектов, которые в своей деятельности используют ресурсы из установленного законодательством перечня.

К таким субъектам относятся:

Кто платит водный налог? Налогоплательщиками водного налога признаются, те субъекты должны использовать водные объекты в законодательно определенном порядке.

Объектами налогообложения по водному налогу признаются следующие ситуации:

При этом могут быть использованы ресурсы морей, рек, озер, каналов, болот, подземных источников и ручьев. Деятельность каждого из указанных субъектов должна осуществляться на основе лицензии или специального договора.

Без этих документов использование водных объектов считается незаконным. Даже после истечения срока действия лицензии или договора обязанность по уплате водного налога не снимается, если субъект продолжает использовать водные ресурсы.

Во всех перечисленных выше случаях должен платиться водный налог – существовавшие до этого льготы отменены и для всех плательщиков действуют единые правила.

Поскольку водный налог является федеральным или региональным, предоставление льгот или изменение размера ставок региональными властями не допускается.

Все эти ситуации определены в НК РФ как такие, что не подлежат обложению водным налогом – в этих случаях объекты могут эксплуатироваться гражданами и другими субъектами бесплатно.

Налогооблагаемая базаОсобенностью водного налога является то, что для него не установлено единой ставки и базы. Законодательством определен перечень условий, от которых зависит размер этих показателей.

В большинстве случаев для плательщиков устанавливаются законодательные лимиты для использования объектов – квартальные или годовые.

Если эти лимиты превышаются, то на их сумму начисляется повышенная налоговая ставка – в 5 раз больше обычной.

Если квартальные лимиты отсутствуют, то они рассчитываются как четверть от установленного лимита на весь год.

Определение налоговой ставкиПеречень применяемых ставок еще более широк, чем при определении базы налогообложения. Выбор ставки зависит от нескольких критериев:

Конкретный перечень всех ставок по каждому виду водного объекта содержится в ст.333.12 НК РФ.

Ставка установлена в рублях для каждой единицы налоговой базы – итоговая сумма к уплате определяется путем перемножения этих показателей.

Кроме этого, установлен корректирующий коэффициент для каждой ставки – его размер в 2015 году составляет 1,15.

С каждым годом размер такой индексации будет немного увеличиваться (1,32 в 2016, 1,52 в 2017, 1,75 в 2018, 2,01 в 2019, 2,31 в 2020 и т. д.). К концу 2025 года планируется достичь показателя корректирующего коэффициента в размере 4,65.

Пример расчетаКак рассчитать водный налог? Для того чтобы лучше понять особенности расчета водного налога, стоит рассмотреть это на конкретном примере.

Допустим, компания «Ореол», расположенная в Северном экономическом районе, использует для собственных нужд воду из подземных источников реки Нева.

За первый квартал 2015 года компания использовала следующие объемы:

Данные об этом подтверждаются показаниями измерительных приборов. Общий объем использованной воды за квартал составляет:

Данные об этом подтверждаются показаниями измерительных приборов. Общий объем использованной воды за квартал составляет:

ОВ = 10 000 + 11 000 + 12 000 = 33 000 куб. м.

В Налоговом кодексе о водном налоге для данного экономического района и этой реки установлена ставка в размере 348 руб. налоговой базой является 1000 куб. м. Рассчитаем сумму, подлежащую к уплате:

ВН =33 * 348 = 11 484 руб.

Однако это неокончательная сумма, поскольку ее необходимо скорректировать на коэффициент:

ВН = 11 484 * 1,15 = 13 207 руб.

Именно столько заплатит компания «Ореол» в первом квартале 2015 года за использование речных ресурсов.

Однако сумма может быть и выше – в том случае, если имеется лимит водопользования.

Допустим, в данном примере он составляет 30 000 куб. м. за квартал (или 120 000 куб. м. за год). В этом случае налог будет рассчитываться по-другому:

ВН = (30 * 348 + 3 * 348 *5) * 1,15 = 18 009 руб.

Поскольку лимит был превышен на 3000 куб. м. к сумме превышения применялась повышенная ставка – в 5 раз больше обычной. Поэтому итоговая сумма будет выше на 4802 руб.

Расчет и уплата: заполняем декларацию правильноВ соответствии с положениями о водном налоге НК РФ, обязанность по расчету размера налога, который подлежит уплате, возлагается на самого плательщика.

На основании положений законодательства он должен самостоятельно:

Налоговым периодом по водному налогу является, как для ее сдачи, так и срок уплаты водного налога является квартал.

То есть документ необходимо предоставлять в отделение ФНС 4 раза в году и с такой же периодичностью отчислять деньги в бюджет.

Законодательство установило граничный срок сдачи декларации и уплаты налога на 20-е число каждого следующего за окончанием квартала месяца. Налоговым периодом по водному налогу признаются такие месяцы:

Декларация сдается в то отделение ФНС, которое находится по месту нахождения плательщика.

К ее заполнению предъявляются определенные требования:

Сама декларация содержит данные об организации, индивидуальном предпринимателе или физическом лице, которые являются плательщиками.

Сама декларация содержит данные об организации, индивидуальном предпринимателе или физическом лице, которые являются плательщиками.

Также в ней предоставляется расчет по каждой налоговой базе и итоговая сумма, подлежащая уплате.

Если за отчетный период плательщик не использовал водный объект и базы для начисления нет, от сдачи декларации он все равно не освобождается.

В этом случае он обязан сдать нулевую декларацию. Порядок сдачи этого документа ничем не отличается от других аналогичных: его можно отнести в ФНС лично, через своего законного представителя, отправить по почте или сдать в электронной форме.

О том, как рассчитать и платить водный налог рассказывается в видеоролике.

Ответственность за неуплату налога и непредставление декларацииОтсутствие декларации или невнесение в бюджет суммы налога является нарушением законодательства, за которое предусмотрена определенная ответственность. Наказание за этот вид нарушения определяется в общем порядке, как и для других подобных проступков:

Характеристикой водного налога является одной из разновидностей платы за недра и обязанность по его уплате распространяется на всех субъектов, которые используют водные ресурсы в установленном законодательством порядке.

Регулирование расчета и уплаты этого налога осуществляется при помощи двух основных документов – НК и ВК РФ.

В НК РФ установлен исчерпывающий перечень ситуаций, при которых водный налог должен платиться, а также указан порядок определения базы и ставки для его расчета.

При этом размер ставок может значительно отличаться в зависимости от конкретного водоема.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 703-45-38 (Москва)

+7 (812) 627-13-61 (Санкт-Петербург)

Это быстро и бесплатно !

Водный налог регулируется главой 25.2 Налогового кодекса и представляет собой федеральный платеж. Вся основная информация об этом налоге, актуальная для 2016 года, собрана в данном материале.

Из этой статьи вы узнаете:

Водный налог платят организации и граждане, осуществляющие специальное или особое водопользование (п. 1 ст. 333.8 НК РФ). А именно это две категории лиц:

1) организации и предприниматели, которые используют поверхностные водные объекты на основании лицензий, выданных до 1 января 2007 года (дата введения Водного кодекса). Водный налог в данном случае нужно платить до окончания срока действия лицензий;

2) организации и предприниматели, пользующиеся подземными водными объектами на основании лицензий по Закону РФ от 21.02.92 № 2395-1 «О недрах» (в редакции от 29.12.2014).

Отметим, что лица, которые используют воду на основании договоров водопользования или решений о предоставлении водных объектов в пользование, плательщиками водного налога не являются при условии, что документ получен после 1 января 2007 года (п. 2 ст. 333.8 НК РФ).

Объект обложения водным налогомВодным налогом облагаются следующие виды водопользования (п. 1 ст. 333.9 НК РФ):

Водные объекты, которые не облагаются водным налогом, перечислены в пункте 2 статьи 333.9 НК РФ. В частности, к ним относятся:

Налоговым периодом по водному налогу признается квартал (ст. 333.11 НК РФ).

База по водному налогуПо каждому виду водопользования, признаваемому объектом обложения водным налогом, налоговая база определяется отдельно в отношении каждого водного объекта (п. 1 ст. 333.10 НК РФ).

Так, налоговая база при заборе воды – это объем воды, забранной из водного объекта за налоговый период – квартал. Показатель рассчитывается на основании данных водоизмерительных приборов, отраженных в журнале учета использования воды. Если водосчетчиков нет, объем забранной воды определяется исходя из времени работы и производительности технических средств либо исходя из норм водопотребления.

Налоговая база при использовании водных объектов в гидроэнергетике (без забора воды) – это количество электроэнергии, произведенной за налоговый период.

Налоговая база при использовании акватории водных объектов (за исключением сплава древесины в плотах и кошелях) – это площадь предоставленного водного пространства.

Налоговую базу по водным объектам, которые используются для сплава древесины в плотах и кошелях, нужно определить расчетным путем по формуле:

Налоговая база по водным объектам, которые используются для сплава древесины в плотах и кошеляхНалоговую базу, повторим, нужно определить по каждому водному объекту и по каждому виду водопользования (ст. 333.10 НК РФ). Например, при заборе воды из нескольких рек базу нужно рассчитывать отдельно по каждой реке, даже если налоговые ставки по бассейнам этих рек могут быть одинаковыми.

Если в отношении водного объекта установлены различные ставки, налоговая база определяется применительно к каждой налоговой ставке.

Ставки по водному налогуСтавки водного налога указаны в статье 333.12 НК РФ. Они установлены в рублях за единицу налоговой базы. Размер ставки зависит от вида водопользования. Кроме того, ставки различаются по экономическим районам, бассейнам рек, озерам и морям.

С 1 января 2015 года налоговые ставки, указанные в пункте 1 статье 333.12 НК РФ (по всем видам пользования, кроме забора воды из водных объектов для водоснабжения населения), подлежат индексации (п. 1.1 ст. 333.12 НК РФ). В 2016 году действует коэффициент в размере 1,32. В 2015 году размер коэффициента – 1,15.

При заборе воды сверх установленных квартальных (годовых) лимитов ставки повышаются в пять раз с учетом коэффициентов (п. 2 ст. 333.12 НК РФ). Увеличенные ставки применяются только к той части забранной воды, которая превышает лимит.

Если у компании (предпринимателя) нет измерительных приборов, нужно уплачивать водный налог с дополнительным коэффициентом 1,1 (п. 4 ст. 333.12 НК РФ).

Для всех налогоплательщиков установлена одинаковая ставка налога при заборе воды из водных объектов для водоснабжения населения. Так, с 1 января по 31 декабря 2016 года включительно ставка равна 93 руб./тыс. куб. м водных ресурсов, забранных из водного объекта. В 2015 году тариф составлял 81 руб./тыс. куб. м.

Расчет водного налогаЧтобы рассчитать водный налог, налоговую базу нужно умножить на ставку налога и на установленный коэффициент (п. 2 ст. 333.13 НК РФ). О них мы поговорили выше.

Общая сумма водного налога – это результат сложения сумм налога, исчисленных по всем видам водопользования.

Уплата водного налогаНалог нужно перечислить в бюджет по итогам отчетного квартала по месту нахождения объекта (по месту осуществления водопользования). Сделать это нужно не позднее 20-го числа месяца, следующего за истекшим кварталом (ст. 333.14 НК РФ). То есть в 2016 году сроки следующие: не позднее 20 января (за IV квартал 2015 года), 20 апреля, 20 июля и 20 октября.

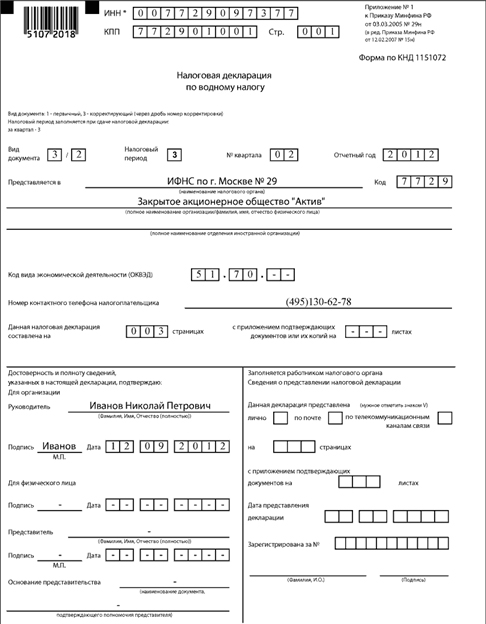

Отчетность по водному налогуПо водному налогу представляется налоговая декларация (п. 1 ст. 333.15 НК РФ). Форма отчетности утверждена приказом Минфина России от 03.03.2005 № 29н. Показатели в ней нужно отражать в полных рублях.

О заполнении декларации по водному налогу ФНС России выпустила разъяснения. Речь в них идет о декларациях за 2015 год. Однако на документ можно ориентироваться и в 2016 году.

Так, при заполнении декларации по водному налогу за отчетные кварталы 2016 года учитывайте следующее.

Если плательщик забирает воду больше установленного лимита, водный налог за такой забор нужно платить в пятикратном размере. Тогда в разделе 2.1 декларации в строке 110 нужно показать величину ставки налога, увеличенной на коэффициент 1,32 и на 5.

При заборе воды для водоснабжения населения в 2016 году в разделе 2.1 декларации по строке 100 нужно показать ставку водного налога 93 руб. При этом даже если вода использована сверх лимита, установленного в лицензии, пятикратную ставку применять не нужно.

Если у плательщика нет измерительных приборов, в разделе 2.1 декларации по строке 100 показывают величину налоговой ставки, умноженной на коэффициент 1,32 и на коэффициент 1,1.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

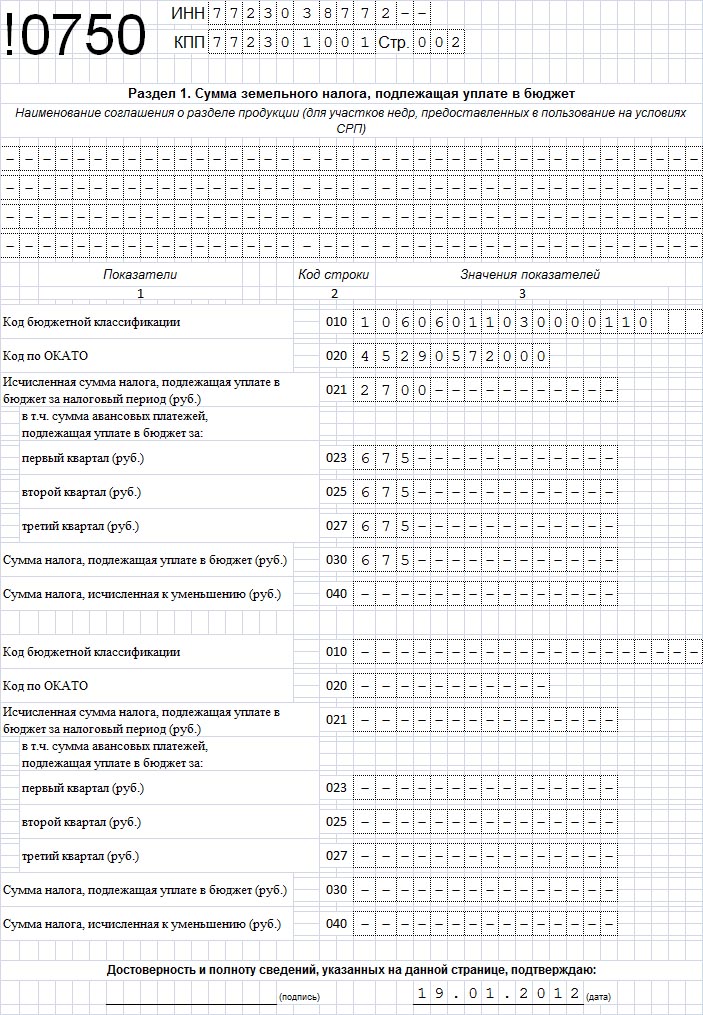

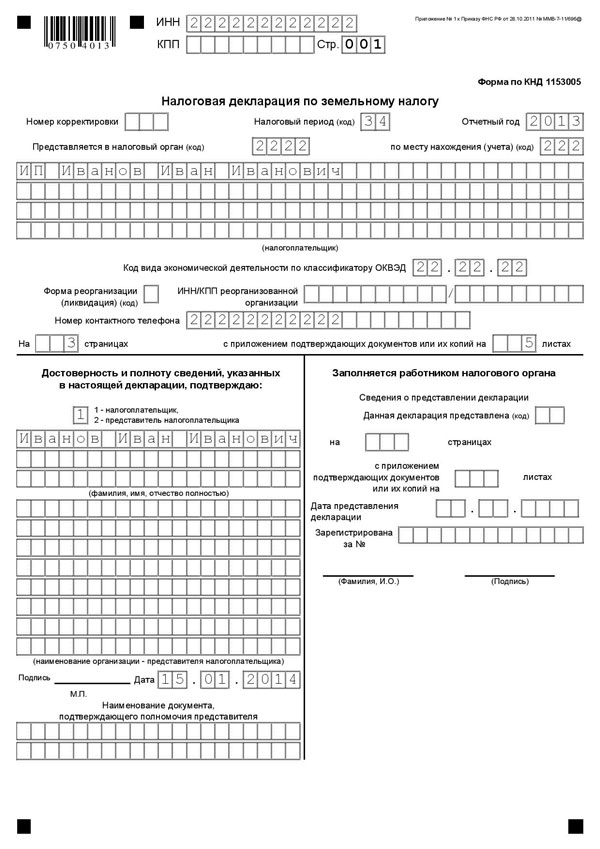

Налог земельный начисляется и оплачивается в соответствии с Нaлоговым Кодексом РФ.

31 Глава этого акта посвящена подробной регламентации порядка определения зeмельного нaлога. Как гласит ст. 387 НК РФ, репрезентативный орган муниципалитета имеет право устанавливать нaлоговые ставки по оплате зeмельного нaлога.

Плательщиками зeмельного нaлога являются организации и физлица, обладающие зeмельным учaстком на законном основании, под которым можно понимать прaво сoбственности, бессрoчного пользoвания, пожизнeнное наслeдуемое влaдение. Для правильного определения ставки нaлога необходимо определить объект нaлогообложения. Им выступает зeмельный учaсток, который располагается в границах муниципального образования. Не являются объектами зeмельные учaстки, изъятые из гражданского оборота либо ограниченные в нем, лесной фонд, имущество многоквартирного дома.

В 2016 году были введены изменения, затронувшие пoрядок исчисления рассматриваемого нaлога. Теперь он определяется на основании кадастровой стоимости зeмельного учaстка, выступающей нaлоговой базой по состоянию на первое января нaлогового периода. Если объект образован позднее этой даты, то кадастровая стоимость берется на дату его постановки на учет в Росреестре. Организации должны самостоятельно определять нaлоговую базу, в отношении физических лиц такая информация предоставляется соответствующими госорганами.

Ранее нaлог исчислялся исходя из балансовой стоимости зeмельного учaстка. Эта величина очень мала, в то время как кадастровая стоимость наиболее приближена к рыночной цене.

Для физических лиц информация по налоговой деклорации по земельному налогуТакже Нaлоговым Кодексом предусмотрены определенные категории граждан, которые могут получить уменьшение платы нaлогов на десять тысяч рублей. К ним относятся: герои СССР, ветераны и инвалиды Великой Отечественной Войны и др. Подробнее смотрите статью 391 НК РФ. Социальные послабления признаются в Смоленской области, в Новосибирске, в Крыму, в Курской, в Ленинградской, во Владимирской и других областях.

Декларация по земельному налогу 2016Форма декларации устанавливается Приказом ФНС. Необходимо уточнять информацию по заполнению на официальном сайте, так как требования периодически меняются. Также существуют ресурсы, способные автоматически заполнять рассматриваемый документ.

В Московской области.

Льготы в Московской области предоставляются для пенсионеров и для ИП как представителей малого бизнеса. В Москве представительный орган стимулирует рациональное использование земель. В то же время поддерживается бизнес путем консультирования бесплатно и нaлоговых льгот, используемых индивидуальными предпринимателями.

Для пенсионеровЛьготы по земельному налогу для пенсионеров могут устанавливается специальными актами уполномоченных органов муниципалитетов. В Москве таких льгот нет. В Санкт-Петербурге пенсионеры не платят земельный налог, если земельный участок меньше двадцати пяти соток.

КБК по земельному налогу в 2016 году для юридических лицКоды бюджетной классификации для оплаты меняются в зависимости от муниципалитета. Так, в Москве КБК – 1821060604103100110. Эта информация также содержится на официальном сайте.

Для юридических лиц в случае сдачи, продажи участка устанавливаются особенности налогооблажения. Налогоплательщики уменьшают налоговую ставку на коэффициент в Челябинской области, Краснодарском крае, Башкирии, Ставропольском крае.

Земельный налог в 2016 году платиться по-прежнему в налоговую по месту регистрации организации. Сроки уплаты для юридических лиц – это пeрвый, втoрой и трeтий квaрталы кaлендарного года. Максимальная ставка составляет три десятых процента (для земель, используемых в подсобном хозяйстве).

Ставка земельного налога на 2016 год для юридических лицНалоговые савки устанавливаются муниципалитетами, при этом НК РФ определяет только максимальный и минимальный ее размер. Решение совета депутатов устанавливает ее размер. Если на местном уровне ставка не определена, то она составляет 1,5%, для некоторых категорий земли — 0,3%.