Категория: Бланки/Образцы

РҳРҹ РәР°РәВ В РәР°СӮРөРіРҫСҖРёРё РҪалРҫРіРҫРҝлаСӮРөР»СҢСүРёРәРҫРІ РҪРөРҫРұС…РҫРҙРёРјРҫ РІ РҪРөРәРҫСӮРҫСҖСӢС… СҒР»СғСҮР°СҸС… РҫРұСҸР·Р°СӮРөР»СҢРҪРҫ РҝРҫРҙаваСӮСҢ 3-РқР”РӨРӣ. РЎР»РөРҙСғРөСӮ РҝСҖавилСҢРҪРҫ СҒРҫСҒСӮавиСӮСҢ РҙРөРәлаСҖР°СҶРёСҺ Рё РҝРҫРҙР°СӮСҢ РөС‘ РІ СҒСҖРҫРә.

РҹСҖРё РІСӢСҸРІР»РөРҪРёРё РҪР°СҖСғСҲРөРҪРёР№ РІРҫР·РјРҫР¶РҪРҫ РҪалРҫР¶РөРҪРёРө РҙРҫРІРҫР»СҢРҪРҫ СҒРөСҖСҢРөР·РҪСӢС… СҲСӮСҖафРҫРІ РҪР° РҳРҹ.

ДлСҸ РҪалРҫРіРҫРІРҫР№ СӮСҖРөРұСғРөСӮСҒСҸ 3-РқР”РӨРӣ РҫСӮ РҳРҹ РҪР° РЈРЎРқ СӮРҫР»СҢРәРҫ РІ СӮРҫРј СҒР»СғСҮР°Рө, РөСҒли РҙРҫС…РҫРҙ РұСӢР» РҝРҫР»СғСҮРөРҪ РҫСӮ РҪРөРҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢСҒРәРҫР№ РҙРөСҸСӮРөР»СҢРҪРҫСҒСӮРё или РҝРҫРҙСҖазСғРјРөРІР°РөСӮ СҖР°РұРҫСӮСғ СҒ РқДС.

РўР°РәР¶Рө РҙРөРәлаСҖР°СҶРёСҸ РҙРҫлжРҪР° РҝРҫРҙаваСӮСҢСҒСҸ РҪРөРәРҫСӮРҫСҖСӢРјРё РҙСҖСғРіРёРјРё лиСҶами, РІРөРҙСғСүРёС… РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢСҒРәСғСҺ Рё РёРҪСғСҺ РәРҫРјРјРөСҖСҮРөСҒРәСғСҺ РҙРөСҸСӮРөР»СҢРҪРҫСҒСӮСҢ. РҹСҖРё СҒРҫСҒСӮавлРөРҪРёРё РҫСӮСҮРөСӮРҪРҫСҒСӮРё РІ РәажРҙРҫРј СҒР»СғСҮР°Рө РІСҒРөРіРҙР° РёРјРөСҺСӮСҒСҸ РҫРҝСҖРөРҙРөР»РөРҪРҪСӢРө РҪСҺР°РҪСҒСӢ, РІСҒРө РёС… РҪРөРҫРұС…РҫРҙРёРјРҫ СҒРҫРұР»СҺРҙР°СӮСҢ.

РҹРҫРјРёРјРҫ РҫС„РҫСҖРјР»РөРҪРёСҸ, РҪРөРҫРұС…РҫРҙРёРјРҫ СӮР°РәР¶Рө СҒСӮСҖРҫРіРҫ СҒРҫРұР»СҺРҙР°СӮСҢ СҒСҖРҫРәРё РҝРҫРҙР°СҮРё 3-РқР”РӨРӣ. РһСҮРөРҪСҢ важРҪРҫ РҝРҫРјРҪРёСӮСҢ Рҫ СӮРҫРј, СҮСӮРҫ РёРјРөРөСӮСҒСҸ РҫСӮРҙРөР»СҢРҪР°СҸ РәР°СӮРөРіРҫСҖРёСҸ лиСҶ, РёРјРөСҺСүР°СҸ РҪРөРәРҫСӮРҫСҖСӢРө Р»СҢРіРҫСӮСӢ РҝСҖРё СғРҝлаСӮРө РҪалРҫРіРҫРІ.

Р’ СҒРІСҸР·Рё СҒ СҮРөРј РҝСҖРөР¶РҙРө, СҮРөРј РҫС„РҫСҖРјР»СҸСӮСҢ РҪалРҫРіРҫРІСғСҺ РҙРөРәлаСҖР°СҶРёСҺ, СҒР»РөРҙСғРөСӮ РҫРұСҸР·Р°СӮРөР»СҢРҪРҫ РҫР·РҪР°РәРҫРјРёСӮСҢСҒСҸ СҒ РҙРөР№СҒСӮРІСғСҺСүРёРј Р·Р°РәРҫРҪРҫРҙР°СӮРөР»СҢСҒСӮРІРҫРј.

РқРөРҫРұС…РҫРҙРёРјРҫСҒСӮСҢ РІ РҫСӮСҮРөСӮРҪРҫСҒСӮРёР’ РҫРұСҸР·Р°СӮРөР»СҢРҪРҫРј РҝРҫСҖСҸРҙРәРө РҙРөРәлаСҖР°СҶРёСҺ РҝРҫ С„РҫСҖРјРө 3-РқР”РӨРӣ РҪРөРҫРұС…РҫРҙРёРјРҫ РҝРҫРҙаваСӮСҢ СҒР»РөРҙСғСҺСүРёРј лиСҶам:

РһСҮРөРҪСҢ важРҪРҫ СҒРҫРұР»СҺРҙР°СӮСҢ СҒСҖРҫРәРё РҝРҫРҙР°СҮРё РҙРөРәлаСҖР°СҶРёРё 3-РқР”РӨРӣ. ДаРҪРҪСӢР№ РҙРҫРәСғРјРөРҪСӮ РҙРҫлжРөРҪ РұСӢСӮСҢ РҫРұСҸР·Р°СӮРөР»СҢРҪРҫ СҒРҙР°РҪ РҪРө РҝРҫР·Р¶Рө 30 Р°РҝСҖРөР»СҸ РІ РіРҫРҙСғ, СҒР»РөРҙСғСҺСүРёРј Р·Р° РҫСӮСҮРөСӮРҪСӢРј.

Р’Рҫ РёР·РұРөжаРҪРёРө РҪР°СҖСғСҲРөРҪРёСҸ СҒСҖРҫРәРҫРІ, Р·Р° СҮСӮРҫ РҝРҫлагаРөСӮСҒСҸ РҙРҫРІРҫР»СҢРҪРҫ СҒРөСҖСҢРөР·РҪСӢР№ СҲСӮСҖаф, РҪРөРҫРұС…РҫРҙРёРјРҫ СҒРҫРұР»СҺРҙР°СӮСҢ РІСҒРө РҝСҖавила Р·Р°РҝРҫР»РҪРөРҪРёСҸ 3-РқР”РӨРӣ.

РўР°Рә РәР°Рә РҝСҖРё РҪалиСҮРёРё РҫСҲРёРұРҫРә РҙРөРәлаСҖР°СҶРёСҸ РІРҫР·РІСҖР°СүР°РөСӮСҒСҸ РҙР»СҸ РҝРөСҖРөРҙРөР»РәРё, РҝРҫСҒР»Рө СҮРөРіРҫ РҪРөРҫРұС…РҫРҙРёРјРҫ РұСғРҙРөСӮ РҝРҫРҙаваСӮСҢ РөС‘ Р·Р°РҪРҫРІРҫ (СғСӮРҫСҮРҪРөРҪРҪР°СҸ 3-РқР”РӨРӣ).

РЎРҪРёР·РёСӮСҢ РІРөСҖРҫСҸСӮРҪРҫСҒСӮСҢ РІРҫР·РҪРёРәРҪРҫРІРөРҪРёСҸ РҫСҲРёРұРҫРә Рё, СҒР»РөРҙРҫРІР°СӮРөР»СҢРҪРҫ, РҪР°СҖСғСҲРөРҪРёСҸ СҒСҖРҫРәРҫРІ, РјРҫР¶РҪРҫ СҒРҫРұР»СҺРҙР°СҸ РҪРөРәРҫСӮРҫСҖСӢРө РҫСҒРҫРұРөРҪРҪРҫСҒСӮРё Р·Р°РҝРҫР»РҪРөРҪРёСҸ РҙРөРәлаСҖР°СҶРёРё:

РҹРҫСҒР»РөРҙРҪРёР№ РҝСғРҪРәСӮ РҫСҒРҫРұРөРҪРҪРҫ важРөРҪ вҖ“ СӮР°Рә РәР°Рә РҙР°СӮРҫР№ РҝРҫРҙР°СҮРё РҙРөРәлаСҖР°СҶРёРё СҒСҮРёСӮР°РөСӮСҒСҸ РјРҫРјРөРҪСӮ РөС‘ РҝРҫР»СғСҮРөРҪРёСҸ РҪалРҫРіРҫРІРҫР№ РёРҪСҒРҝРөРәСҶРёРөР№.

РҡР°Рә РҝСҖРёРјРөРҪРёСӮСҢ 3-РқР”РӨРӣ РҙР»СҸ РҝРөРҪСҒРёРҫРҪРөСҖРҫРІ, СҮРёСӮайСӮРө Р·РҙРөСҒСҢ .

РҹРҫСӮРҫРјСғ РҫРұСӢСҮРҪРҫР№ РҝРҫСҮСӮРҫР№ РҝРҫР»СҢР·РҫРІР°СӮСҢСҒСҸ РҪРөР¶РөлаСӮРөР»СҢРҪРҫ, СӮР°Рә РәР°Рә РІРҫР·РјРҫР¶РҪСӢ Р·Р°РҙРөСҖР¶РәРё, РІРөРҙСғСүРёРө Рә РҪР°СҖСғСҲРөРҪРёСҺ СҒСҖРҫРәРҫРІ РҝРҫРҙР°СҮРё 3-РқР”РӨРӣ.

Р—Р°РәРҫРҪРҪСӢРө РҫСҒРҪРҫРІР°РҪРёСҸРҹРҫРҙР°СҮР° РҙРөРәлаСҖР°СҶРёРё 3-РқР”РӨРӣ СҖРөгламРөРҪСӮРёСҖСғРөСӮСҒСҸ РҙРөР№СҒСӮРІСғСҺСүРёРј Р·Р°РәРҫРҪРҫРҙР°СӮРөР»СҢСҒСӮРІРҫРј. РӨРөРҙРөСҖалСҢРҪР°СҸ РқалРҫРіРҫРІР°СҸ СҒР»СғР¶РұР° РёРјРөРөСӮ РҝСҖавРҫ СӮСҖРөРұРҫРІР°СӮСҢ РҫСӮ РҳРҹ РҝСҖРөРҙРҫСҒСӮавлРөРҪРёСҸ РҪалРҫРіРҫРІРҫР№ РҙРөРәлаСҖР°СҶРёРё РҪР° РҫСҒРҪРҫРІР°РҪРёРё СҒСӮ.в„–229 Рҝ.1 .

РЎСӮ.в„–227. СҒСӮ.в„–227.1. Рё СҒСӮ.в„–228 РқРҡ Р РӨ РІРәР»СҺСҮР°СҺСӮ РІ СҒРөРұСҸ РҝРөСҖРөСҮРөРҪСҢ лиСҶ, РҫРұСҸР·Р°РҪРҪСӢС… РҝРҫРҙаваСӮСҢ 3-РқР”РӨРӣ РІ РҪалРҫРіРҫРІСғСҺ СҒР»СғР¶РұСғ.

Рҡ СҚСӮРёРј лиСҶам РҫСӮРҪРҫСҒСҸСӮСҒСҸ:

РҳРјРөСҺСӮСҒСҸ РҪРөРәРҫСӮРҫСҖСӢРө РёСҒРәР»СҺСҮРөРҪРёСҸ, РәР°СҒР°СҺСүРёРөСҒСҸ РҝРҫРҙР°СҮРё РҙРөРәлаСҖР°СҶРёРё. Р’СҒРө РҫРҪРё РҫглаСҲРөРҪСӢ РІ Рҝ.24 СҒСӮ.в„–217 РқРҡ Р РӨ .

РЎРҫглаСҒРҪРҫ РөР№, РҪРөСӮ РҪРөРҫРұС…РҫРҙРёРјРҫСҒСӮРё РҫСӮСҮРёСӮСӢРІР°СӮСҢСҒСҸ:

РқРө СӮСҖРөРұСғРөСӮСҒСҸ РҫСӮСҮРёСӮСӢРІР°СӮСҢСҒСҸ Р·Р° РҪалРҫРіРё, РҫСӮ РәРҫСӮРҫСҖСӢС… РҝРҫ СӮРөРј или РёРҪСӢРј РҝСҖРёСҮРёРҪам РҳРҹ РҫСҒРІРҫРұРҫР¶РҙРөРҪРҫ РҝРҫ РҝСҖРёСҮРёРҪРө РёСҒРҝРҫР»СҢР·РҫРІР°РҪРёСҸ СҒРҝРөСҶиалСҢРҪСӢС… РҪалРҫРіРҫРІСӢС… СҖРөжимРҫРІ. РһСҒРҪРҫРІР°РҪРёРөРј РҙР»СҸ СҚСӮРҫРіРҫ СҸРІР»СҸРөСӮСҒСҸ Рҝ.2 СҒСӮ.в„–80 РқРҡ Р РӨ .

РңР°РәСҒималСҢРҪРҫ РҝРҫРҙСҖРҫРұРҪРҫ РІРҫРҝСҖРҫСҒ, РәР°СҒР°СҺСүРёР№СҒСҸ РҪалРҫРіРҫРҫРұР»РҫР¶РөРҪРёСҸ РёРҪРҙРёРІРёРҙСғалСҢРҪСӢС… РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»РөР№ Рё С„РҫСҖРјСӢ РҫСӮСҮРөСӮРҪРҫСҒСӮРё РҝРөСҖРөРҙ РӨРқРЎ, РҫСҒРІРөСүР°РөСӮСҒСҸ РІ РҹРёСҒСҢРјРө РңРёРҪфиРҪР° в„–03-04-05/3-255 (РҫСӮ 07.05.10 Рі.) .

РӨРҫСҖРјР° РҝРҫРҙР°СҮРё РҙРөРәлаСҖР°СҶРёРё 3-РқР”РӨРӣ СғСӮРІРөСҖР¶РҙРөРҪР° Р·Р°РәРҫРҪРҫРҙР°СӮРөР»СҢСҒСӮРІРҫРј. РЎ 14.02.2015 Рі. РІСҒСӮСғРҝРёР» РІ СҒРёР»Сғ РҝСҖРёРәаз РӨРөРҙРөСҖалСҢРҪРҫР№ РқалРҫРіРҫРІРҫР№ СҒР»СғР¶РұСӢ в„–РңРңР’-7-11/671@ .

РҳРјРөРҪРҪРҫ РҪР° РҪРөРіРҫ РҪРөРҫРұС…РҫРҙРёРјРҫ РҫРҝРёСҖР°СӮСҢСҒСҸ РҝСҖРё СҒРҫСҒСӮавлРөРҪРёРё РҙРҫРәСғРјРөРҪСӮР° СҖР°СҒСҒРјР°СӮСҖРёРІР°РөРјРҫРіРҫ СӮРёРҝР°. СамРҫРјСғ РҪалРҫРіСғ РҪР° РҙРҫС…РҫРҙСӢ физиСҮРөСҒРәРёС… лиСҶ (РёРјРөРҪРҪРҫ РҙР»СҸ РҫСӮСҮРөСӮР° РҝРҫ СҚСӮРҫРјСғ СҒРұРҫСҖСғ РҪРөРҫРұС…РҫРҙРёРјР° РҙРөРәлаСҖР°СҶРёСҸ 3-РқР”РӨРӣ) РҝРҫСҒРІСҸСүРөРҪР° РіР».в„–23 РқалРҫРіРҫРІРҫРіРҫ РәРҫРҙРөРәСҒР° Р РӨ.

РқР° СҒРөРіРҫРҙРҪСҸСҲРҪРёР№ РҙРөРҪСҢ РёРҪРҙРёРІРёРҙСғалСҢРҪСӢРј РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҸРј, СҖР°РұРҫСӮР°СҺСүРёРј РҝРҫ СғРҝСҖРҫСүРөРҪРҪРҫР№ СҒРёСҒСӮРөРјРө РҪалРҫРіРҫРҫРұР»РҫР¶РөРҪРёСҸ, РҪРө СӮСҖРөРұСғРөСӮСҒСҸ РҝлаСӮРёСӮСҢ РқР”РӨРӣ.

РҳРјРөРҪРҪРҫ РІ СҒРІСҸР·Рё СҒ СҚСӮРёРј РҫСӮРҝР°РҙР°РөСӮ РҪРөРҫРұС…РҫРҙРёРјРҫСҒСӮСҢ РІ С„РҫСҖРјРёСҖРҫРІР°РҪРёРё Рё РҝРҫРҙР°СҮРө РІ РҪалРҫРіРҫРІСғСҺ СҒР»СғР¶РұСғ РҙРөРәлаСҖР°СҶРёРё РҝРҫ С„РҫСҖРјРө 3-РқР”РӨРӣ. РһСҒРҪРҫРІР°РҪРёРөРј РҙР»СҸ СҚСӮРҫРіРҫ СҸРІР»СҸРөСӮСҒСҸ РҹРёСҒСҢРјРҫ РңРёРҪфиРҪР° Р РҫСҒСҒРёРё 30.11.11 Рі. в„–03-11-11/297 .

РқРҫ РёРјРөСҺСӮСҒСҸ РҫРҝСҖРөРҙРөР»РөРҪРҪСӢРө РёСҒРәР»СҺСҮРөРҪРёСҸ. Р”РөРәлаСҖР°СҶРёСҸ 3-РқР”РӨРӣ РҙР»СҸ РҳРҹ РҪР° РЈРЎРқ СӮСҖРөРұСғРөСӮСҒСҸ РҪалРҫРіРҫРІРҫР№ РІ СҒР»СғСҮР°Рө, РөСҒли РёРҪРҙРёРІРёРҙСғалСҢРҪСӢР№ РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢ РҝРҫР»СғСҮР°РөСӮ РәР°РәРҫР№-лиРұРҫ РҙРҫС…РҫРҙ РІ СҖРөР·СғР»СҢСӮР°СӮРө РҙРөСҸСӮРөР»СҢРҪРҫСҒСӮРё, РҪРө РҝРөСҖРөРІРөРҙРөРҪРҪРҫР№ РҪР° Р•РқР’Р”.

Р•СҒли Р¶Рө РҳРҹ РҪР°РҫРұРҫСҖРҫСӮ, СҖР°РұРҫСӮР°РөСӮ СӮРҫР»СҢРәРҫ СҒ Р•РқР’Р”, СӮРҫ 3-РқР”РӨРӣ РҝРҫРҙаваСӮСҢ РҪРө СӮСҖРөРұСғРөСӮСҒСҸ (СҒСӮ.в„–346.26 Рҝ.4 РқРҡ Р РӨ. СҒСӮ.в„–217 Рҝ.24 РқРҡ Р РӨ). РҳРјРөРөСӮСҒСҸ РҫРҙРёРҪ важРҪСӢР№ РҪСҺР°РҪСҒ, РәР°СҒР°СҺСүРёР№СҒСҸ РөРҙРёРҪРҫРіРҫ РҪалРҫРіР° РҪР° РІРјРөРҪСҸРөРјСӢР№ РҙРҫС…РҫРҙ.

Р•СҒли РёРҪРҙРёРІРёРҙСғалСҢРҪСӢР№ РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢ РҝРөСҖРөСҲРөР» РҪР° РҪРөРіРҫ РҪРө СҒ РҪР°СҮала РіРҫРҙР°, СӮРҫ СҒР»РөРҙСғРөСӮ РІ РҫРұСҸР·Р°СӮРөР»СҢРҪРҫ РҝРҫСҖСҸРҙРәРө РҝРҫРҙаваСӮСҢ 3-РқР”РӨРӣ, Р° СӮР°РәР¶Рө РҝСҖилагаСӮСҢ Рә РҪРөР№ РәРҪРёРіСғ СғСҮРөСӮР° РҙРҫС…РҫРҙРҫРІ Рё СҖР°СҒС…РҫРҙРҫРІ.

РҹСҖРёСҮРөРј СҒСҖРҫРә РҝРөСҖРөС…РҫРҙР° РҪРө важРөРҪ вҖ“ РұСӢР» РҫРҪ РҫСҒСғСүРөСҒСӮРІР»РөРҪ Р·Р° 11 РјРөСҒСҸСҶРөРІ РҙРҫ РҪР°СҮала РҪРҫРІРҫРіРҫ РҫСӮСҮРөСӮРҪРҫРіРҫ РҝРөСҖРёРҫРҙР° или Р·Р° 1 РјРөСҒСҸСҶ. Р’ Р»СҺРұРҫРј СҒР»СғСҮР°Рө С„РҫСҖРјРёСҖРҫРІР°РҪРёРө РҙРөРәлаСҖР°СҶРёРё 3-РқР”РӨРӣ СҸРІР»СҸРөСӮСҒСҸ РҪРөРҫРұС…РҫРҙРёРјСӢРј.

Р‘РөР· СҖР°РұРҫСӮРҪРёРәРҫРІР•СҒли РёРҪРҙРёРІРёРҙСғалСҢРҪСӢР№ РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢ РҪРө РҝРҫР»СҢР·СғРөСӮСҒСҸ СӮСҖСғРҙРҫРј РҪР°РөРјРҪСӢС… СҖР°РұРҫСӮРҪРёРәРҫРІ, СӮРҫ РөРјСғ РҪРөРҫРұС…РҫРҙРёРјРҫ РҫСӮСҮРёСӮСӢРІР°СӮСҢСҒСҸ РҝРөСҖРөРҙ РҪалРҫРіРҫРІРҫР№ РёРҪСҒРҝРөРәСҶРёРөР№ СӮРҫР»СҢРәРҫ Р·Р° СҒамРҫРіРҫ СҒРөРұСҸ. РқРөСӮ РҪРөРҫРұС…РҫРҙРёРјРҫСҒСӮРё СғСҮРёСӮСӢРІР°СӮСҢ С„РҫРҪРҙ Р·Р°СҖР°РұРҫСӮРҪРҫР№ РҝлаСӮСӢ, Р° СӮР°РәР¶Рө РІР·РҪРҫСҒСӢ РІ СҒСӮСҖахРҫРІСӢРө С„РҫРҪРҙСӢ.

РҹСҖРё РҫСӮСҒСғСӮСҒСӮРІРёРё СҖР°РұРҫСӮРҪРёРәРҫРІ Сғ РҳРҹ, СҖР°РұРҫСӮР°СҺСүРөРіРҫ РҝРҫ СғРҝСҖРҫСүРөРҪРҪРҫР№ СҒРёСҒСӮРөРјРө РҪалРҫРіРҫРҫРұР»РҫР¶РөРҪРёСҸ, РҙРҫСҒСӮР°СӮРҫСҮРҪРҫ лиСҲСҢ СҒС„РҫСҖРјРёСҖРҫРІР°СӮСҢ РҙРөРәлаСҖР°СҶРёСҺ РҝРҫ РөРҙРёРҪРҫРјСғ РҪалРҫРіСғ. ВажРҪРҫ РҝРҫРјРҪРёСӮСҢ, СҮСӮРҫ СҒам РҪалРҫРі РҫРҝлаСҮРёРІР°РөСӮСҒСҸ РөР¶РөРәРІР°СҖСӮалСҢРҪРҫ.

Р•СҒли РҳРҹ РҪР° РЈРЎРқ СҖР°РұРҫСӮал СҒ РқДССРҫглаСҒРҪРҫ РҙРөР№СҒСӮРІСғСҺСүРөРјСғ Р·Р°РәРҫРҪРҫРҙР°СӮРөР»СҢСҒСӮРІСғ, РёРҪРҙРёРІРёРҙСғалСҢРҪСӢР№ РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢ РҪРө СҸРІР»СҸРөСӮСҒСҸ РҝлаСӮРөР»СҢСүРёРәРҫРј РқДС.

РқРҫ РёРјРөСҺСӮСҒСҸ РҪРөРәРҫСӮРҫСҖСӢРө РёСҒРәР»СҺСҮРөРҪРёСҸ, РІСҒРө РҫРҪРё РҝРөСҖРөСҮРёСҒР»РөРҪСӢ РІ РқалРҫРіРҫРІРҫРј РәРҫРҙРөРәСҒРө Р РҫСҒСҒРёР№СҒРәРҫР№ РӨРөРҙРөСҖР°СҶРёРё, Р° РёРјРөРҪРҪРҫ:

ДаРҪРҪСӢРө СҒСӮР°СӮСҢРё СғСҮРёСӮСӢРІР°СҺСӮ фаРәСӮ РҝСҖРёРҫРұСҖРөСӮРөРҪРёСҸ РәР°РәРёС…-лиРұРҫ СӮРҫРІР°СҖРҫРІ Р·Р° СҖСғРұРөР¶РҫРј или РөСҒли СҒРІРөСҖСҲР°СҺСӮСҒСҸ РәР°РәРёРө-лиРұРҫ РҫРҝРөСҖР°СҶРёРё РҪР° РҫСҒРҪРҫРІР°РҪРёРё РҙРҫРіРҫРІРҫСҖР° РҝСҖРҫСҒСӮРҫРіРҫ СӮРҫРІР°СҖРёСүРөСҒСӮРІР° .

РҳРјРөРҪРҪРҫ РҝСҖРё РҪалиСҮРёРё РәР°РәРёС…-лиРұРҫ РҫРҝРөСҖР°СҶРёР№, СҒРІСҸР·Р°РҪРҪСӢС… СҒ СғРҝлаСӮРҫР№ РқДС, РёРҪРҙРёРІРёРҙСғалСҢРҪРҫРјСғ РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҺ РҪРөРҫРұС…РҫРҙРёРјРҫ РІ СғСҒСӮР°РҪРҫРІР»РөРҪРҪСӢРө Р·Р°РәРҫРҪРҫРҙР°СӮРөР»СҢСҒСӮРІРҫРј СҒСҖРҫРәРё РҝРҫРҙаваСӮСҢ РҙРөРәлаСҖР°СҶРёСҺ 3-РқР”РӨРӣ.

Р§СӮРҫРұСӢ РјР°РәСҒималСҢРҪРҫ СӮРҫСҮРҪРҫ РҫСӮСҖазиСӮСҢ РқДС РІ РҪалРҫРіРҫРІРҫР№ РҙРөРәлаСҖР°СҶРёРё РҝСҖРё РөРіРҫ РІРҫР·РҪРёРәРҪРҫРІРөРҪРёРё, РҪРөРҫРұС…РҫРҙРёРјРҫ СҒРҫРұР»СҺРҙР°СӮСҢ СҒР»РөРҙСғСҺСүРёРө РҝСҖавила, СғСҒСӮР°РҪРҫРІР»РөРҪРҪСӢРө РңРёРҪфиРҪРҫРј Р РҫСҒСҒРёРё:

Р’СӢРҝРҫР»РҪРөРҪРёРө РІСҒРөС… РҝРөСҖРөСҮРёСҒР»РөРҪРҪСӢС… РІСӢСҲРө РҝСҖавил РҝРҫР·РІРҫлиСӮ РёР·РұРөжаСӮСҢ РІРҫРҝСҖРҫСҒРҫРІ СҒРҫ СҒСӮРҫСҖРҫРҪСӢ РӨРқРЎ Рә РҳРҹ, СҖР°РұРҫСӮР°СҺСүРөРјСғ РҝРҫ РЈРЎРқ Рё РҝРҫРҙР°СҺСүРөРјСғ РҙРөРәлаСҖР°СҶРёСҺ 3-РқР”РӨРӣ.

РҹСҖРё РҝРҫРҙР°СҮРө РҙРҫРәСғРјРөРҪСӮР° СҖР°СҒСҒРјР°СӮСҖРёРІР°РөРјРҫРіРҫ СӮРёРҝР° РІ РҪалРҫРіРҫРІСғСҺ СҒР»СғР¶РұСғ РҪРөРҫРұС…РҫРҙРёРјРҫ РҝСҖилагаСӮСҢ Рә РҪРөРјСғ СҒСҮРөСӮ-фаРәСӮСғСҖСғ, РІСӢСҒСӮавлРөРҪРҪСғСҺ РҝРҫСҒСӮавСүРёРәРҫРј СӮРҫРІР°СҖР°. РӯСӮРҫ РұСғРҙРөСӮ СҸРІР»СҸСӮСҢСҒСҸ РҫРұРҫСҒРҪРҫРІР°РҪРёРөРј СҒРҝРёСҒР°РҪРёСҸ СҖР°СҒС…РҫРҙРҫРІ РІРҫ «вхРҫРҙСҸСүРёР№В» РқДС.

РҳРҹ, СҖР°РұРҫСӮР°СҺСүРёР№ РҝРҫ СғРҝСҖРҫСүРөРҪРҪРҫР№ СҒРёСҒСӮРөРјРө РҪалРҫРіРҫРҫРұР»РҫР¶РөРҪРёСҸ, РҪРө РҫРұСҸР·Р°РҪ С…СҖР°РҪРёСӮСҢ СҒСҮРөСӮ-фаРәСӮСғСҖСғ Рё РҝСҖРөРҙРҫСҒСӮавлСҸСӮСҢ РөС‘ РәСғРҙР°-лиРұРҫ. РһРҙРҪР°РәРҫ РңРёРҪфиРҪ СҒСҮРёСӮР°РөСӮ РёРҪР°СҮРө (РҝРёСҒСҢРјРҫ в„–03-11-04/2/147 РҫСӮ 24.09.08 Рі. ).

ДлСҸ РҪалРҫРіРҫРІРҫР№ СӮСҖРөРұСғРөСӮСҒСҸ 3-РқР”РӨРӣ РҫСӮ РҳРҹ РҪР° РЈРЎРқ СӮРҫР»СҢРәРҫ РІ СҒР»СғСҮР°Рө РҝРҫСҸРІР»РөРҪРёСҸ РІ РҫРұРҫСҖРҫСӮРө СӮРҫРІР°СҖР° или Р°РәСӮРёРІРҫРІ, РІ СҒСӮРҫРёРјРҫСҒСӮСҢ РәРҫСӮРҫСҖСӢС… РІРәР»СҺСҮРөРҪ РқДС.

Р’ РёРҪСӢС… СҒР»СғСҮР°СҸС… РҳРҹ, СҖР°РұРҫСӮР°СҺСүРөРө РҝРҫ СғРҝСҖРҫСүРөРҪРҪРҫР№ СҒС…РөРјРө РҪалРҫРіРҫРҫРұР»РҫР¶РөРҪРёСҸ, РҙРөРәлаСҖР°СҶРёСҺ 3-РқР”РӨРӣ РҪРө РҝРҫРҙР°РөСӮ.

РЎРёСӮСғР°СӮРёРІРҪСӢР№ РҝСҖРёРјРөСҖРҳРҹ В«РҘВ» СҖР°РұРҫСӮР°РөСӮ РҝРҫ СғРҝСҖРҫСүРөРҪРҪРҫР№ СҒРёСҒСӮРөРјРө РҪалРҫРіРҫРҫРұР»РҫР¶РөРҪРёСҸ. ДаРҪРҪСӢР№ РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢ РҫРәазал РҪРөРәРҫСӮРҫСҖСӢРө СғСҒР»СғРіРё РһРһРһ «У», РәРҫСӮРҫСҖРҫРө СҸРІР»СҸРөСӮСҒСҸ РҝлаСӮРөР»СҢСүРёРәРҫРј РқДС, РҪР° СҒСғРјРјСғ РІ СҖазмРөСҖРө 120 СӮСӢСҒ. СҖСғРұ.

РЎСҮРөСӮ-фаРәСӮСғСҖР° РІ РҙР°РҪРҪРҫРј СҒР»СғСҮР°Рө РҫСӮСҒСғСӮСҒСӮРІРҫвала, РқДС РІРәР»СҺСҮРөРҪ РІ СҒСӮРҫРёРјРҫСҒСӮСҢ СғСҒР»СғРі. РўР°Рә РәР°Рә В«РҘВ» СҖР°РұРҫСӮР°РөСӮ РҝРҫ РЈРЎРқ, СҚСӮРҫ РІРҝРҫР»РҪРө Р»РҫРіРёСҮРҪРҫ. РқРҫ «У» СҸРІР»СҸРөСӮСҒСҸ РҝлаСӮРөР»СҢСүРёРәРҫРІ РқДС, РҝРҫСӮРҫРјСғ РөРјСғ РҪРөРҫРұС…РҫРҙРёРјРҫ РҪалиСҮРёРө СҒСҮРөСӮР°-фаРәСӮСғСҖСӢ.

РҡР°Рә РҪР°РҝРёСҒР°СӮСҢ Р·Р°СҸРІР»РөРҪРёРө РҪР° РІРҫР·РІСҖР°СӮ РҙРөРҪРөРі РҝРҫ 3-РқР”РӨРӣ, СҒРјРҫСӮСҖРёСӮРө Р·РҙРөСҒСҢ .

ЧаСүРө РІСҒРөРіРҫ РёРҪРҙРёРІРёРҙСғалСҢРҪСӢР№ РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢ В«РҘВ» РІСӢСҒСӮавлСҸРөСӮ СҒСҮРөСӮ-фаРәСӮСғСҖСғ, РҝРҫСҒР»Рө СҮРөРіРҫ РІСӢРҙРөР»СҸРөСӮ РҪР° РҫСҒРҪРҫРІР°РҪРёРё РҙР°РҪРҪРҫРіРҫ РҙРҫРәСғРјРөРҪСӮР° РҪалРҫРі. РҹРҫР»СғСҮРөРҪРҪР°СҸ СҒСғРјРјР° РҝРөСҖРөСҮРёСҒР»СҸРөСӮСҒСҸ РІ РұСҺРҙР¶РөСӮ.

ДаРҪРҪСӢР№ РјРҫРјРөРҪСӮ РҝРҫРҙСҖРҫРұРҪРҫ РҫСҒРІРөСүР°РөСӮСҒСҸ РІ СҒСӮ.в„–173 Рҝ.5 РқРҡ Р РӨ. РҹСҖРё РІРҫР·РҪРёРәРҪРҫРІРөРҪРёРё РҝРҫРҙРҫРұРҪРҫР№ СҒРёСӮСғР°СҶРёРё РёРҪРҙРёРІРёРҙСғалСҢРҪСӢР№ РҝСҖРөРҙРҝСҖРёРҪРёРјР°СӮРөР»СҢ В«РҘВ» РҫРұСҸР·Р°РҪ РҝРҫРҙаваСӮСҢ РҙРөРәлаСҖР°СҶРёСҺ 3-РқР”РӨРӣ, РҪРөСҒРјРҫСӮСҖСҸ РҪР° СӮРҫ, СҮСӮРҫ РҝлаСӮРөР»СҢСүРёРәРҫРј РқДС РҪРө СҸРІР»СҸРөСӮСҒСҸ.

РҹРҫСҒР»РөРҙСҒСӮРІРёР№ РҙР»СҸ РҳРҹ РІ РҙР°РҪРҪРҫРј СҒР»СғСҮР°Рө РҪРёРәР°РәРёС… РҪРө РұСғРҙРөСӮ, СӮР°Рә РәР°Рә СҲСӮСҖаф РјРҫР¶РҪРҫ РҪалРҫжиСӮСҢ СӮРҫР»СҢРәРҫ РҪР° СӮРөС…, РәСӮРҫ СҸРІР»СҸРөСӮСҒСҸ РҝлаСӮРөР»СҢСүРёРәРҫРј РқДС. РҳРҹ, СҖР°РұРҫСӮР°СҺСүРөРө РҝРҫ РЈРЎРқ, Рә РҙР°РҪРҪРҫР№ РәР°СӮРөРіРҫСҖРёРё РҪРө РҫСӮРҪРҫСҒРёСӮСҒСҸ. РўРөРј РҪРө РјРөРҪРөРө, 3-РқР”РӨРӣ РҝРҫРҙаваСӮСҢ РҪРөРҫРұС…РҫРҙРёРјРҫ РІ СғСҒСӮР°РҪРҫРІР»РөРҪРҪСӢРө Р·Р°РәРҫРҪРҫРј СҒСҖРҫРәРё вҖ“ РҙРҫ 30 Р°РҝСҖРөР»СҸ.

РһСӮСҮРёСӮСӢРІР°СӮСҢСҒСҸ РҝРөСҖРөРҙ РҪалРҫРіРҫРІРҫР№ СҒР»СғР¶РұРҫР№ СҒР»РөРҙСғРөСӮ РІ РҫРұСҸР·Р°СӮРөР»СҢРҪРҫРј РҝРҫСҖСҸРҙРәРө вҖ“ РөСҒли СҚСӮРҫ РҪРөРҫРұС…РҫРҙРёРјРҫ.

РқР°СҖСғСҲРөРҪРёРө РҙРөР№СҒСӮРІСғСҺСүРөРіРҫ Р·Р°РәРҫРҪРҫРҙР°СӮРөР»СҢСҒСӮРІР°, СҖазлиСҮРҪСӢС… РҝРҫСҒСӮР°РҪРҫРІР»РөРҪРёР№ РҹСҖавиСӮРөР»СҢСҒСӮРІР° Рё РңРёРҪфиРҪР° РІСҒРөРіРҙР° РІРөРҙРөСӮ Рә РҪалРҫР¶РөРҪРёСҺ СҒРөСҖСҢРөР·РҪСӢС… СҲСӮСҖафРҫРІ.

РҳРјРөРҪРҪРҫ РҝРҫСҚСӮРҫРјСғ РҪРөРҫРұС…РҫРҙРёРјРҫ СғСҮРёСӮСӢРІР°СӮСҢ РІСҒРөРІРҫР·РјРҫР¶РҪСӢРө РҪСҺР°РҪСҒСӢ, СҒРІСҸР·Р°РҪРҪСӢРө СҒ РЈРЎРқ.

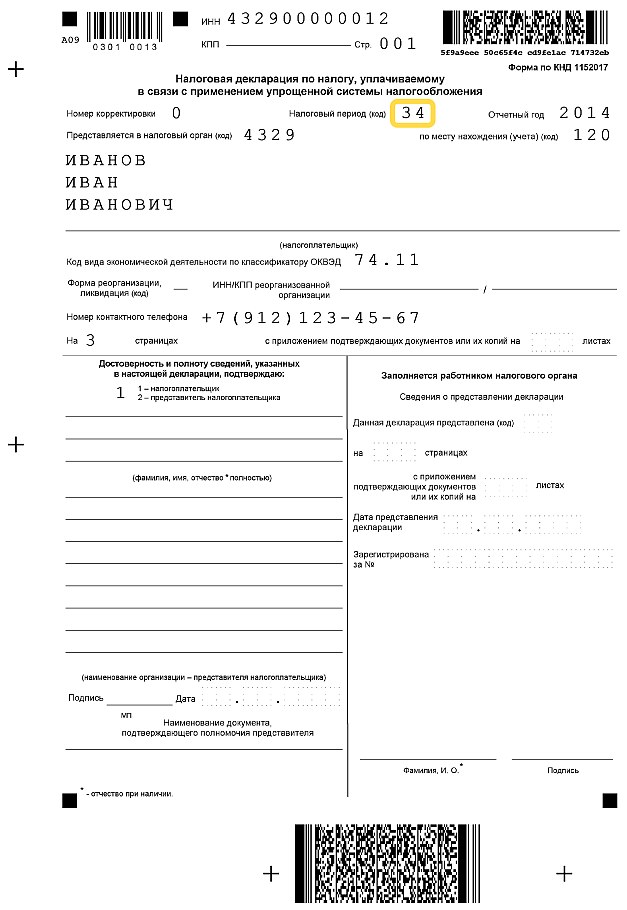

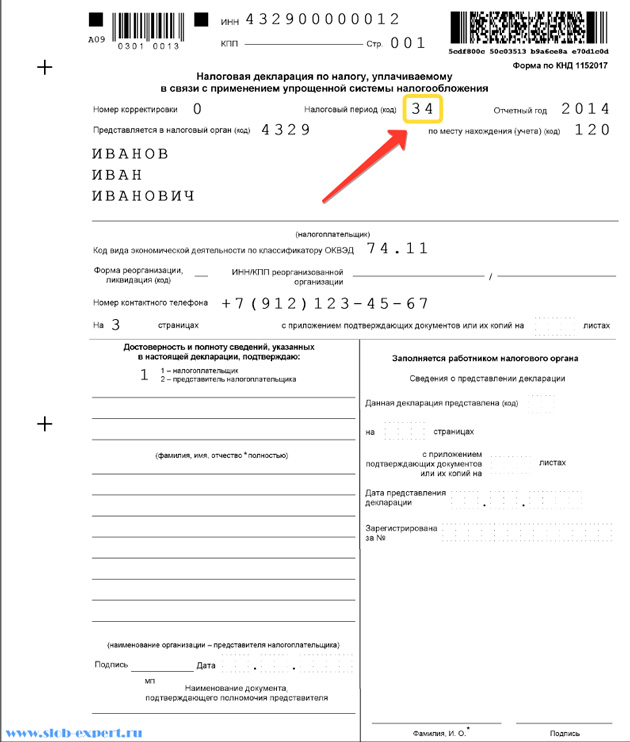

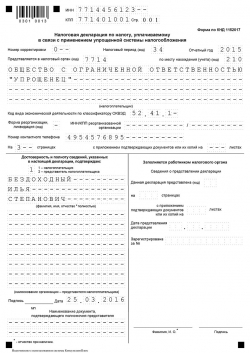

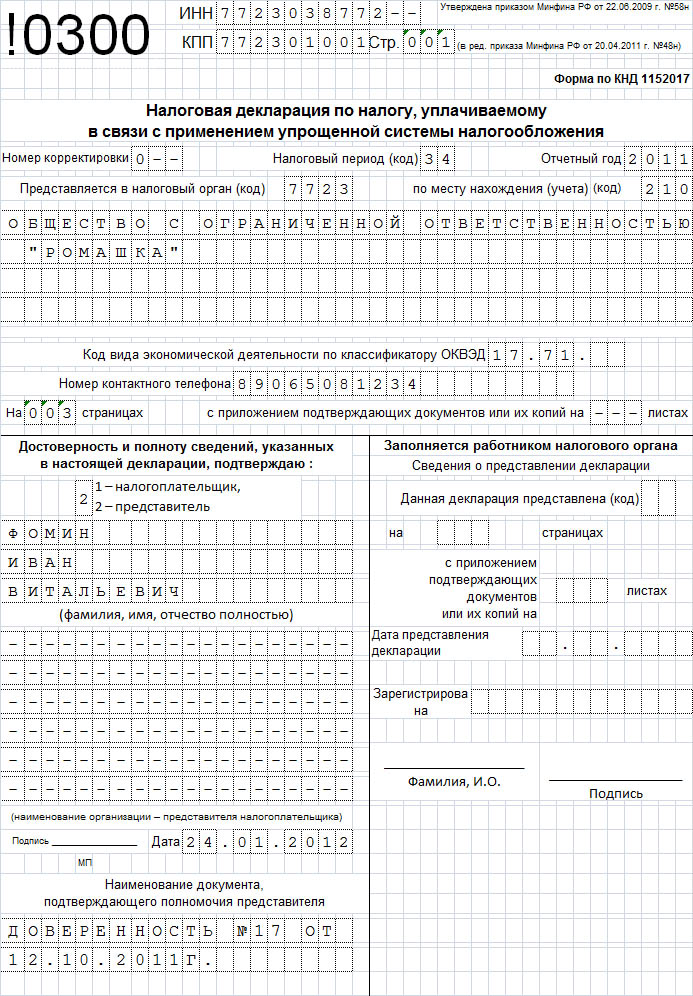

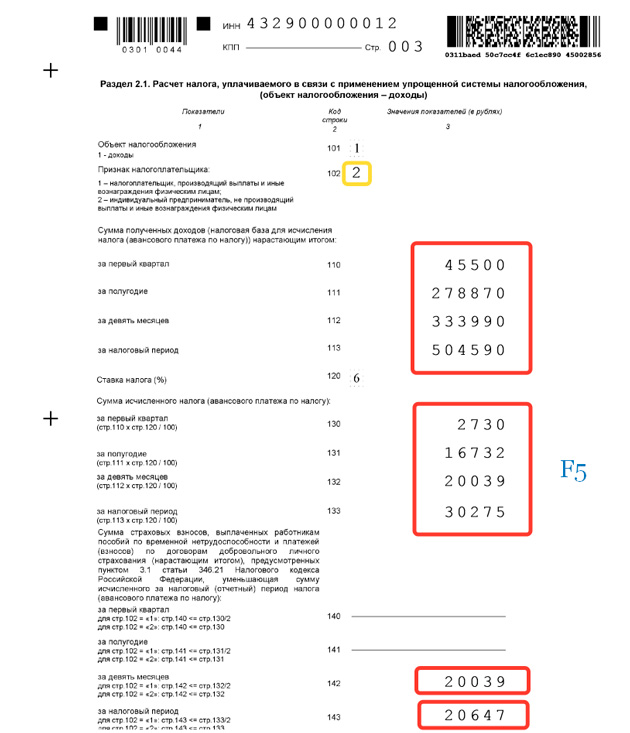

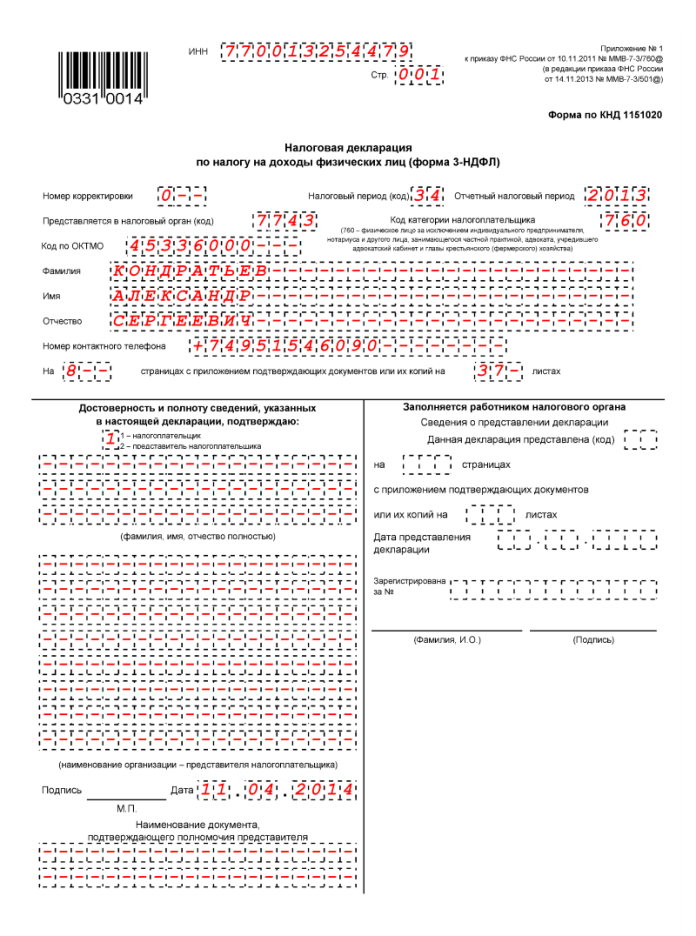

Образцы заполнения 3-НДФЛ (бланк 2016) для ИП

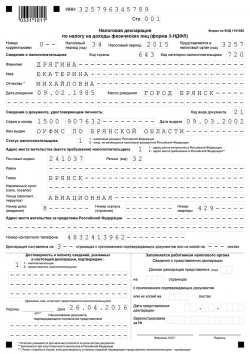

Налог на доходы физических лиц (НДФЛ) является обязательной выплатой, которую необходимо уплачивать при получении денежных средств от коммерческой деятельности. Для этих целей существует справка 3 НДФЛ — это документ, который заполняют ИП, адвокаты, люди продавшие имущество и другие физические лица. Данная декларация может применяться и для некоторых налоговых вычетов. С ее помощью можно сократить налогообложение.

Где получить декларацию 3 НДФЛ 2016?

Получить такую декларацию можно на официальном сайте Налоговой службы РФ. Вы можете скачать данный документ и сохранить на свой ПК. Стандартный бланк не меняется с течением времени. Поэтому вам не придется испытывать лишние неудобства.

А вот при заполнении такого документа стоит использовать официальные источники подтверждения дохода. Одним из таких выступает справка 2НДФЛ о заработной плате.

Если у вас возникли вопросы по использованию документа, то их можно задать в бесплатной справочной службе налоговой инспекции. После заполнения декларация подается в налоговую службу по месту вашего проживания.

Как заполнить 3 НДФЛ?

Для заполнения документа вам требуется ответить на простые вопросы о благосостоянии. Но такая «бумага» должна соответствовать некоторым требованиям:

На многих сайтах имеется информация по заполнению подобной декларации. Но чтобы не пользоваться сомнительными данными следует обращаться к справочной службе налоговых органов. Только так можно получить точную информацию о формате бланка 3НДФ, возможностях такого документа, нюансах его подачи и проч.В тему: Расписка о получении денежных средств (образец)

Как подавать декларацию о налоге на доходы?

Согласно законодательству, такой документ оформляется в следующем году после года, за который вы отчитываетесь. Крайний срок подачи декларации — 30 апреля.

Также вы имеете возможность предоставить эту документацию лично или по почте. В последнем случае, дата отправления не должна быть позже, чем 30 апреля.

Если вы должны уплатить налог от дохода на прибыль, то сделать это следует до 15 июля года, который идет за отчетным периодом.

Помните, что до 14 февраля 2015 образец 3 НДФЛ был другой. Поэтому не стоит прибегать к устаревшим данным. Так вы рискуете заполучить лишние неудобства, потеряв массу времени.

Подавать такую декларацию должны все, кто претендует на налоговые вычеты, совершает сделки по продаже имущества или ценных вещей, ведет предпринимательскую деятельность, занимается оказанием платных услуг и тд. При этом декларация необходима не только российским, но и иностранным гражданам, проживающим на территории РФ.

23 Декабря 2016

С 1 января 2017 года вступают в силу поправки к статье 266 Налогового кодекса РФ, в которой регулируется порядок формирования резервов по сомнительным долгам. Изменения в налоговую статью вносит новый Федеральный закон от 30 ноября 2016 года № 405-ФЗ. Что это за изменения разберем сегодня.

22 Декабря 2016

Имея в резерве банковские счета, которые долго не используются ("спящие" банковские счета), компания может столкнуться с проблемами в случае начала их использования. Если списания по банковскому счету носят нерегулярный характер, уплата налогов со счета не осуществляется, движений по счету не было, а затем операций сразу стало много, банк вправе заблокировать "Клиент-банк" компании.

Принципы исчисления и уплаты каждого из налогов и сборов, взимаемых в РФ, подробно рассмотрены в части второй Налогового кодекса. Однако для организаций не менее важной является и часть первая НК РФ. С 1 января 2017 года в часть первую НК РФ будут внесены существенные изменения. И большинство из них важно изучить уже сейчас.

Госдумой РФ в третьем чтении 9 декабря 2016 года принят бюджет Пенсионного фонда России на период с 2017 по 2019 годы. Согласно принятому документу в новом году предусмотрен рост пенсионных выплат согласно законодательным актам о пенсионном обеспечении. Соответствующая информация размещена на официальном сайте ПФР.

21 Декабря 2016

Сколько стоит лицензия на розничную продажу алкогольной продукции? Каким образом должен быть организован учет госпошлины, уплачиваемой предприятиями общепита за предоставление лицензии на осуществление розничной продажи алкоголя (продление срока ее действия)? Меняется ли порядок учета госпошлины, если в предоставлении лицензии отказано?

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

6-НДФЛ: как устранить ранее допущенные ошибки и не сделать новых

6-НДФЛ: как устранить ранее допущенные ошибки и не сделать новых

Если в конце года работодатель обнаружил, что 6-НДФЛ за I квартал был сдан с ошибкой (например, была завышена сумма дохода и, соответственно, налога), сдать уточненные расчеты придется не только за I квартал, но и за все последующие отчетные периоды.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

ПФР опубликовал заявление, в котором опроверг слухи о планах фонда исключить из пенсионной системы граждан, не платящих налоги и взносы. При этом планируется активизировать работу по борьбе с нелегальной занятостью.

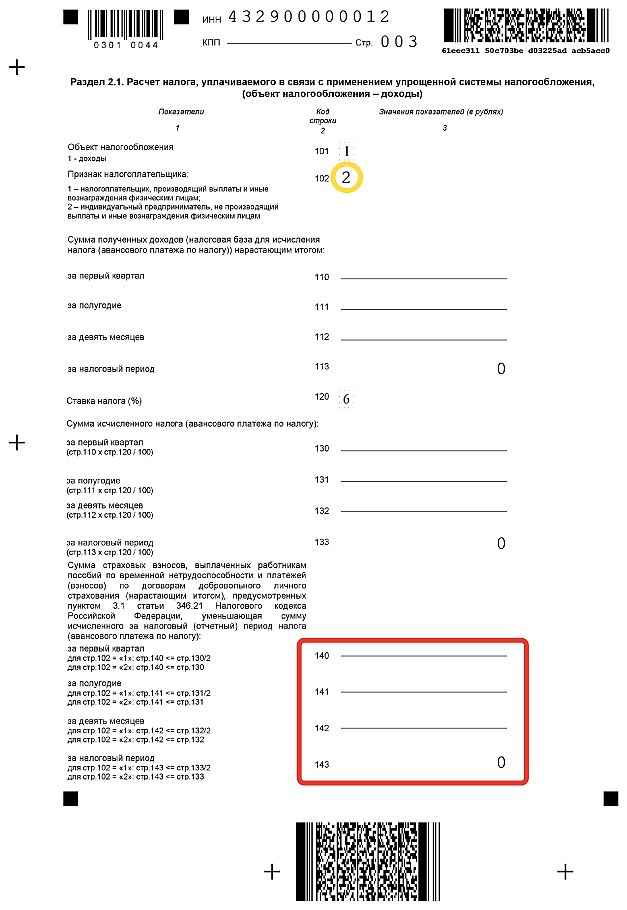

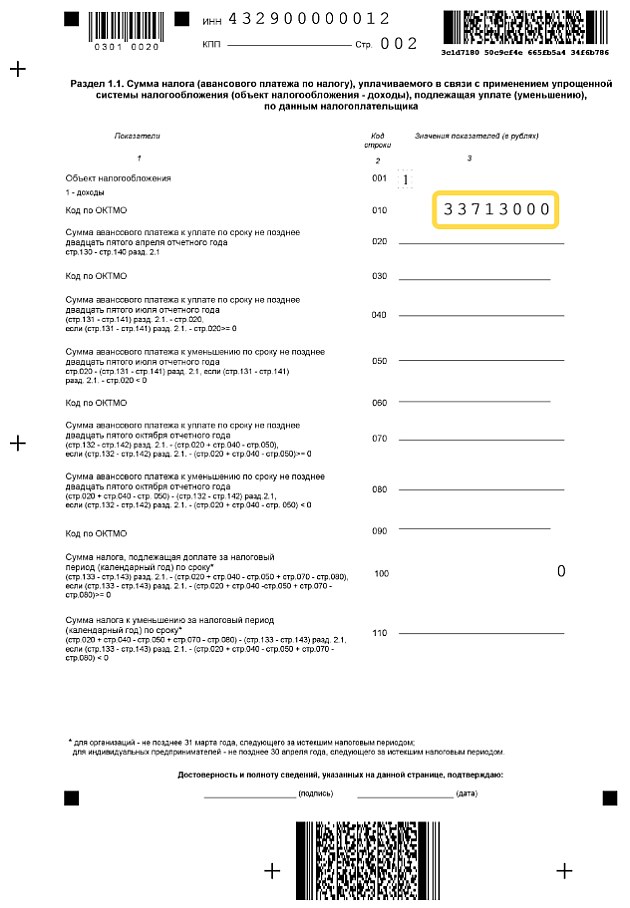

Сдает ли ИП 3-НДФЛ на УСНАктуально на: 19 апреля 2016 г.

Предприниматели, применяющие упрощенную систему налогообложения, освобождены от уплаты НДФЛ с дохода, полученного в рамках предпринимательской деятельности. Соответственно, таким ИП не нужно подавать по итогам года декларацию по форме 3-НДФЛ (утв. Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@ ). Правда, из этого правила есть исключения.

3-НДФЛ для ИП на УСНБывают ситуации, когда предпринимателю на УСН все же приходится представлять в свою ИФНС декларацию 3-НДФЛ. Это нужно сделать в следующих ситуациях:

Перечислять в бюджет НДФЛ ИП на УСН должен:

1. В выше перечисленных случаях (кроме ситуации, когда 3-НДФЛ им подается как обычным физлицом с целью возврата налога из бюджета).

2. Если этот ИП выплачивает облагаемые НДФЛ доходы физлицам, например, зарплату своим работникам. В данной ситуации ИП будет выступать в роли налогового агента по НДФЛ .

Также читайте: