Категория: Бланки/Образцы

Подборка наиболее важных документов по запросу Списание дебиторской задолженности в налоговом учете (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Списание дебиторской задолженности в налоговом учете"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ

(ред. от 03.07.2016)

(с изм. и доп. вступ. в силу с 01.10.2016) 2) суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счет средств резерва;

Документ доступен: в коммерческой версии КонсультантПлюс

Путеводитель по сделкам. Исковая давность. Кредитор Кредитор, применяющий метод начисления, вправе учитывать сумму безнадежных долгов в составе внереализационных расходов напрямую либо путем списания за счет создаваемого резерва по сомнительным долгам (пп. 2 п. 2 ст. 265, абз. 2 п. 5 ст. 266 НК РФ). По мнению Минфина России (Письмо от 06.02.2015 N 03-03-06/1/4995), расход в виде безнадежной задолженности, по которой истек срок исковой давности, признается в составе внереализационных расходов в последний день того отчетного периода, в котором истек срок исковой давности.

Документ доступен: в коммерческой версии КонсультантПлюс

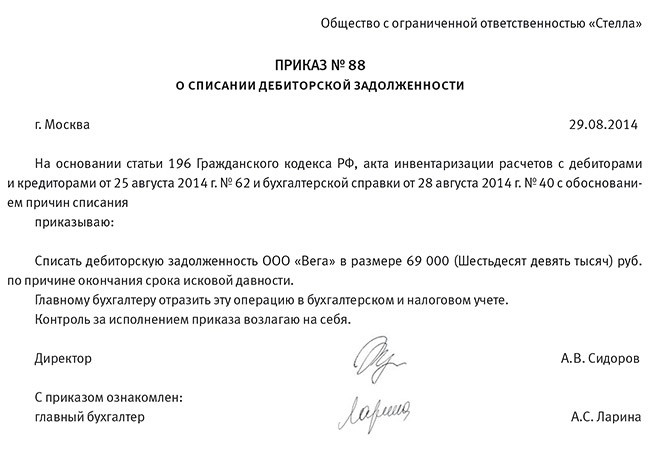

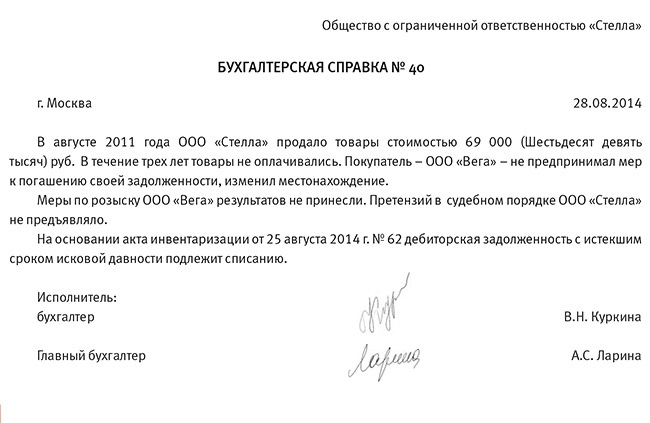

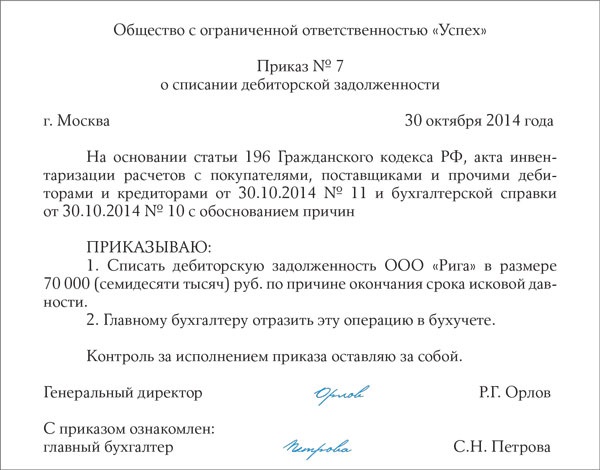

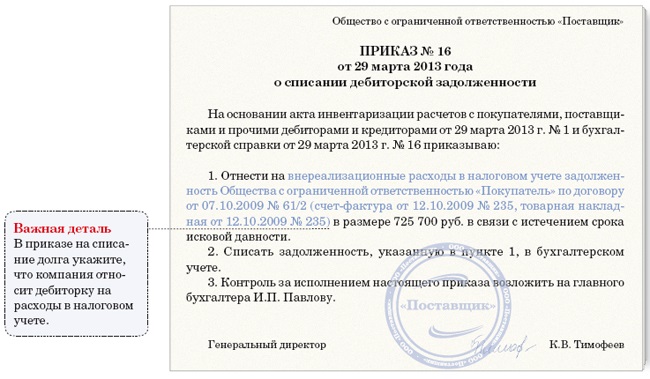

Формы документов. Списание дебиторской задолженности в налоговом учетеФорма: Бухгалтерская справка о списании просроченной дебиторской задолженности (образец заполнения)

("Бухгалтерский учет и налоги в торговле и общественном питании", 2015, N 5)

Документ доступен: в коммерческой версии КонсультантПлюс

Многие компании и организации сталкиваются с дебиторской задолженностью, частью активов предприятия, которые могут выступать как оборотный капитал. В то же время дебиторская задолженность может быть:

Долги перед предприятием всегда создают неприятную финансовую обстановку: компания не только не получила причитающихся ей денежных сумм, но и обязана включать их в чистую прибыль и оплачивать налоги, исходя из сложившейся финансовой обстановки. Такая ситуация искажает настоящее положение дел предприятия, и компания старается списать долги. Но это можно будет сделать только тогда, когда все попытки законного взыскания долгов не увенчались успехом.

Чтобы списать дебиторскую задолженность, нужно выяснить причины ее возникновения и отнести ее к той или иной группе безнадежных долгов:

Списание дебиторской задолженности происходит как в бухгалтерском, так и в налоговом учете по предварительно подготовленным документам, объясняющим происхождение задолженности, его размер и срок возникновения.

К таким документам относят:

Чтобы были основания для списания, нужно провести инвентаризацию долгов, составить акты на конец отчетного года. Руководство предприятия выносит решение по результатам проведенной инвентаризации о списании долгов как безнадежных.

Анализу подвергаются все финансовые операции, проводимые предприятием, выявляется точная сумма задолженности по каждой позиции.

Всю подготовленную документацию отправляют в уполномоченную организацию, которая принимает решение о списании или взыскании дебиторской задолженности.

Типовые проводки по списанию безнадежных долговБухгалтеры как больших, так и малых организаций обязаны следить за состоянием дебиторской задолженности, и поэтому на предприятиях создаются резервные фонды для критических ситуаций. Проводки по списанию дебиторской задолженности во многом зависят от объема созданного резервного фонда: хватит ли собственных средств на возмещение. Резервы могут создаваться по каждой сомнительной или безнадежной задолженности, а их величина зависит от финансового состояния компании. И если они не будут использованы за отчетный период, то их объединяют с общими финансовыми результатами.

Обычно бухгалтеры составляют инвентаризационную ведомость о состоянии задолженности на конец отчетного периода, согласно учетной политики предприятия. Руководитель издает распоряжение о списании, а бухгалтерские сотрудники делают типичные проводки, если есть резервный фонд:

Если резервный фонд не создан, то делают следующие проводки:

Если компания-должник решила оплатить свою задолженность, то делается проводка:

В случае проверок компании, у бухгалтера должны быть подтверждающие документы, на случай неплатежеспособности должника. Все документы хранят в отдельной папке.

Списание сомнительной дебиторской задолженности: проводкиВсе операции, связанные с сомнительными дебиторскими задолженностями списываются за счет созданного резерва. В этом случае делаются проводки:

Д 63: К 62 – так проводится списание сомнительной задолженности за счет зарезервированных средств. Если за отчетный период суммы сомнительных долгов превышают сумму резерва, то разница отображается в статье прочих расходов:

Д91.2: К62 — отображение списанной задолженности без использования зарезервированных сумм. Но списание этого долга не аннулируется, и в течение 5-ти последующих лет сумму отображают в балансе по счету 007.

Списание невостребованной дебиторской задолженности проводкиНевостребованная дебиторская задолженность может возникнуть по 2-м причинам:

Чтобы была возможность списания невостребованной задолженности необходимо подготовить ряд документов-оснований:

Подготовленные документы рассматривает руководитель предприятия, и на их основании издается приказ о списании.

Списание дебиторской задолженности и налоговый учетПроводки по списанию задолженностей отображаются в налоговых отчетах, но для этого действия должны быть приведены основания для списания:

При создании резервного фонда долги зачислены в фонд, и оплата налоговой базы не производится. По итогам отчетного периода делается расчет, и если долги превышают зарезервированные средства, то с разницы уплачивают подоходный налог.

Если фонд резерва не создавался, то пересчет проводят ежемесячно, и перенос уплаты налогов на другой отчетный период запрещен.

Списание проводят в следующем порядке: С субсчета дебета 76 (отложенные платежи по НДС) и кредита счета 68 (расчеты за НДС), в основании проводки делают запись о данных акта проверки.

Списание дебиторской задолженности по решению суда: проводкиСудебное решение о списании дебиторской задолженности выносится на основании окончания конкурсного производства в отношении компании-банкрота, и вынесением решения об исключении его из единого реестра юридических лиц.

Списание производится проводками:

Дебет 91.02 – кредит 60.

По окончании отчетного периода:

Дебет 99 – кредит 60.

Дебет 94 – кредит 99.

Таким образом, актив будет уменьшен, но переходит задолженность в пассивную часть.

Списание дебиторской задолженности: проводки УСНЕсли предприятие работает по упрощенной системе налогообложения, то все финансовые операции отображаются в кассовой книге, и иногда бухгалтеры не делают оформление задолженностей, что является нарушением.

Списание оформляется теми же проводками, что и при общем налогообложении.

Учет НДС при списании невозвратного долга покупателяВедение налогового учета предусматривает включение в состав расходов и дебиторской задолженности, причем налогообложению подвергается вся сумма.

В разъяснениях Минфина РФ указано, что для определения базы налогообложения на полученную прибыль, когда не созданы резервные средства, у налогоплательщиков есть право списания дебиторской задолженности на затратный счет с НДС.

Этого же мнения придерживается и Высший Арбитражный Суд, они разъясняют, что Налоговый Кодекс не содержит правовых оснований по формированию налоговой базы без учета налога на добавленную стоимость, а наоборот, только с учетом НДС.

Получите бесплатную юридическую консультацию прямо сейчас

Резерв по сомнительным долгам — проводки

Просроченная дебиторская задолженность — виды, списание, расчет, проводки

Каков срок исковой давности по дебиторской задолженности

Добавлено в закладки: 0

Каждая компания на законодательном уровне обязуется следить за дебиторской задолженностью. чтобы все платежи производились вовремя, а в случае возникновения долга пытаться работать с ней. Также, когда возникает долг, возврат которого невозможен, его необходимо списать в бухгалтерском учете, а также сделать соответствующие пометки в налоговом учете, которые отнесут его к затратам либо доходам.

Каждая компания на законодательном уровне обязуется следить за дебиторской задолженностью. чтобы все платежи производились вовремя, а в случае возникновения долга пытаться работать с ней. Также, когда возникает долг, возврат которого невозможен, его необходимо списать в бухгалтерском учете, а также сделать соответствующие пометки в налоговом учете, которые отнесут его к затратам либо доходам.

Во время учета всех подобных операций необходимо учитывать различные требования и нормы законодательства, записанные к кодексах и других нормативно-правовых актах. В материалах ниже вы сможете найти информацию о том, как правильно следить и списывать дебиторскую задолженность, чтобы не возникло ситуаций некорректности бухгалтерского учета.

Какая задолженность подлежит списанию? Списание просроченной дебиторской задолженности невозможно без определенных оснований. Итак, Налоговый кодекс говорит о том, что дебиторскую задолженность необходимо списывать к внереализованным затратам в том случае, если ее погашение невозможно, то есть долг считается безнадежным. К таким долгам можно отнести те, которые давно потеряли срок своего действия, то есть невозможно подать иск. Также, к ним можно отнести долги, которые не представляется возможным взыскать, основываясь на решение органов власти или при прекращении деятельности компанией.

Списание просроченной дебиторской задолженности невозможно без определенных оснований. Итак, Налоговый кодекс говорит о том, что дебиторскую задолженность необходимо списывать к внереализованным затратам в том случае, если ее погашение невозможно, то есть долг считается безнадежным. К таким долгам можно отнести те, которые давно потеряли срок своего действия, то есть невозможно подать иск. Также, к ним можно отнести долги, которые не представляется возможным взыскать, основываясь на решение органов власти или при прекращении деятельности компанией.

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации номер 34н от 29 сентября 1998 года гласит, та дебиторская задолженность, период подачи иска который вышел, а также задолженности, которые нельзя получить, необходимо списать, основываясь на результатах инвентаризации, объяснения в письменном виде, а также приказа начальства. Такие долги нужно списывать на счет средств резерва сомнительной задолженности, либо на счет финансовых результатов для предприятий коммерческого характера или рост затрат для некоммерческих компаний.

Также важен один нюанс, который заключается в том, что при списании задолженности в убыток из-за неспособности заемщика выплатить деньги, она не считается аннулированной. Ее необходимо фиксировать в балансе на протяжении 5 лет, чтобы в случае появление возможности должника выплатить свой долг, взыскать из него требуемую сумму.

Для того чтобы списать дебиторскую задолженность, существует три основных обоснования:

Итак, первое обоснование и самое важное – это просрочена возможность подачи иска, то есть это срок, который выделяется для защиты прав того человека, который подвергся правонарушению от другого лица.

На это дается три года, после чего срок исковой давности подходит к концу. Начинается он тогда, когда компания узнала, что их права были нарушены. Допустим, если компания должна была получить денежный платеж от другой фирмы, а этого не случилось, и сделка была нарушена. Однако, необходимо помнить, что этот период может останавливаться в том случае, когда нарушитель признает свою задолженность в законодательном порядке, то есть происходит фиксация документально этого признания. После окончания прерывания срока, начинается новой, который заново будет длиться три года.

Когда срок списания дебиторской задолженности заканчивается для основного обязательства, он заканчивается и для всех сопутствующих обязательств. Например, поручительства, залога и т.д. Если лица, которые имеют определенные обязательства, меняются, это никак не влияет на срок исковой давности.

Следующее обоснование – это отсутствие возможности выполнить принятые обязательства. Причин для этого может быть несколько, а признаете этого признака возможно в случае обладания соответствующим актом госоргана, а также при прекращении деятельности компании-должника или компании-кредитора.

Последнее обоснование – это невозможность получения задолженности, по мнению самой компании. Использовать такой критерий можно исключительно для бухгалтерского учета, причем обязательно обосновать в письменном виде, а также получить указ от правления на списание такой задолженности. Этот критерий может показаться нелогичным, но, для компании, у которой есть много незначительных задолженностей, получить которые без суда не удалось, а расходы на судебные тяжбы могут быть больше самих долгов, то иногда можно списывать такие долги, вычитая их из чистой прибыли компании.

Последнее обоснование – это невозможность получения задолженности, по мнению самой компании. Использовать такой критерий можно исключительно для бухгалтерского учета, причем обязательно обосновать в письменном виде, а также получить указ от правления на списание такой задолженности. Этот критерий может показаться нелогичным, но, для компании, у которой есть много незначительных задолженностей, получить которые без суда не удалось, а расходы на судебные тяжбы могут быть больше самих долгов, то иногда можно списывать такие долги, вычитая их из чистой прибыли компании.

После того, как проводиться проверка дебиторской задолженности, могут быть обнаружены долги, которые являются просроченными, то есть либо имеется соответственный подтверждающий документ, либо предприятия перестало существовать. Есть определенный список документов, который подтверждает истечение срока исковой давности для дебиторской задолженности:

Что касается должника, то отсутствие у него возможности выплатить долг подкрепляется:

При этом следует помнить, что для бухгалтерского учеба документы хранятся пять лет, а для налогового учета – четыре и больше. Это те документы, которые обосновывают необходимость списания долга.

Рекомендуется обязательно контролировать просроченные задолженности, а документы по таким вопросам сберегать отдельно от основных пакетов документов.

Необходимо быть крайне внимательными и учитывать все законодательные нормы, правила и процедуры при списании дебиторской задолженности и только в тех случаях, когда это неизбежно или минимизирует убытки.

Бизнес-Прост.ру создан в помощь малому и среднему бизнесу России. На сайте собраны лучшие бизнес идеи, примеры бизнес планов с видео, полные пошаговые руководства по открытию бизнеса с нуля, выбор старого и нового оборудования, каталог франшиз, образцы шаблонов документов, бланков и форм за 2016 год.

Если вы нашли ошибку, выделите ее и нажмите Shift + Enter или нажмите нажмите здесь чтобы оповестить нас.

Спасибо за ваше сообщение. В ближайшее время мы исправим ошибку.

Копирование страницы, переписывание полностью или частично - приветствуется, только с активной ссылкой на источник. Карта сайта

Подпишитесь на наши новостиПерейти на страницу

Спасибо за ваше сообщение. В ближайшее время мы исправим ошибку.

Окончание исполнительного производства в отношении должника

ОБРАТИТЕ ВНИМАНИЕ! При признании долга безнадежным в связи с истечением его срока исковой давности во внимание не принимаются действия или бездействие кредитора в отношении истребования задолженности у своего дебитора.

В случае прекращения обязательства по акту госорганов или решению судебных приставов основанием для прекращения исполнительного делопроизводства служат ситуации, когда:

В практической деятельности точкой отсчета при определении срока исковой давности (СИД) служит последний день, установленный для уплаты кредитору-контрагенту, оговоренный сторонами договора.

При отсутствии четкого указания на срок погашения обязательств за отгруженные товары, работы, услуги он отсчитывается с даты предъявления требования о погашении задолженности.

ОБРАТИТЕ ВНИМАНИЕ! В случае подписания акта сверки взаиморасчетов с обеих сторон руководителями организаций как действия, представляющего собой согласие с суммой задолженности на конкретную дату, с даты подписания начинается новый отсчет срока исковой давности.

Сам факт подписания сторонами акта сверки взаиморасчетов подтверждает, что стороны обоюдно признают имеющуюся задолженность. Это прерывает предыдущий СИД с одновременным началом отсчета нового срока для погашения обязательств.

Наряду с этим, имеется еще ряд обстоятельств, которые дают рестарт течению СИД:

ОБРАТИТЕ ВНИМАНИЕ! Если суд не примет исковое заявление, СИД прерван не будет.

Решение о списании безнадежной дебиторкиЕсли одно из описанных в предыдущем разделе условий подходит к вашей ситуации с просроченной задолженностью, можно начать внутреннюю процедуру по оформлению ее списания.

При этом ряд действий в ходе подготовки к такому списанию в бухгалтерии обязателен:

ОБРАТИТЕ ВНИМАНИЕ! Подготовительный этап к списанию дебиторской задолженности, признанной безнадежной, — важнейший этап, требующий особо тщательной подготовки и юридически корректного оформления во избежание в дальнейшем споров с контролирующими органами.

Списание долга дебитора в бухучетеСписание долга в бухучете должно осуществляться не только в разрезе конкретного дебитора, но и в рамках конкретного договора. Так, если есть несколько последовательно заключенных договоров, то просроченная задолженность должна рассматриваться в рамках каждого из таких договоров, оплата по которому не прошла в срок.

Для целей бухучета возможны 2 варианта списания безнадежного долга:

Учтена вся сумма безнадежного долга за балансом

ОБРАТИТЕ ВНИМАНИЕ! Последняя запись, отражающая сумму списанного долга на забалансовом счете 007, обязательна. Учет списанного безнадежного долга ведется в течение последующих 5 лет с момента составления акта инвентаризации и издания приказа о его списании.

В случае вновь открывшихся обстоятельств, если в течение этого срока выявится имущество должника, ранее не обнаруженное, которое может быть взыскано для погашения его долгов, долг может быть вновь восстановлен с проведением обратных проводок 2 и 3 после его погашения.

При признании долга безнадежным для целей налогового учета принципиальна причина его возникновения для последующего списания.

В повседневной практике чаще всего причины возникновения долга, перешедшего в разряд безнадежных, следующие:

В данном случае наличие или отсутствие резерва по сомнительным долгам для налогового учета данного списания роли не играет. В любой ситуации при возникновении такого обстоятельства безнадежный долг списывается за счет прочих расходов.

В данном случае сценарий может развиваться 2 способами:

ВАЖНО! Списание суммы по безнадежному долгу должно быть проведено только в рамках этой суммы и только в рамках того периода, в котором срок его списания признан истекшим.

В связи с этим считаем необходимым напомнить о важности своевременной инвентаризации любой задолженности для предотвращения возникновения обязанности корректировать расчеты по налогам и подавать уточненные налоговые декларации.

Отражение НДС по списываемой дебиторской задолженностиПорядок списания НДС по дебиторской задолженности зависит от того, кто в конкретной ситуации выступает в качестве дебитора и кредитора.

Если первым свои обязательства по договору выполнил поставщик и не дождался оплаты, то у него не возникает обязанности корректировать суммы начисленного НДС, так как в момент отгрузки он уже рассчитал и впоследствии в установленный НК РФ срок уплатил налог с отгруженного товара, выполненных работ, оказанных услуг.

Что касается покупателя, ситуация будет не столь однозначной. Оплатив по договору поставщику и не дождавшись выполнения условий договора, он может оказаться в ситуации, которая будет развиваться по одному из 2 сценариев:

Двойные стандарты в позиции, изложенной налоговым ведомством, Минфином и арбитражными судами, порождают противоречия в налоговом учете НДС при списании дебиторской задолженности у покупателя, принявшего в периоде перечисления аванса сумму НДС, уплаченного поставщику, к вычету.

Поскольку ситуация спорная, то списывать или нет НДС с суммы долга, превратившегося в безнадежный, решать налогоплательщикам.