Категория: Бланки/Образцы

Форма 26.2-1 нужна для перехода на УСН с 1 января 2017 года. Бланк утвержден приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Бланк формы 26.2-1Существуют следующие сроки подачи уведомления:

Если на УСН переходит вновь созданное общество, то основное, что ему нужно сделать, это определиться с объектом налогообложения. В остальном заявление заполняется достаточно просто.

Совсем другое дело, когда компания переходит на УСН с иного режима. Чтобы заполнить уведомление о переходе на УСН ей нужно:

Отметим, что указанные ограничения касаются только юридических лиц. Тем не менее, перейдя на спецрежим, ИП также придется отслеживать свои доходы. Иначе превысив установленный лимит (например, в 2017 году он составляет 150 млн. руб. ), с упрощенкой придется попрощаться.

Отчетность бухгалтера на УСН за 2016 год. Полезные документы: Статьи по теме «переход на УСН» Как часто нужно подавать заявлениеУведомление о переходе на УСН подается в налоговую только единожды. То есть, перейдя на упрощенку с 2017 года, нести заявление на 2018 год уже не нужно.

Вы считаетесь на спецрежиме до тех пор, пока не нарушите условия его применения. Ну, или пока сами не решите перейти, например, на общий режим.

А вот если вы решите сменить объект налогообложения, то об этом следует сообщить в налоговую инспекцию. Сделать это вам поможет уведомление об изменении объекта налогообложения по форме № 26.2-6 .

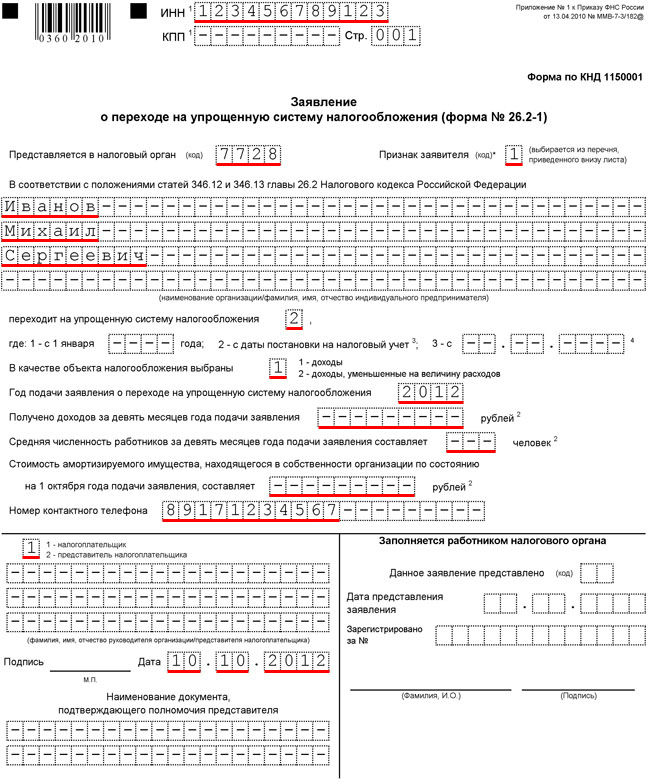

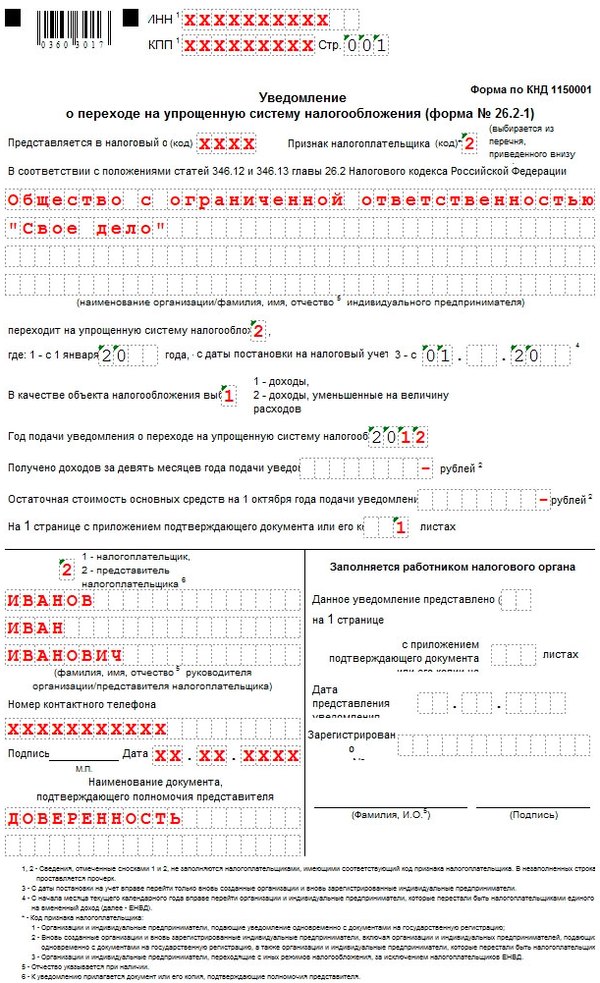

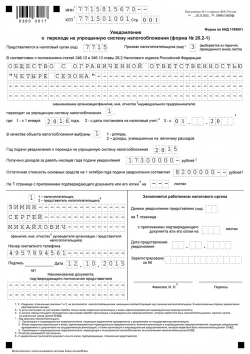

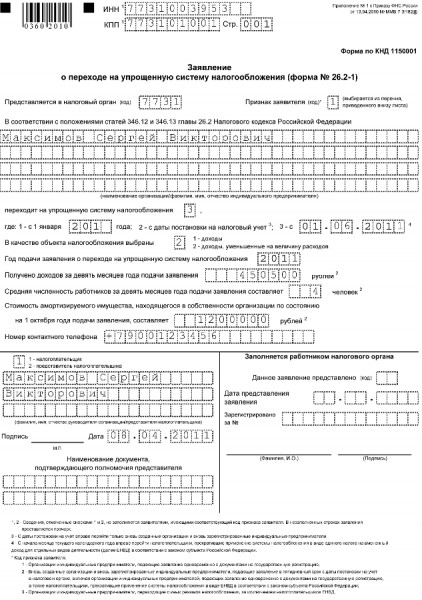

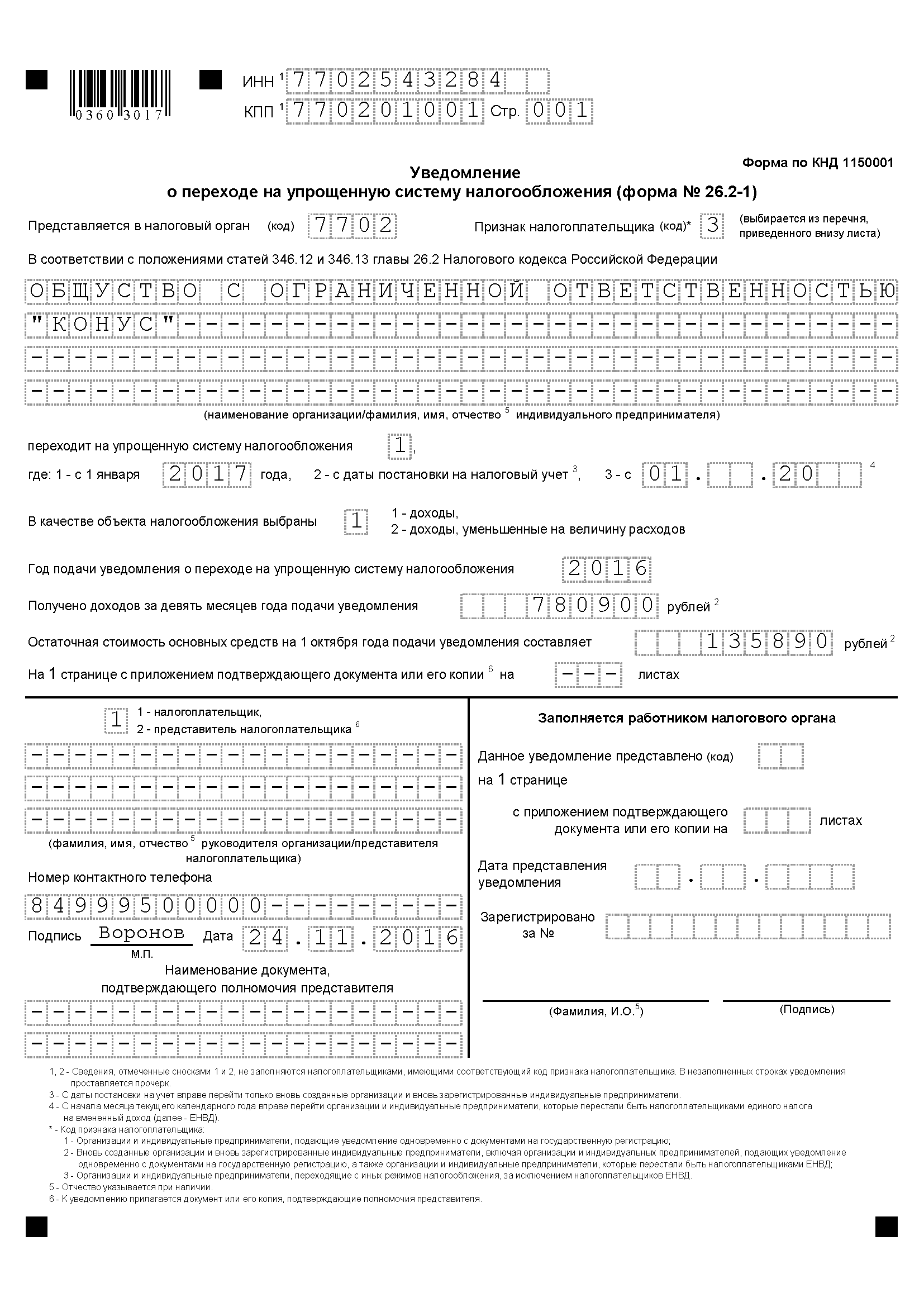

Образец заполненияВ шапке уведомления отразите ИНН и КПП. Далее запишите четырехзначный код инспекции, в которой вы состоите на учете. В поле «код признака налогоплательщика» укажите одно из следующих значений. Код 1 предназначен для тех, кто подает уведомление вместе с документами на госрегистрацию. Код 2 – для вновь созданных обществ и предпринимателей, а также для фирм, которые перестали быть плательщиками ЕНВД. Код 3 записывают общества и предприниматели, которые переходят на упрощенку с иных режимов (кроме ЕНВД).

После указания наименования впишите в ячейку «1», если вы переходите на УСН с 2017 года, и «2», если с даты постановки на учет.

В следующем поле укажите «1», если объектом выбраны доходы, и «2» если доходы минус расходы.

Следующие два поля заполняют только те, кто переходит на УСН с иных режимов. Новые фирмы ставят в них прочерки. В первом поле указывают сумму доходов за 9 месяцев 2016 года, а во втором – остаточную стоимость основных средств на 1 октября 2016 года.

Подписать уведомление должен руководитель компании или предприниматель. Также не забудьте указать дату оформления заявления.

«Упрощенка» запустила сервис «Сравнение режимов налогообложения в 2017 году » для организаций и предпринимателей. Проверьте, какой режим вам выгодней применять в новом году! Вам достаточно ввести исходные данные, а программа выдаст готовый результат. И наглядно покажет все ваши расходы на налоги и взносы, прибыль/убыток от бизнеса. В сервисе учтены правила расчета налога на прибыль и УСН, можно выбрать ставку налога по регионам. Программа учитывает льготы по страховым взносам, считает взносы ИП из МРОТ и с доходов.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Прежде чем принять решение работать на УСН, убедитесь, что ваша организация имеет на это право. Часть компаний не могут работать на упрощенке, так как НК РФ содержит на это запрет (полный перечень таких организаций можно найти в п. 3 ст. 346.12 НК РФ).

Условия перехода на УСН в 2017 году и срок подачи заявленияПерейти на УСН могут компании, применяющие общий режим или ЕНВД. Главным условием, пожалуй, следует считать объем полученных доходов за январь — сентябрь 2016 года. Доходы от деятельности за этот период должны быть меньше или равны 59,805 млн рублей (лимит в сумме 45 млн рублей умножается на коэффициент 1,329).

Но есть еще два критерия, которые могут повлиять на возможность применять упрощенную систему (п. 3 ст. 346.12 НК РФ):

Если ваша компания соответствует всем перечисленным критериям, можно смело писать заявление о переходе на УСН.

Сроки перехода на УСН в 2016 году не изменились — чтобы начать 2017 год с упрощенки, подайте в ФНС уведомление о переходе на УСН до 31 декабря текущего года. Заявить о своем намерении нужно, заполнив специальный бланк уведомления по форме № 26.2-1.

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна Переход на УСН с ОСНОЧтобы осуществить такой переход, во-первых, нужно выполнить условия относительно дохода, численности и стоимости основных средств.

Во-вторых, налогоплательщику придется произвести восстановление НДС при переходе на УСН (пп. 2 п. 3 ст. 170 НК РФ). А все потому, что на упрощенке НДС не платится.

Налог нужно восстановить с товаров и материалов, которые еще не использованы в деятельности компании (например, лежат на складе). Также придется восстановить ранее взятый к вычету НДС по основным средствам и НМА. НДС восстанавливается пропорционально остаточной стоимости. Рассмотрим на примере.

В 2017 году ООО «Прогресс» решило работать на УСН вместо ОСНО. На балансе фирмы есть станок, который был куплен за 118 000 рублей, НДС был взят к вычету в сумме 18 000 рублей. На конец 2016 года остаточная стоимость станка составляет 74 000 рублей. Восстановим НДС следующим образом:

18 000 х (74 000: 118 000) = 11 288,14 рубля.

В учете компания отразит операцию восстановления проводками (сделать это нужно до конца 2016 года):

Дебет 19 Кредит 68 11 288,14 — восстановлен НДС по станку;

Дебет 91 Кредит 19 на 11 288,14 — восстановленный НДС отнесен на прочие расходы.

Не нужно восстанавливать НДС при смене системы налогообложения, если:

Компании и ИП могут не только сменить ОСНО на УСН, но и перейти с упрощенки на другую систему. Сделать это можно как добровольно, так и по ряду причин, обязывающих отказаться от УСН.

Переход с УСН на ОСНО грозит компаниям за превышение допустимого лимита доходов. Причем отказаться от упрощенки придется в том квартале, который наступил после превышения лимита. Таким образом, «слететь» с упрощенки можно и в середине года.

Лимит допустимого годового дохода упрощенца в 2016 году равен 79,74 млн рублей (60 млн рублей х 1,329). Если доход выше этой границы, нужно переходить на ОСНО.

Также следует соблюдать лимит по численности — если численность выйдет за пределы 100 человек, от УСН тоже придется отказаться. Остаточная стоимость основных средств, вышедшая за рамки 100 млн рублей, тоже обяжет налогоплательщика сменить упрощенку на иную систему налогообложения.

Об отказе от УСН нужно письменно уведомить ФНС по форме 26.2-3.

На практике добровольно с упрощенки уходят редко. Чаще всего такая необходимость возникает из-за клиентов, которым выгоднее работать с поставщиками на ОСНО. В таком случае клиенты могут принять НДС к вычету, тем самым экономя свои деньги. Упрощенец не может предоставить такую возможность клиенту. Чтобы сохранить базу покупателей, некоторые компании на упрощенке добровольно меняют ее на общий режим.

При добровольном отказе от УСН уведомить налоговую инспекцию нужно до 15.01.2017. При вынужденном отказе уведомить ФНС нужно по форме 26.2-2. Срок подачи данного заявления — 15 дней после окончания отчетного периода, в котором произошло превышение допустимых лимитов.

Переход с УСН на ЕНВД может произойти в связи со сменой деятельности или по другим причинам (для некоторых налогоплательщиков ЕНВД может оказаться более выгодным). В таком случае в ФНС подается заявление об утрате права на применение УСН (форме 26.2-2) до 15 января. Для постановки на учет в качестве плательщика ЕНВД нужно подать заявление установленной формы ЕНВД-1 (для организаций) или ЕНВД-2 (для ИП).

Налоговым законодательством предусмотрена возможность перехода на упрощенный режим налогообложения. Для этого организации необходимо заполнить бланк заявления о применении усн. Документ может быть подан как работающими компаниями, так и начинающими фирмами (с 1 октября по 30 ноября для работающих организаций, и пять суток с момента регистрации – для новых).

Заявление предоставляется по форме 26.2-1, утвержденной налоговой службой, и носит уведомительный характер.

Форма заявления о применении усн состоит из нескольких информационных блоков. Первая часть заявления включает следующие сведения:

Вторая часть предназначена для внесения данных руководителя предприятия или его представителя. При наличии последнего, следует указать документ, подтверждающий его полномочия.

Третий блок формы заявления о применении усн заполняется сотрудником налогового органа с указанием даты принятия заявления и регистрационного номера, фамилии и подписи сотрудника.

В клетках, оставшихся пустыми, следует проставить прочерки.

Образец заявления о применении усн можно найти на нашем сайте и бесплатно скачать его.

Похожие статьи

На нашем сайте вы сможете бесплатно скачать образец расчетного счета в.

На нашем сайте вы сможете бесплатно скачать образец платежного поручен.

Итак. Раз вы попали на эту страницу, можно предположить, что выбор налогового режима сделан и это — Упрощённая система налогообложения.

Заявление о переходе на УСН по форме № 26.2-1 нужно подавать в налоговую инспекцию вместе с другими документами для открытия ИП или ООО. Если же вы этого не сделали — ничего страшного.

Закон позволяет донести это заявление в течение 30 дней после подачи основного пакета документов.

Пример на пальцах :

15 октября 2016 года Валерий зарегистрировал ИП, но не знал про сайт Ассистентус.ру и поэтому выбрал неверный налоговый режим. 30 ноября 2016 друзья уговорили Валерия подать заявление о переходе на УСН в налоговую, что он и сделал. 1 января 2017 года Валерий становится полноправным ИП, применяющим упрощёнку.

Если вы переходите на УСН с другого налогового режима, то “включится” упрощёнка только с первого января того года, который идёт следующим за годом подачи заявления. Главное — это успеть подать документ с октября по декабрь текущего года.

Бланк заявления о переходе на УСН (по форме № 26.2-1)Перво-наперво скачиваем пустой бланк.

Ниже будет представлен полный мануал по заполнению этого заявления.

Кстати говоря! Когда говорят, что УСН заменяет всё налоговое бремя, возлагаемое на предпринимателя — врут. НДФЛ с зарплаты сотрудников, будьте добры оплачивать в срок согласно закону.

При переходе на упрощёнку, помните условия, при которых вам этого сделать не дадут!

Внимание: в последних двух пунктах суммы 45 и 60 нужно ещё дополнительно умножать на коэффициент-дефлятор, который меняется ежегодно.

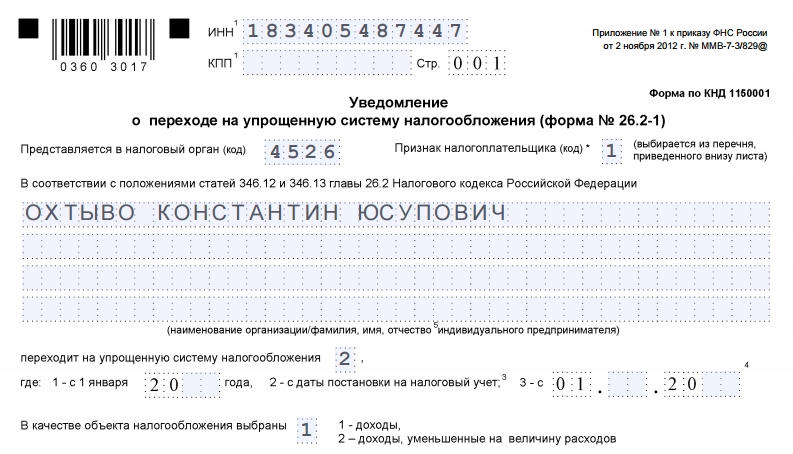

Приступим к заполнению заявления по форме № 26.2-1. Кстати, она же по КНД 1150001.

Заявление у нас будет подавать новоиспечённый предприниматель Охтыво Константин Юсупович. Он решил перейти на упрощённый режим налогообложения сразу с момента регистарции ИП.

Поле ИНН — тут всё понятно без лишних слов.

КПП (код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте. Поле оставляем пустым.

Ниже видим код налогового органа. Откуда его взять? Всё просто: переходим на сервис налоговой службы (https://service.nalog.ru/addrno.do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы.

С кодом разобрались.

Признак налогоплательщикаЗдесь нужно написать одну цифру — код признака налогоплательщика.

Далее поле называется “переходит на упрощённую систему налогообложения ”.

В следующий квадрат ставим 1, если выбираем платить 6% только с доходов, и ставим 2 в ситуации, когда выбор пал на “доходы за вычетом расходов”, где мы платим уже 15%.

Небольшой лёгкий пример:

Вы изготовили табурет, затратив на это 300 рублей. Затем его продали за 1500 рублей. Если выбрали платить с “дохода”, то оплатите 6% с 1500 рублей — 90 рублей. Если выбрали “с дохода за вычетом расходов”, то 15% с суммы (1500р. — 300р.) — 180 р.

В данном примере, выгодней выбирать “доходы”. А теперь представьте, что сумма расходов была бы не 300, а 1000, тогда бы 15% платили уже с 1200 руб. а с 500, а это уже 75 рублей. Против 90 на “доходах” смотрится привлекательнее.

Именно поэтому важно подходить расчётливо к выборе способа налоговых выплат по УСН.

Остался самый простой последний этап.

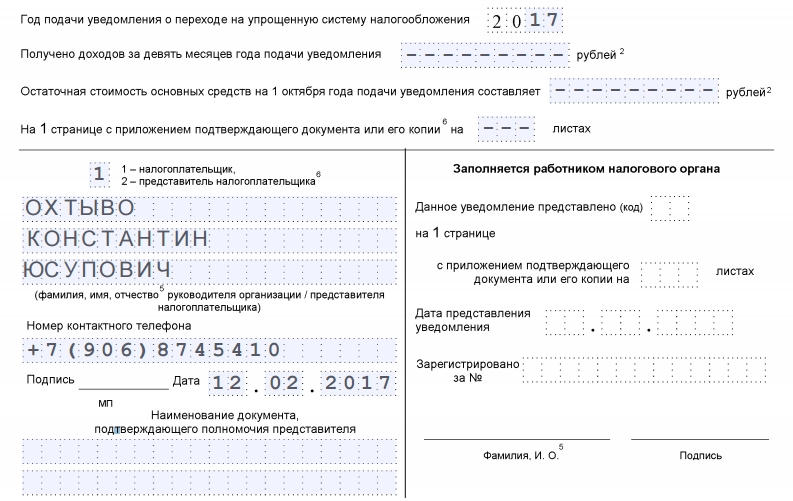

Год подачи уведомления — вписываем текущий.

Получено доходов за девять месяцев — ноль, поскольку мы только что регистрируемся. Почему введено это поле — написано выше — доходы тех, кто переходит на УСН за первые 3 квартала текущего года не должны превышать 45 млн.

С тем же посылом идёт и следующая строчка, которая называется “остаточная стоимость основных средств”. У нас их нет, ставим везде прочерки, у кого есть — ставят цифры.

Приложений к заявлению у нас не будет, поэтому три прочерка в каждой клетке.

Далее по образцу. Снова ФИО, как показано на изображении:

1 — если мы сдаём заявление самостоятельно и

2 — если за нас это делает третье лицо. Подпись, дата и печать, если вы работаете с печатью. Если нет — необходимость отпадает.

Поля ниже предназначены для документа лица — вашего представителя. Соответственно, если вы не прибегаете к услугам третьих лиц, поля эти заполнять не нужно.

Правая колонка заполняется сотрудником налогового органа.

Данную форму заявления обязательно печатаем в двух экземплярах! Один уходит в налоговую инспекцию, другой обязательно с их штампом — забираем себе! Помните: документ, подтверждающий, что вы находитесь на УСН, может понадобиться в дальнейшем.

Почти всем в 2017 году планируется отправить уведомление о том, что осуществлен переход на УСН. Упрощенная схема налогообложения применима для ИП и ООО, если организация удовлетворяет всем условиям. Образец как должно выглядеть заявление здесь:

Упрощенная система налогообложения в 2017 годуУСН для ИП, ООО 2017 году предполагает два вида налогов: один – берется чистый доход и от него 6%, другой – 15% от первоначальной выручки.

Упрощенная схема налогообложения предполагает более легкое ведение бухгалтерии ИП, ООО. Хорошо, что при УСН берутся в расчет только наиболее важные показатели деятельности (доходы, расходы, чистая прибыль). Также налоговая декларация не предполагает дополнительную детализацию статей расходов.

Упрощенная система налогообложения в 2017 году для ИПДля ИП УСН по факту гораздо более реальна, чем для других организаций. Мало какой предприниматель может превысить налоговый лимит по доходам. УСН предпринимателям более привлекательна не из-за низкой ставки налогообложения, но и потому что такая система позволяет подавать отчет раз в год, при этом бланк имеет только минимум пунктов. Не каждый ИП может нанять бухгалтера и поэтому много чего приходится делать самостоятельно. Упрощенная система же как раз и позволяет самому во всем разобраться. Ставка налога по ней составляет 6%.

В тему: Шаблон заявления и пустой типовой бланк для заполнения по требованию

Образец как пишут заявление на переход здесь: Чаще всего такое уведомление предприниматель пишет сразу при регистрации.

Упрощенная система налогообложения в 2017 году для ОООЗаявление можно написать сразу при регистрации либо же и после этого. Обязательное условие – если начался новый отчетный период уведомление можно подать только спустя 9 месяцев. Стоит понимать, что если перестанут выполняться какие-то условия, упрощенная система может даже быть отменена для организации.

В образец вносятся только основные данные. При этом, если его подает доверенное лицо, то нужно ставить отметку – учредитель не подает лично. Также в образец нужно внести сведения о том, на какую форму налогообложения перейти («выручка» или «прибыль»).

Изменения в графе доходы расход при УСНПри такой форме налога предприятие может не скреплять печатью книгу доходов-расходов (когда у организации таковой нет). Образец как должна заполняться декларация УСН представлен по ссылке:

Возникла проблема? Позвоните юристу:

+7 (499) 703-41-47 - Москва, Московская область

+7 (812) 309-83-52 - Санкт-Петербург, Ленинградская область

При этом стоит понимать, что теперь доходы и расходы вносятся нарастающим итогом. К примеру, за полугодие учитывается полностью 6 месяцев, хотя перед этим была графа за 1 квартал. (Многие допускают ошибку и ставят во второй графе сумму лишь за второй квартал).

Сроки сдачи налоговой декларации при УСНТакая схема предполагает для ООО, ИП подачу отчетности всего раз в год. Также если было написано уведомление что осуществляется переход на УСН, все равно нужно для начала дождаться положительного ответа. Новый режим сдачи отчетности для них несколько отличается. Сроки сдачи для организаций – до 31 марта, а для предпринимателей – до 30 апреля. В случае если задержать подачу даже на 1 день – будет начислен штраф 1000 руб.

В тему: Налог на выигрыш в лотерею сколько процентов составляет?

Кто вправе применять УСН по закону – статья Налогового КодексаПо факту Россия имеет основные критерии, на основании которых будет применение УСН. Переход возможен для ИП, ООО:

Ранее стоимость активов была 100 млн руб. Сейчас же лимит для ИП, ООО существенно увеличили – до 150 млн руб. Изменение вступает в силу с 01.01.2017. Те, кто не может осуществить переход сейчас, могут попробовать подать уведомление в следующем году.

Но есть и дополнительное важное условие для всех предприятий, не зависимо выполнения всех критериев — переход запрещен, если у организации открыты какие-то филиалы.

Порядок, как действует упрощенная система налогообложения и как осуществляется переход регламентирует ст. 346.13 НК РФ.

Уведомление о переходе на упрощенную систему налогообложенияРегистрация новых ИП и ООО, которые соответствуют требованиям, автоматически происходит на УСН, а уже действующим предприятиям, чтобы применять единый налог нужно написать заявление. Ранее же даже при первоначальной регистрации все равно нужно было переходить на УСН только написав заявление. Изначально порядок предполагал регистрацию на стандартную систему.

Форму заявления о переходе на упрощенную систему налогообложения скачать бесплатно можно по ссылке:

Уведомление об отказе от применения упрощенной системы налогообложенияУвы, отказ от применения такой схемы возможен, если ИП или ООО не соответствует какому-то критерию. В таком случае должно быть уведомление о том, что переход не возможен. ФНС должна предоставить ответ в таком формате, в каком и было подано заявление (уведомление) – по почте, лично или доверенному лицу.

Задать вопрос юристуВ тему: Бланк договора купли продажи автомобиля как правильно заполнять и где скачать?