Категория: Бланки/Образцы

Пенсионные страховые взносы за работников в 2016 году работодатели платят по прежним КБК – тем, что применялись и в 2015 году.

Идея законодателей ввести два разных КБК для ПФР (отдельно для платежей с доходов в рамках лимита и отдельно – для взносов со сверхлимитных сумм) из-за технических причин оказалась не реализована. Поэтому при оформлении платежек на уплату взносов в 2016 году обращать внимание на то, с каких доходов они начислены, не нужно. Таким образом, на бухгалтера не ложится дополнительная обязанность и не требуются изменения в настройках вашей бухгалтерской программы.

Правда, изменения по пенсионным КБК в отношении взносов с доходов работников все-таки произошли. Но актуальны они будут далеко не для всех. А именно: введены новые КБК на уплату пени по взносам.

Действующие значения кодов смотрите далее. Также мы привели образец составления платежки в Пенсионный фонд на 2016 год.

И сразу напомним, что с 2017 года грядет большая налоговая реформа, которая уже коснется абсолютно всех страхователей, без исключения. Речь идет о переходе с уплаты страховых взносов на уплату ЕССС – единого социального страхового сбора. Это связано с тем, что администрирование взносов отдается в ведение налоговой службы. К 1 мая 2016 года власти уже обещают разработать новые правила перечисления страховых взносов.

Коды бюджетной классификации на 2017 год. Посмотрите КБК 2017 - что изменилось: КБК страховые взносы в ПФР в 2016 году за работников Описание платежаВзносы на пенсионное страхование за сотрудников

392 1 02 02010 06 1000 160

Взносы в бюджет ФФОМС за сотрудников

392 1 02 02101 08 1011 160

Взносы в ПФР по доптарифу за сотрудников, занятых на работах по списку 1

392 1 02 02131 06 1000 160

Взносы в ПФР по доптарифу за сотрудников, занятых на работах по списку 2

392 1 02 02132 06 1000 160

КБК на пени по взносам в ПФР в 2016 году за работниковС 2016 года обновлены КБК страховые в ПФР за работников в отногшении пеней (приказ Минфина России от 08.06.2015 № 90н). А именно корректировки внесены в 14-17 знаки КБК. Чтобы было понятнее, напомним: в любом КБК – 20 знаков.

Так вот в КБК по пеням за просрочку пенсионных взносов в 2016 году в 14-17-м знаках нужно ставить значение 2100. В 2015 году ставили 2000.

Обратим внимание: по текущим взносам в 14-17 разрядах КБК будет 1000 (смотрите таблицу выше), а по процентам по взносам – 2200.

Как изменились КБК на уплату пеней по взносам в ПФР в 2016 году за сотрудниковСтрахователь обязан уплачивать страховые взносы в счет себя и своих сотрудников (если имеет статус работодателя ) во внебюджетные фонды, в частности в Пенсионный фонд РФ не позднее 15 числа месяца, следующего за отчетным периодом, если эта дата не попадает на выходные или праздничные (нерабочие) дни (с 01.01.2017 года уплата страховых взносов в счет обязательного пенсионного, медицинского и некоторых видов социального страхования будет осуществляться в органы Федеральной налоговой службы). Иначе последним днем для уплаты взносов считается первый рабочий день, после официально установленных выходных. В случае несвоевременной уплаты страховых взносов плательщиком происходит начисление пени ПФР за каждый день просрочки.

Уплата пени в ПФРВ результате образовавшейся просрочки по уплате взносов страхователю, начиная с первого дня неуплаты и по день фактической уплаты суммы взносов происходит расчет пени в ПФР (без учета нерабочих дней - с 16 числа месяца, следующего за отчетным периодом). Пени за несвоевременную уплату взносов в ПФР рассчитываются в соответствии со ст. 25 ФЗ № 212 от 24.07.2012 г. (в 2017 году утрачивает силу с вступлением ФЗ №250 от 03.07.2016 г.).

Как рассчитать пени по страховым взносам?

Пени за просрочку взносов в ПФР рассчитывается исходя из 1/300 ставки рефинансирования, которая официально принята ЦБ на данный период времени. С начала 2016 года и по текущий момент отдельным постановлением Банка России ставка рефинансирования приравнивается к показателю ключевой ставки и она равняется 10% (на конец 2016 года).

Для того, чтобы работодателю определить точную сумму пени ПФР, которая образовалась в результате задержки уплаты взносов по вине самого страхователя, необходимо произвести следующие действия:

П = СВ x Д x СР / 300

Сумма пени за просрочку взносов в ПФР (П) исчисляется умножением суммы начисленных к уплате страховых взносов за отчетный период (СВ) на количество просроченных дней (Д) и на отношение ставки рефинансирования 1 к 300 (СР/300).

Пример расчета пени

Задолженность в ПФР составляет 23 000 руб. Срок просрочки платежа – 25 дней. Считаем пени:

23 000 х 25 х 10% / 300 = 191,67 руб.

После того, как страхователь получил итоговую сумму пени, он должен ее уплатить в Пенсионный фонд. Это можно сделать совместно с уплатой страховых взносов, а также отдельно от их уплаты, но только после того, как они будут направлены в ПФР. При уплате пени по страховым взносам в платежке необходимо указать специальный КБК. он отличается от того, что используется для уплаты собственно страховых взносов.

Если страхователь не переведет пени добровольно, то они будут востребованы принудительно за счет денежных средств с его счета. Для этого ПФР не позднее двух месяцев со дня обнаружения просрочки должен направить поручение в банк о списании требуемой суммы со счета страхователя. При отсутствии счета, денежных средств на счете или нехватке денежных средств для покрытия суммы пени, средства будут взысканы ПФР за счет имущества организации.

Пени не могут быть начислены страхователю в следующих случаях:

-если страхователь произвел неверный расчет суммы страховых взносов или их порядок уплаты, основываясь на информации, предоставленной ему уполномоченными органами (лицами этих органов);

-по причине блокировки счетов организации по решению суда (не могут начисляться пени на протяжении всего времени ареста счетов).

Пени по страховым взносам: расчет в 2017 годуВ соответствии с ФЗ №250 от 03.07.2016 г. которым добавлена в НК РФ новая глава 34 по страховым взносам. большая часть административных полномочий по обязательному медицинскому, пенсионному и социальному страхованию переходит в ведение ФНС. В частности, как сбор страховых взносов будет производить налоговый орган, так и все недоимки, штрафы и пени, образовавшиеся в результате уплаты (неуплаты) взносов. При этом дата уплаты взносов останется неизменной - 15 числа месяца, следующего за отчетным периодом. С начала будущего года штрафные санкции по их несвоевременной уплате будут такими же, как и за подобные нарушения по налоговым сборам. Для покрытия недоимок, в том числе в виде пени, ФНС сможет налагать арест на счета плательщика взносов.

Еще одно новшество – для юрлиц увеличатся пени за просрочку платежей. Если вы не заплатили налоги и взносы более 30 дней, пени будут рассчитываться исходя из 1/150 ставки рефинансирования. При просрочке менее 30 дней будут действовать прежние условия расчета пени – по 1/300 ставки рефинансирования. То есть, если просрочка составила больше 30 дней, сначала надо рассчитать пени по вышеприведенной формуле, а начиная с 31 дня просрочки вместо 1/30 ставки рефинансирования использовать 1/150. Физлиц это новшество не касается.

Если у работодателя в результате ранее проводимых страховых взносов образовалась переплата, то он может излишне уплаченную сумму страховых взносов направить на погашение имеющейся пени (ст. 26 ФЗ №212 от 24.07.2009 г. - утрачивает силу с 01.01.2017 г.). Но только в том случае, если переплата и пени находятся в ведомстве одного администратора взносов. ПФР может самостоятельно осуществить зачет средств в счет пени из выявленной суммы переплаты или с личного заявления страхователя. Выявить переплату можно, втом числе, проведя сверку расчетов с ПФР. Даже если страхователь захочет вернуть переплаченную сумму без уплаты имеющейся штрафной суммы, ПФР осуществит возврат денег только после удержания пени.

Для покрытия пени за счет переплаты необходимо заполнить заявление по форме 22-ПФР и предоставить его в ПФР (в письменном или электронном виде).

Из этой статьи вы узнаете:

Все индивидуальные предприниматели на УСН, пропустившие срок уплаты налогов или страховых взносов, обязаны заплатить пени за задержку.

Если вы сами обнаружили ошибку в расчетах, которая привела к недоимке, то как можно скорее рассчитайте пени. А затем заплатите налог или взнос с пенями в бюджет. После чего подавайте уточненную декларацию за тот период, где была допущена ошибка. Почему важно заплатить недоимку и пени перед сдачей декларации? Потому что это освобождает вас от штрафа за неуплату налога и взноса. А штраф составляет 20% от суммы задолженности. В статье мы подробно расскажем, как рассчитать и заплатить пени, а также как их учесть в бухгалтерском и налоговом учете.

Какие расчеты делать в 2016 годуПени всегда надо рассчитывать по следующей формуле:

Сумма не вовремя перечисленного налога ? Дней опоздания ? 1/300 ? Ставка рефинансирования ЦБ

При этом первым днем опоздания будет день, следующий за крайним сроком уплаты по закону. Последний — это день, когда налог или сбор перечислен в бюджет.

Пени рассчитывайте исходя из ставки рефинансирования ЦБ РФ. С 1 января 2016 года Банк России ставку рефинансирования приравнял к ключевой ставке. Поэтому с 1 января 2016 года ставка равна 11%. А в 2015 году она составляла 8,25%. Если ставка рефинансирования, действовавшая в период просрочки, менялась, то расчет проводите отдельно по каждой ставке. Допустим, в 2016 году вы вычисляете пени по недоимке, возникшей в 2015 году. Тогда отдельно посчитайте пени за дни опоздания в 2015 году по ставке 8,25%. И за дни опоздания в 2016 году сделайте расчет, используя ставку 11%. После чего сложите полученные результаты.

Точно так же вычисляйте пени за просрочку страховых взносов.

Обратите внимание! Если вы в 2016 году перечисляете задолженность по налогам или взносам 2015 года, то пени считайте по разным ставкам рефинансирования. За дни просрочки в 2015 году пени считайте по ставке 8,25%, а в 2016 году — 11%.

Пример расчета пеней по авансовому платежу УСНООО «Успех» применяет УСН с объектом доходы минус расходы. Фирма вовремя не заплатила авансовый платеж по «упрощенному» налогу за 9 месяцев 2015 года в размере 43 000 . Недоимку погасили 10 февраля 2016 года. Последний день уплаты налога по УСН за 9 месяцев — 26 октября, так как 25 октября в 2015 году выпало на выходной.

Значит, 27 октября 2015 года — это день, следующий за сроком уплаты авансового платежа за 9 месяцев. Именно с этого числа и начался отсчет для начисления пеней. Просрочка платежа составила 107 дней.

Ставка рефинансирования в период просрочки менялась и составляла 8,25% в 2015 году и 11% в 2016 году.

Значит, сумма пеней по недоимке за 2015 год равна 780,4 :

43 000 ? 66 дн. ? 1/300 ? 8,25%

За 2016 год пени нужно уплатить в размере 646,4 :

43 000 ? 41 дн. ? 1/300 ? 11%

Таким образом, пени за просрочку авансового платежа по упрощенному налогу составили 1426,8 :

Как отразить пени в учетеВ налоговых расходах при «упрощенке» уплаченные пени не учитывают, поскольку подобные траты являются необоснованными и не указаны в перечне статьи 346.16 НК РФ (п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ). Соответственно в Книгу учета доходов и расходов перечисленные пени заносить не нужно.

Памятка. При УСН уплаченные пени расходом не являются и в Книге учета не отражаются.

В бухгалтерском учете начисление пеней по налогам и страховым взносам отражайте такими проводками:

При перечислении пеней сделайте следующие проводки:

Для контроля состояния расчетов по пеням с бюджетом и внебюджетными фондами к счетам 68 и 69 можно открыть отдельные субсчета «Пени (штрафы)» в разрезе налогов и страховых взносов, по которым начислены пени.

Проводки по начислению пеней по налогам и страховым взносам вы делаете:

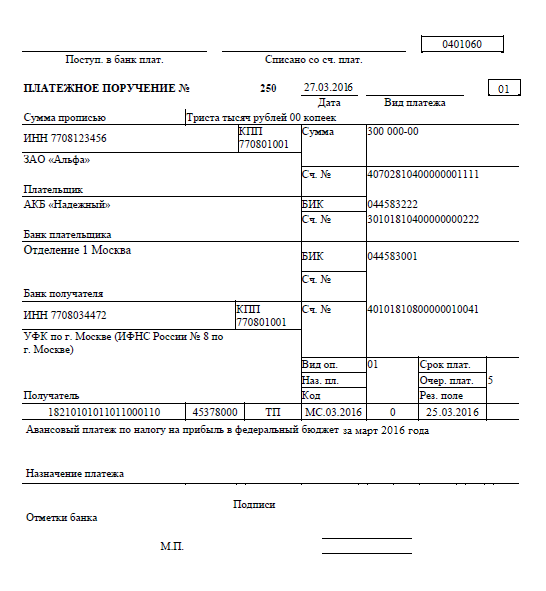

Чтобы заплатить недоимку по налогу (взносу) и пени, составляйте два платежных поручения. Ведь КБК у этих двух платежей различаются. Поэтому оформить одну общую платежку не удастся. С 2016 года поменялись КБК по пеням за просрочку страховых взносов в ПФР и ФСС. Изменения утверждены приказом Минфина России от 08.06.2015 № 90н.

КБК состоит из 20 знаков. И, перечисляя в 2016 году пени за просрочку взносов в ПФР и ФСС, в 14—17-м знаках надо указать 2100. В 2015 году использовался код 2000.

Уплачивая пени по страховым взносам в Фонд обязательного медицинского страхования, вписывайте в 14—17-м знаках КБК код 2011, который действовал и в 2015 году.

Что касается уплаты пеней по налогам, то здесь ничего не поменялось по сравнению с 2015 годом. В 2016 году, перечисляя пени по налогам, указывайте код 2100, как и прежде. Какие значения КБК вписывать при уплате пеней по налогам и взносам в 2016 году, смотрите в таблице ниже.

Как изменились КБК для уплаты пеней по налогам и взносам в 2016 годуЕва Фомина

Если в ПФР и ФСС, то 3-ья очередь, если пени и штрафы в ИФНС, то - 4-ая.

Всеволод Степанов

подробно в Гражданском кодексе, 3 ставьте не ошибетесь Обычно так же как и на зарплату 3, но в некоторых банках 4. Уточните у операционистки.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Ева Фомина

Думаю, что в самом фонде должны быть образцы для заполнения.

Всеволод Степанов

ничего необычного ,только в кбк должно стоять в конце 3000, и не забудьте поставить и дату требования и совсем вдалеке - ШТ

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Ева Фомина

Уплата страховых взносов осуществляется не позднее 31 декабря отдельно в каждый внебюджетный фонд, но можно и раньше. Закон этого не запрещает. Взносы в ПФР на накопительную и страховую части уплачиваются разными платежными поручениями –.

Всеволод Степанов

Не нужно путать пени со штрафами. Первые начисляются за просрочку оплаты, вторые - за нарушение законодательства в части отчетности, фальсификацию и прочие подобные нарушения. Так что, разберитесь, почему вам начислили штраф?

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Ева Фомина

Можно.В какие сроки должны уплачивать страховые взносы в 2012 году индивидуальные предприниматели? Уплата страховых взносов осуществляется не позднее 31 декабря отдельно в каждый внебюджетный фонд, но можно и раньше. Закон этого не.

Всеволод Степанов

ИП может вносить один раз в течение года или делать это ежемесячно. Конечно можно. Внесите все в конце года согласна можно 1 раз в конце года внести и не заморачиваться каждый квартал, я была ИП тоже "услуги" вносила в конце года вместе.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Ева Фомина

В какие сроки должны уплачивать страховые взносы в 2012 году индивидуальные предприниматели? Уплата страховых взносов осуществляется не позднее 31 декабря отдельно в каждый внебюджетный фонд, но можно и раньше. Закон этого не запрещает.

Всеволод Степанов

да 15.12 желательно. так в ПФР сказали при мне одному из ИП Можно, если Вы не на ЕНВД. Вмененщики могут взять на уменьшение только сумму УПЛАЧЕННЫХ взносов.А т к декларация по ЕНВД ежеквартальная, выгоднее взносы тоже уплачивать так же.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

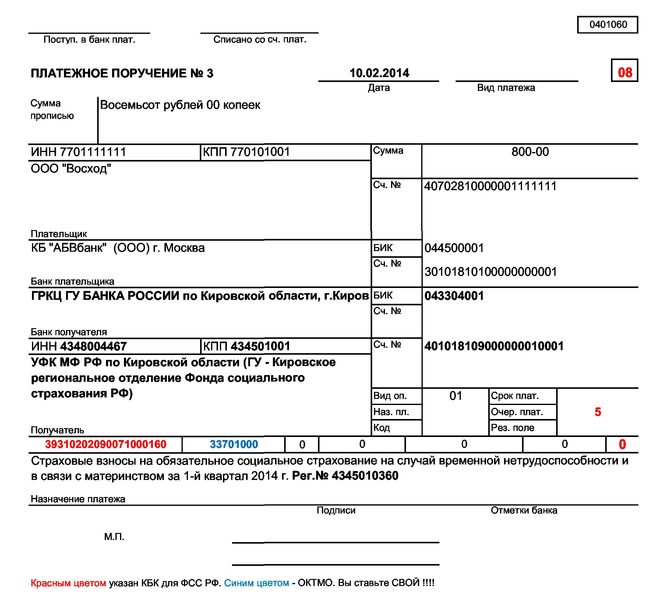

Единственное, что нужно добавить, - это название, номер и дату требования в назначении платежа. Если есть УИН, его заполняем тоже. В требовании нет УИН Пени в ПФР по требованию образец платежки 2014 за работников для ИПСкачать в формате или Образец платежки пени в ПФР с УИН В этом примере внебюджетный фонд указал в требовании уникальный идентификатор платежа. Если на бланке требования от фонда есть похожий код, заполните его в реквизите № 22.

Выберите ваш регионАлтайский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская автономная областьЗабайкальский крайИвановская областьИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский крайКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМосковская областьМурманская областьНенецкий автономный округНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПриморский крайПсковская областьРеспублика АдыгеяРеспублика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика КрымРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная Осетия — АланияРеспублика ТатарстанРеспублика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСаратовская областьСахалинская областьСвердловская областьСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский крайХанты-Мансийский автономный округЧелябинская областьЧеченская РеспубликаЧувашская РеспубликаЧукотский автономный округЯмало-Ненецкий автономный округЯрославская областьг.

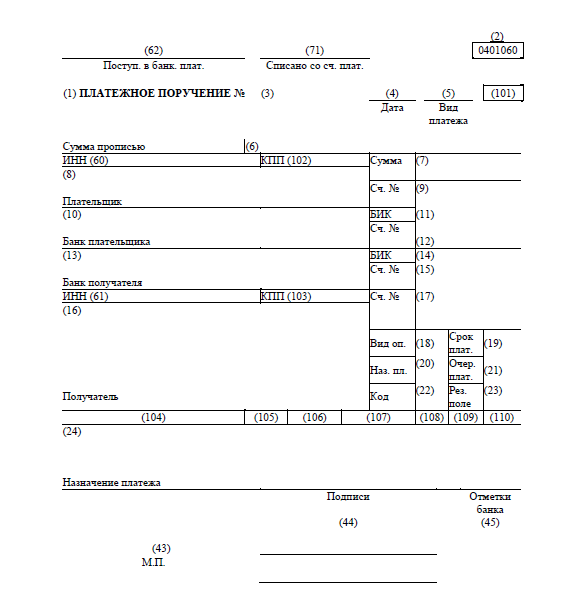

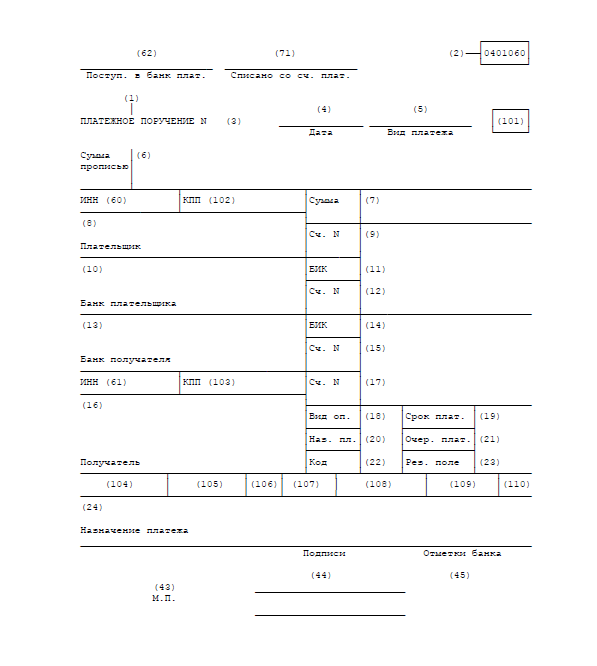

Показатель 109 содержит дату документа из реквизита 108 в формате «ДД.ММ.ГГГГ». Реквизит 110 с 01.01.2015 не заполняется (это связано с тем, что п. 11 приказа № 107н был отменен приказом Минфина № 126н от 30.10.2014). В реквизите «Код» указывается уникальный идентификатор начисления (УИН); он должен содержаться в требовании налоговой, которое она выставила для уплаты штрафов. Если этого кода нет, то проставляется «0».

Образец заполнения платежного поручения в налоговую в 2015 году

Штрафы и пени по налогам и сборам

ОКТМО указывается обычный, как и при уплате налогов. при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД. Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

Образец заполнения платежного поручения на уплату штрафа за налоговое правонарушение при наличии требования и УИН

Образец заполнения платежного поручения на уплату штрафа за налоговое правонарушение при отсутствии требования и УИН

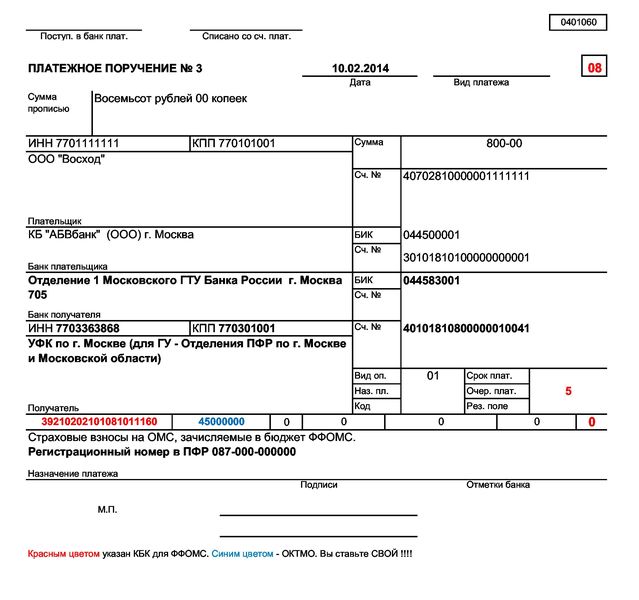

Штрафы и пени по взносам во внебюджетные фонды

Принцип заполнения платежного поручения такой же, как и по налоговым штрафам и пеням.

C седьмого по десятый знак должен быть указан год, за который производится уплата налога. Примеры:"МС.02.2016" - месячный платеж на февраль 2016 года; "КВ.01.2016" - платеж за первый квартал 2016 года; "ПЛ.02.2014" - платеж за второе полугодие 2014 года; "ГД.00.2014" - годовой платеж за 2014 год; "01.03.2016" - если законодательством установлены конкретные сроки уплаты налогов или сборов. Платежное поручение: бланк скачать Бланк платежного поручения

Бланк платежного поручения на бумажном носителе указан в приложении 2 к Положению Банка России от 19 июня 2012 г.

Указывается код территории, накоторой мобилизуются средства отуплаты налогов идр. платежей. Приперечислении налога наосновании декларации, вплатежке указывается ОКТМО изэтой декларации. 106 Значение основания платежа, который имеет 2 знака иможет принимать следующие значения: «ТП»— платежи текущего года; «ЗД»— добровольное погашение задолженности ноистекшим налоговым, расчетным (отчетным) периодам приотсутствии требования налогового органа обуплате налогов (сборов); «БФ»— текущий платеж физического лица— клиента банка (владельца счета), уплачиваемый сосвоего банковского счета; «ТР»— погашение задолженности потребованию налогового органа обуплате налогов (сборов); «РС»— погашение рассроченной задолженности; «ОТ»— погашение отсроченной задолженности; «РТ»— погашение реструктурируемой задолженности; «ПБ»— погашение должником задолженности входе процедур, применяемых вделе обанкротстве; «ПР»— погашение задолженности, приостановленной квзысканию; «АП»— погашение задолженности поакту проверки; «АР»— погашение задолженности ноисполнительному документу; «ИН»— погашение инвестиционного налогового кредита; «ТЛ»— погашение учредителем (участником) должника, собственником имущества должника— унитарного предприятия илитретьим лицом задолженности входе процедур, применяемых вделе обанкротстве; «ЗТ»— погашение текущей задолженности входе процедур, применяемых вделе обанкротстве.

Образцы платежных документов

на уплату различных

платежейв Фонд социального

страхования Российской Федерации Виды платежей При безналичной оплате При уплате наличными в банке 1. ВЗНОСЫ – добровольное страхование на случай временной

нетрудоспособности и в связи с материнством (адвокаты, нотариусы,

предприниматели – за самих себя) 2. ВЗНОСЫ – страхование работников от несчастных случаев на

производстве и профзаболеваний 3. ВЗНОСЫ – страхование работников на случай временной

нетрудоспособности и в связи с материнством 4.

Лучше уплатить задолженность по требованию, иначе Пенсионный фонд принудительно взыщет недостающую сумму с расчетного счета или передаст документы судебным приставам при отсутствии такового у ИП.

УИН отсутствует в требовании (УИН 0)Образец заполнения платежного поручения на фиксированные взносы для ИП по требованию ПФР за 2014 год

Образец поручения на фиксированные взносы в ПФР с УИН

Просто перепишите 20 знаков этого идентификатора в поле "22" платежного поручения.Образец заполнения платежки на фиксированные взносы для ИП по требованию ПФР в 2014 году с УИН

Образец платежки уплата пени по фиксированным взносам в ПФР

При оплате пени по фиксированным взносам изменяется только код бюджетной классификации, остальные реквизиты такие же, как и при перечислении самих взносов.

КБК должен быть: 39210202140062000160.

Добровольное перечисление пениОбразец заполнения платежного поручения в 2014 году пени по фиксированным взносам для ИП в ПФР за себя

Пени по фиксированным платежам ИП в ПФР по требованию

Всё то же самое, только возможно присутствие УИН в требовании от ПФР.

В требовании нет УИНПени фиксированные взносы ИП в ПФР по требованию образец платежки 2014

Образец платежки пени по взносам ИП за себя в ПФР с УИНОбразец платежного поручения пени фиксированные взносы ИП по требованию ПФР за 2014 год с УИН

Поручение на уплату штрафов ИП по взносам за себя в ПФР образец

Для страховых взносов ИП в фиксированном размере не предусмотрена сдача отчетности.

Образец платежного поручения в ПФР в 2016 году

Сроки уплаты страховых взносов в ПФР в 2016 году

КБК в платежном поручении в ПФР с 2016 года

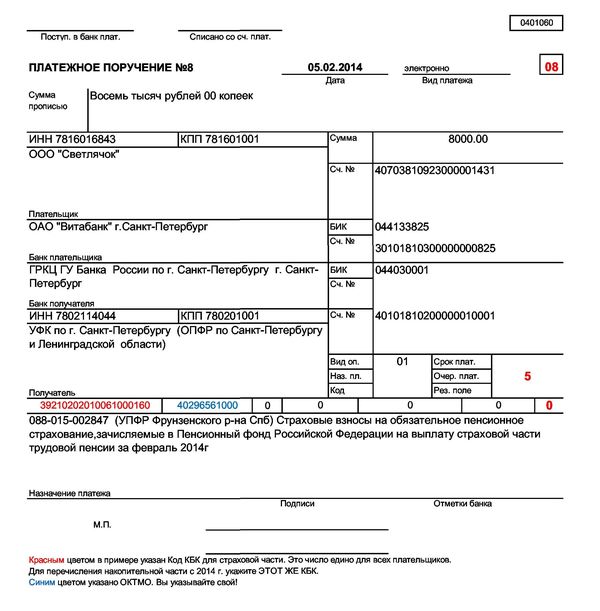

Заполнение платежного поручения в ПФР в 2016 году для компаний

Образец платежного поручения в ПФР в 2016 году для компаний

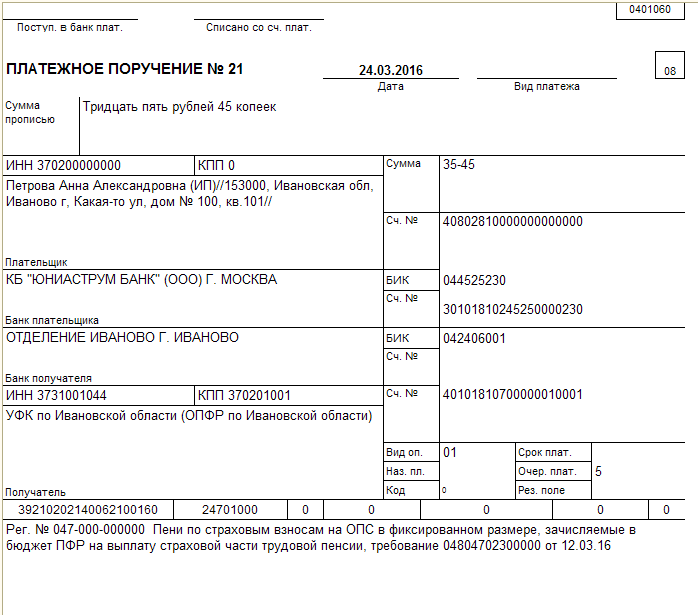

Заполнение платежного поручения в ПФР в 2016 году для ИП

Образец платежного поручения в ПФР в 2016 году для ИП (фиксированные взносы)