Категория: Бланки/Образцы

Каждому работнику время от времени приходится обращаться в бухгалтерию своего предприятия за справкой о своих доходах – 2-НДФЛ. Эта справка имеет определенный формат и форму, официально утвержденные приказом ФНС от 17.10.2010 г. С 1 января 2014 года этот документ изменил свой привычный вид и должен будет соответствовать требованиям, указанным в приказе Федеральной налоговой службы РФ №ММВ-7-3/501@ от 14.11.2013 г. Связано это с изменением размеров налоговых вычетов. И если работнику это не очень важно, то вот бухгалтерам следует быть внимательнее при заполнении новой справки 2-НДФЛ.

Каждому работнику время от времени приходится обращаться в бухгалтерию своего предприятия за справкой о своих доходах – 2-НДФЛ. Эта справка имеет определенный формат и форму, официально утвержденные приказом ФНС от 17.10.2010 г. С 1 января 2014 года этот документ изменил свой привычный вид и должен будет соответствовать требованиям, указанным в приказе Федеральной налоговой службы РФ №ММВ-7-3/501@ от 14.11.2013 г. Связано это с изменением размеров налоговых вычетов. И если работнику это не очень важно, то вот бухгалтерам следует быть внимательнее при заполнении новой справки 2-НДФЛ.

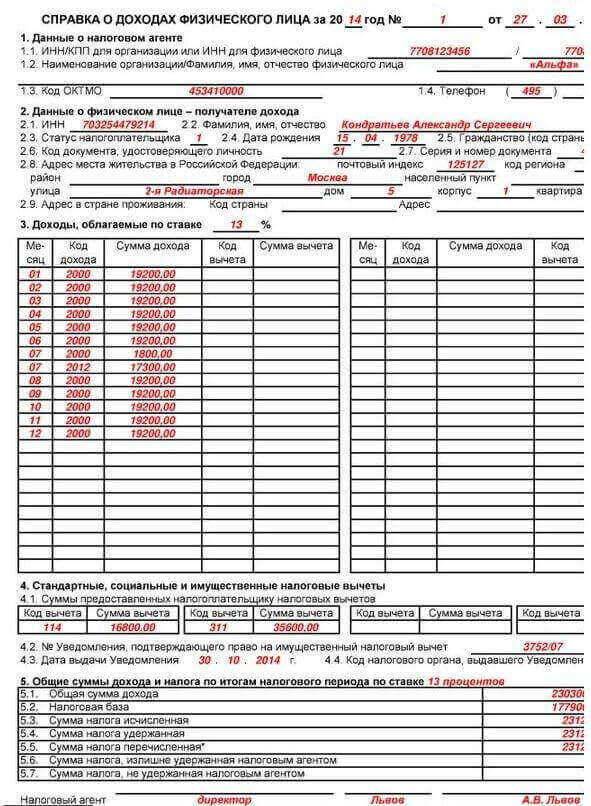

Самое главное изменение связано с заменой в справке кода ОКАТО на код ОКТМО (Общероссийский классификатор территорий муниципальных образований), который начал действовать в соответствии с приказом Росстандарта «159-ст от 14.06.2013 г. В зависимости от статуса территории, где зарегистрирована организация, этот реквизит будет содержать разное количество символов. Так, для муниципальных образований код ОКТМО состоит из 8 символов, а для небольших населенных пунктов – из 11, где три дополнительные цифры, расположенные в конце кода, — это обозначение населенного пункта, входящего в состав муниципального образования.

Будьте внимательны: в коде ОКТМО первые две цифры будут такими же, как были в коде ОКАТО, однако все остальные символы будут другими.

Чтобы узнать код ОКТМО организации, нужно обратиться в налоговый орган, где она состоит на учете, или найти нужную информацию на официальном сайте ФНС России.

Для того чтобы изменения, диктуемые новыми требованиями, были нагляднее, внимательно посмотрите на приведенный ниже образец справки 2-НДФЛ. В ней красным цветом обозначены те новшества, которые обязательны в новой версии справки.

Есть и еще несколько изменений в оформлении справки 2-НДФЛ в 2014 году. Так как теперь в одной справке отражаются все доходы, выплаченные одному налогоплательщику, а разделы 3,4 и 5 заполняются отдельно по каждой из ставок доходов, то теперь допустимо делать справку не на одном листе, а на нескольких. Кроме того увеличилось количество кодов доходов, полученных по ценным бумагам, и кодов стандартных налоговых вычетов и сумм, которые уменьшают налоговую базу.

Ещё по теме: Новая форма 2-НДФЛ и Рекомендации по ее заполнению утверждены приказом ФНС России от 17.11.2010 № ММВ-7-3/611@ (далее — приказ № ММВ-7-3/611@ ).

Новая форма 2-НДФЛ и Рекомендации по ее заполнению утверждены приказом ФНС России от 17.11.2010 № ММВ-7-3/611@ (далее — приказ № ММВ-7-3/611@ ).

Минфин России в письме от 17.12.2010 № 03-04-08/8-281 уточнил, что сведения нужно представлять в том же порядке, что и раньше. ФНС России довела этот документ до сведения своих подразделений (письмо от 19.01.2011 № КЕ-4-3/512@).

Общие правилаПрежде чем рассмотреть изменения, произошедшие в форме 2-НДФЛ, напомним, кто и когда ее подает и сколько хранить документы.

Кто подает сведенияОтчитываться по форме 2-НДФЛ должны налоговые агенты, которые выплачивают доходы физическим лицам (п. 2 ст. 230 НК РФ). К ним относятся российские организации, предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных фирм на территории РФ, от которых плательщик НДФЛ получил доходы (п. 1 и 2 ст. 226 и п. 1 ст. 24 НК РФ). При этом не имеет значения, есть у обособленных подразделений статус постоянных представительств или нет (письмо Минфина России от 18.11.2009 № 03-04-06-01/299).

На кого нужно подавать сведенияФорма 2-НДФЛ составляется по каждому физическому лицу, получившему доходы от налогового агента. Подать сведения необходимо на лиц, не являющихся налоговыми резидентами РФ, если они получили доход от источников в Российской Федерации.

Когда форма 2-НДФЛ не составляетсяМожно выделить три ситуации, когда организация не является налоговым агентом и, следовательно, не составляет и не подает в налоговую инспекцию справку по форме 2-НДФЛ.

Первая ситуация. Доход выплачен физическим лицам, обязанным уплачивать налог самостоятельно, например предпринимателям или другим лицам, занимающимся частной практикой (в том числе нотариусу или адвокату) (ст. 227 НК РФ).

Если ваша организация выплатила доход предпринимателю, рекомендуем сохранить копию его свидетельства о постановке на налоговый учет.

Вторая ситуация. Выплачен только доход, с которого плательщик НДФЛ обязан заплатить налог и отчитаться самостоятельно. Такие случаи перечислены в статье 228 НК РФ. В их числе продажа физическими лицами своего имущества, получение выигрышей и т. д.

Например, организация приобрела у гражданина автомобиль. Других доходов она ему не выплачивала. В этой ситуации форма 2-НДФЛ не составляется, поскольку о полученном доходе гражданин обязан отчитаться самостоятельно (подп. 2 п. 1 и п. 3 ст. 228 НК РФ).

Если автомобиль приобретен у работника, которому выплачивались заработная плата и отпускные, работодатель составляет форму 2-НДФЛ, но указывает в ней только зарплату и отпускные. Доход от продажи автомобиля в справке не указывается.

Третья ситуация. Выплачивались только доходы, не подлежащие обложению НДФЛ (письма ФНС России от 08.11.2010 № ШС-37-3/14851 и Минфина России от 09.02.2007 № 03-04-06-01/31). Перечень таких доходов приведен в статье 217 НК РФ.

Кто и куда представляет форму 2-НДФЛВ налоговую инспекцию. Сведения по месту учета налогового агента подаются ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ). Налоговым периодом по НДФЛ является календарный год (ст. 216 НК РФ).

Сведения о доходах работников обособленных подразделений необходимо подать в ИФНС по месту нахождения таких подразделений (письма Минфина России от 29.03.2010 № 03-04-06/55 и ФНС России от 14.10.2010 № ШС-37-3/13344).

Если же сотрудники в течение года работали и в головном офисе, и в обособленном подразделении, то справку нужно представлять в ИФНС и по месту нахождения подразделений, и по месту нахождения самой компании (письма ФНС России от 14.10.2010 № ШС-37-3/13344 и Минфина России от 29.03.2010 № 03-04-06/55).

Когда организация не может удержать НДФЛ и перечислить его в бюджет, она обязана сообщить об этом в налоговую инспекцию по месту своего учета в течение одного месяца с даты окончания налогового периода, в котором возникли эти обстоятельства (п. 5 ст. 226 НК РФ). В данном случае заполняется форма 2-НДФЛ.

Физическому лицу. Налоговые агенты выдают физическим лицам по их заявлениям справки о полученных ими доходах и удержанных суммах налога (п. 3 ст. 230 НК РФ). Также справка должна быть выдана (направлена) налогоплательщику в случае, когда налоговый агент не имел возможности удержать НДФЛ из выплаченных ему доходов.

Что изменилось в форме 2-НДФЛНовый показатель — «Признак справки». В этом поле нужно указать:

Новый статус. С 1 января 2011 года в форме 2-НДФЛ, помимо резидента и нерезидента, предусмотрен еще один статус физического лица, которому был выплачен доход, — высококвалифицированный специалист, привлеченный к работе в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации». Если сведения составляются по такому работнику, в пункте 2.3 справки нужно указать цифру 3.

У каждого лица без гражданства свой код страны. При заполнении справки лицу без гражданства в поле «Гражданство (код страны)» следует указывать код страны, выдавшей удостоверение личности. Ранее в такой ситуации проставлялся код 999.

Социальный вычет. Теперь в разделе 4 справки нужно отражать сумму предоставленного физическому лицу социального вычета по расходам на негосударственное пенсионное обеспечение и добровольное пенсионное страхование (подп. 4 п. 1 ст. 219 НК РФ).

Ряд показателей исключен. С 1 января 2011 года в форме 2-НДФЛ, например, не нужно указывать:

Сумма перечисленного НДФЛ. Начиная с доходов за 2011 год в пункте 5.5 раздела 5 справки нужно будет указывать не только удержанную сумму налога, но и перечисленную. Дело в том, что до 1 января 2011 года налоговые агенты не были обязаны представлять в инспекцию сведения о перечисленных в бюджет суммах НДФЛ (п. 2 ст. 230 НК РФ в редакции Федерального закона от 27.07.2010 № 229-ФЗ). Однако за 2010 год данная строка не заполняется. Это следует из примечания к форме 2-НДФЛ.

Новые справочники кодов. Для заполнения некоторых пунктов справки необходимо использовать коды, приведенные в справочниках, утвержденных приказом № ММВ-7-3/611@:

Утвержден новый формат справки в электронном виде. Если справка представляется в электронном виде, то начиная с 2011 года ее нужно формировать в соответствии с новым форматом (версия 5.01). Он приведен в приложении № 2 к приказу № ММВ-7-3/611@.

Напомним, что днем представления справки в электронном виде считается дата ее отправки, зафиксированная специализированным оператором связи. Оператор определяется в соответствии с приказом МНС России от 02.04.2002 № БГ-3-32/169.

Как заполнить форму 2-НДФЛПри заполнении справки следует учитывать:

В целом порядок заполнения остался прежним за небольшими исключениями.

Как и раньше, в этом разделе следует отражать основную информацию об организации, ИНН и КПП. Сокращенное наименование компании нужно указывать согласно учредительным документам (ранее — в соответствии с ЕГРН).

С 2014 года в справке 2 НДФЛ нужно указывать коды не ОКАТО, а ОКТМО. Коды ОКТМО содержатся в Общероссийском классификаторе территорий муниципальных образований (ОК 033-2013). Узнать свой код ОКТМО можно на сайте ФНС России в разделе «Электронные сервисы» .

Налоговый агент — физическое лицо указывает код ОКТМО по месту своего жительства.

Есть некоторые особенности заполнения раздела 1 по доходам, выплаченным обособленными подразделениями. В этом случае нужно указать:

Если в течение календарного года физическое лицо получало доходы в нескольких обособленных подразделениях, расположенных на территории разных административно-территориальных образований, то на него составляется несколько справок. Их количество зависит от числа административно-территориальных образований, на территории которых находятся обособленные подразделения, где физическое лицо получало доходы.

Такой порядок предусмотрен разделом I Рекомендаций по заполнению формы.

В этом разделе справки приводятся сведения о физическом лице — получателе дохода. Порядок его заполнения изменился незначительно.

Статус иностранного специалиста. Как мы уже говорили, если справка выдается иностранному работнику, являющемуся высококвалифицированным специалистом, то в пункте 2.3 «Статус налогоплательщика» следует поставить цифру 3.

Код страны. Для его указания в пунктах 2.5 и 2.9 справки нужно использовать Общероссийский классификатор стран мира, утвержденный постановлением Госстандарта России от 14.12.2001 № 529?ст. Например, для резидентов РФ применяется код 643, граждан Белоруссии — 112, граждан Украины — 804. В отношении лиц без гражданства — код страны, выдавшей документ, удостоверяющий личность. Перечень документов, подтверждающих личность в целях заполнения формы 2-НДФЛ, приведен в приложении № 5 к приказу № ММВ-7-3/611.

Адрес проживания. Напомним, что при заполнении справки на иностранных граждан и нерезидентов можно не указывать адрес их места жительства в РФ (п. 2.8 справки). Достаточно указать адрес в стране проживания и код страны (п. 2.9 справки).

В данном разделе нужно отразить следующие показатели.

Доходы. В разделе указывают доходы, полученные физическим лицом в денежной и натуральной формах, а также доходы в виде материальной выгоды по месяцам налогового периода. Напротив тех видов доходов, в отношении которых предусмотрены профессиональные налоговые вычеты или которые подлежат налогообложению не в полном размере в соответствии со статьей 217 НК РФ, в графе «Код вычета» указывается код соответствующего вычета. Коды доходов и коды вычетов можно найти в справочниках, приведенных в приложениях № 3 и 4 к приказу № ММВ-7-3/611@.

Форму 2-НДФЛ заполняют по каждому лицу отдельно по всем ставкам налога. Например, если налоговый агент выплачивал в течение календарного года физическому лицу доходы, облагаемые по ставкам 9 и 13%, на данное физическое лицо налоговый агент обязан представить в налоговый орган две справки. При этом ставку НДФЛ налога указывают в заголовке раздела 3 справки.

Напомним, что объектом налогообложения для резидентов являются как доходы, полученные от источников в России, так и доходы, полученные от источников за ее пределами (п. 1 ст. 209 НК РФ), для нерезидентов — только доходы, полученные от источников в России (п. 1 ст. 209 НК РФ).

Сумма дохода отражается в разделе 3 без налоговых вычетов.

Справка заполняется на основании сведений, отраженных в регистрах налогового учета по НДФЛ (п. 1 ст. 230 НК РФ). С 1 января 2011 года такой налоговый регистр каждая организация должна разработать самостоятельно с учетом требований, содержащихся в новой редакции пункта 1 статьи 230 НК РФ [ссылка:1]1[/ссылка] .

Регистры налогового учета следует вести отдельно по каждому физическому лицу, которое получает от организации доходы, облагаемые НДФЛ (п. 1 ст. 230 НК РФ).

Вычеты. Имеются в виду профессиональные налоговые вычеты, предоставляемые гражданину в соответствии со статьей 221 НК РФ.

Необлагаемые суммы. Речь идет о доходах, не облагаемых НДФЛ в соответствии со статьей 217 НК РФ.

Рассмотрим последние два показателя подробнее.

Профессиональный налоговый вычетОрганизация вправе предоставить вычет по доходам, выплачиваемым только (п. 2 ст. 226 и п. 2 ст. 227 НК РФ):

Сумму предоставленных профессиональных вычетов следует отразить в разделе 3 справки.

Профессиональные вычеты предоставляются только лицам, являющимся налоговыми резидентами РФ, и уменьшают лишь те полученные ими доходы, которые облагаются НДФЛ по ставке 13% (п. 3 ст. 210 НК РФ).

Доходы, не облагаемые НДФЛДоход не облагается налогом независимо от суммы. Перечень таких доходов приведен в статье 217 НК РФ. Их не нужно отражать в справке, если они не облагаются налогом независимо от суммы. Об этом говорится в письмах Минфина России от 08.10.2008 № 03-04-06-01/295 и ФНС России от 26.02.2006 № 04-1-03/105.

Доход не облагается НДФЛ в пределах определенных сумм. Много вопросов вызывает следующая ситуация. В течение года работнику выплачивалась зарплата, отпускные и другие облагаемые НДФЛ выплаты, а также, к примеру, материальная помощь. Данная выплата не облагается налогом, если ее сумма в течение года не превысила 4000 руб. (п. 28 ст. 217 НК РФ). Нужно ли эту выплату отражать в форме 2-НДФЛ?

Проанализировав письма Минфина России и ФНС России, редакция журнала «Зарплата» пришла к выводу, что такие доходы и соответствующие им вычеты (необлагаемые суммы) нужно отражать в разделе 3 формы 2-НДФЛ. При этом сумма вычета не может превысить сумму дохода. Например, если работнику в течение года была выплачена материальная помощь в размере 3000 руб. в графе «Сумма вычета» нельзя указывать сумму 4000 руб.

Если физическому лицу в течение года выплачивались только доходы, не превышающие установленных пределов, то такие доходы не отражаются в справке. Да и сама справка в таком случае не представляется в налоговую инспекцию. Об этом говорится в письмах ФНС России от 08.11.2010 № ШС-37-3/14851 и Минфина России от 09.02.2007 № 03-04-06-01/31.

Раздел 4 нужно заполнять только в том случае, если физическому лицу предоставлялись стандартные [ссылка:2]2[/ссылка]. имущественные или социальные вычеты.

Стандартные вычеты по НДФЛПорядок их предоставления в 2014 году пока не изменился. Коротко напомним его.

Вычет на работника. В зависимости от категории сотрудника ему могут быть предоставлены стандартные налоговые вычеты в размере:

На эти вычеты имеют право особые категории сотрудников, например инвалиды и участники боевых действий. Они предоставляются независимо от суммы полученных доходов.

Если сотрудник имеет право на получение нескольких стандартных вычетов, ему нужно предоставлять только один — больший по размеру (п. 2 ст. 218 НК РФ).

Если работодатель не предоставлял физическому лицу стандартный вычет, его можно получить в налоговом органе по месту жительства. Помимо заявления и налоговой декларации по форме 3-НДФЛ, утвержденной приказом ФНС России от 25.11.2010 № ММВ-7-3/645@, в инспекцию нужно подать форму 2-НДФЛ (п. 4 ст. 218 НК РФ).

Вычет на детей в 2014 году. Его размер пока не изменился и составляет 1400 руб. Вычет предоставляется ежемесячно каждому из родителей (в том числе разведенным), опекунов и попечителей. Перечень лиц, имеющих право на этот вычет, приведен в абзацах 1—9 подпункта 4 пункта 1 статьи 218 НК РФ. Вычет предоставляется на каждого ребенка в возрасте до 18 лет, а также на детей в возрасте до 24 лет, если они, например, являются учащимися очной формы обучения, ординаторами (абз. 5 подп. 4 п. 1 ст. 218 НК РФ).

В отдельных случаях размер вычета увеличивается. Он может составить 2800 руб. или 3000 руб. В частности, вычет в размере 2800 руб. положен единственному родителю, опекуну, попечителю.

Вычет на ребенка предоставляется до того месяца, в котором доходы работника с начала года превысят 280 000 руб. При этом учитывать нужно только доходы, облагаемые по ставке 13% (абз. 4 п. 1 ст. 218 НК РФ).

Социальные вычетыВ разделе 4 формы 2-НДФЛ нужно отражать сведения о предоставленных работнику социальных вычетах, установленных подпунктом 4 пункта 1 статьи 219 НК РФ. Речь идет о вычете по расходам на уплату:

Вычет по таким расходам физическое лицо может получить, только если взносы были уплачены из его собственных средств (абз. 1 подп. 4 п. 1 ст. 219 НК РФ). Социальный вычет можно получить как у работодателя, так и в налоговой инспекции (п. 2 ст. 219 НК РФ).

Размер вычета. Максимальный размер вычета законодательно не установлен, но зависит от ограничения, установленного абзацем 3 пункта 2 статьи 219 НК РФ. Сумма всех предоставленных в налоговом периоде социальных вычетов (включая вычет на лечение за исключением дорогостоящего, на собственное обучение гражданина, уплату пенсионных взносов) не должна превышать 120 000 руб. Физическое лицо может вернуть 13% от затраченной на эти цели суммы, то есть не более 15 600 руб. (120 000 руб. ? ? 13%).

Социальный вычет можно предоставить только физическому лицу — резиденту и только по доходам, облагаемым по ставке 13% (п. 3 и 4 ст. 210 и ст. 219 НК РФ).

Имущественный вычетНапомним, что налогоплательщику могут быть предоставлены два вида имущественных вычетов:

Работодатель может предоставить работнику только вычет при покупке жилья и только при условии, что сотрудник работает в организации по трудовому договору (п. 3 ст. 220 НК РФ). Вычет предоставляется начиная с месяца, в котором работник принес уведомление из налоговой инспекции по форме, утвержденной приказом ФНС России от 25.12.2009 № ММ-7-3-1/714. Номер и дату уведомления, а также код налогового органа, его выдавшего, нужно указать в пунктах 4.2—4.4 формы 2-НДФЛ.

В письме Минфина России от 09.07.2010 № 03-04-05/7-385 уточнено, что вычет можно предоставить только по доходам, начисленным за тот период, на который выдано уведомление. Если в этом периоде выплачивалась задолженность по зарплате за прошлые налоговые периоды, то в отношении таких доходов имущественный налоговый вычет не предоставляется.

Суммы всех предоставленных физическому лицу вычетов (с разбивкой) нужно указать в пункте 4.1 справки.

В этом разделе нужно отразить общую сумму дохода, полученного физическим лицом за налоговый период, сумму начисленного и удержанного налога. Такой порядок предусмотрен разделом II Рекомендаций по заполнению формы.

Как отразить в форме 2-НДФЛ сведения о доходах, выплачиваемых физическому лицу, покажем на примере.

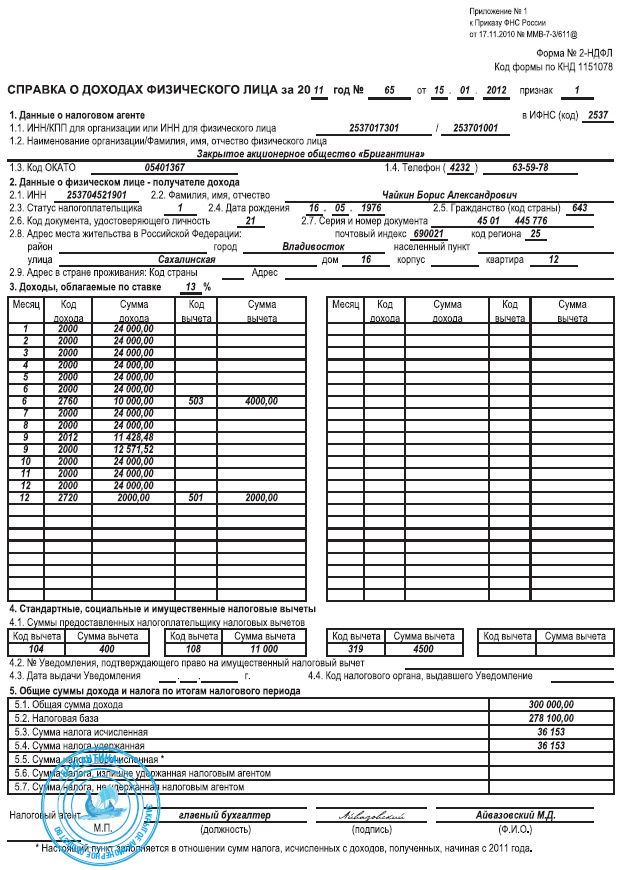

Таблица.Сведения о выплатах, необлагамых суммах и предоставленных вычетах работнику за 2013 годБ. А. Чайкин, работник ЗАО «Бригантина», осуществляющего деятельность по сдаче в аренду маломерных морских судов, является одним из его учредителей.

Б. А. Чайкин воспитывает ребенка в возрасте 13 лет. Права на вычеты в размере 3000 и 500 руб. у него нет. Поэтому сотруднику предоставлялся вычет в размере 1400 руб.

Кроме того, с октября 2013 года по заявлению Б.А. Чайкина бухгалтер ежемесячно удерживал и перечислял из зарплаты работника страховые взносы в сумме 1500 руб. по договору, заключенному с негосударственным пенсионным фондом.

До окончания налогового периода сотрудник обратился к работодателю с просьбой о предоставлении ему социального налогового вычета по НДФЛ в сумме взносов, уплаченных по договору (письмо Минфина России от 13.08.2010 № 03-04-06/7-176). Для этого он представил заявление и документы, подтверждающие уплату взносов (абз. 2 подп.4 п. 1 ст. 219 НК РФ).

Сведения о выплатах в пользу работника в 2013 году приведены в таблице выше.

Как на основании этих данных заполнить форму 2-НДФЛ?

Б. А. Чайкин в течение 2013 года получал от организации доходы, которые облагаются по ставкам 9, 13 и 35%, поэтому на сотрудника нужно составить три справки.

Рассмотрим заполнение формы 2-НДФЛ.

Форма 2-НДФЛ по доходам, облагаемым по ставке 13%

В справке бухгалтер ЗАО «Бригантина» укажет:

Раздел 3. В нем отражаются доходы, облагаемые НДФЛ по ставке 13%, по их видам (заработная плата, отпускные и т. д.) и по каждому месяцу налогового периода. Месяц обозначают арабскими цифрами. В графе «Сумма дохода» сумму указывают без налоговых вычетов.

Сумма материальной помощи и стоимость подарка не облагаются налогом в пределах 4000 руб. (абз. 2 и 4 п. 28 ст. 217 НК РФ). Поэтому в разделе 3 справки:

Раздел 4. В нем бухгалтер должен указать суммы предоставленных работнику налоговых вычетов. Право на стандартный вычет на ребенка в размере 1400 руб. — с января по ноябрь включительно, так как только в декабре его доход превысит 280 000 руб.

Таким образом, сумма вычетов на ребенка за 2013 год составят 15 400 руб. (1400 руб. ? 11 мес.). Эту сумму и код вычета 114 бухгалтер укажет в пункте 4.1 справки.

Общая сумма социального вычета на негосударственное пенсионное страхование в размере 4500 руб. (1500 руб. ? 3 мес.) и его код 319 также отражаются в пункте 4.1 справки.

Поскольку имущественный вычет работнику не предоставлялся, пункты 4.2—4.4 не заполняются.

Раздел 5. Чтобы заполнить пункт 5.1. нужно сложить все суммы, отраженные в разделе 3 справки. Таким образом, общая сумма дохода работника за 2013 год составит 300 000 руб. (24 000 руб. + 24 000 руб. + 24 000 руб. + 24 000 руб. + 24 000 руб. + 24 000 руб. + 10 000 руб. + 24 000 руб. + 24 000 руб. + 11 428,48 руб. + 12 571,52 руб. + 24 000 руб. + 24 000 руб. + 24 000 руб. + 2000 руб.).

В пункте 5.2 бухгалтер должен указать налоговую базу, из которой был исчислен налог. Для этого из общей суммы дохода (показатель пункта 5.1) нужно вычесть сумму налоговых вычетов, отраженных в разделах 3 и 4 справки. Следовательно, в пункт 5.2 нужно вписать 274 100 руб.<300 000 руб. - [(4000 руб. + 2000 руб.) + (15 400 руб. + 4500 руб.)]>.

Исчисленная сумма налога — 35 633 руб. (274 100 руб. ? 13%) будет указана в пункте 5.3 формы 2-НДФЛ. Поскольку налог был удержан и перечислен в полном объеме, эту же сумму бухгалтер отразит в пунктах 5.4 и 5.5. А пункты 5.6 и 5.7 останутся незаполненными.

Образец заполнения документа приведен в конце статьи.

Аналогичным образом бухгалтер оформит справки по доходам, облагаемым НДФЛ по ставкам 9 и 35%. Разделы 1 и 2 справки совпадут полностью.

Форма 2-НДФЛ по доходам, облагаемым по ставкам 9%

В разделе 3 бухгалтер укажет сумму дивидендов — 13 500 руб. (код дохода 1010), полученную Б.А. Чайкиным в апреле. Эту же сумму нужно отразить в пунктах 5.1 и 5.2 справки. А в пункте 5.3 — исчисленную сумму налога, она составляет 1215 руб. (13 500 руб. ? 9%).

Налог был удержан полностью, поэтому в пункте 5.4 бухгалтер укажет эту же сумму — 1215 руб.

Форма 2-НДФЛ по доходам, облагаемым по ставкам 35%

В разделе 3 нужно указать сумму материальной выгоды в размере 3000 руб. (1500 руб. + 1500 руб.), полученной работником в феврале и марте от экономии на процентах за пользование займом, выданным организацией. Код дохода 2610. Эту же сумму бухгалтер впишет в пункты 5.1 и 5.2 справки.

В пунктах 5.3 и 5.4 он укажет исчисленную и удержанную сумму налога, которая равна 1050 руб. (3000 руб. ? 35%).

Нужен ли сопроводительный реестр?

При подаче в налоговый орган формы 2-НДФЛ одновременно рекомендуем представить два экземпляра сопроводительного реестра сведений о доходах физических лиц (списка всех справок). Форма реестра приведена в приказе МНС России от 31.10.2003 № БГ-3-04/583.