Категория: Бланки/Образцы

данная операция отражается в учете как безвозмездная передача товара:

Дебет 91-2 Кредит 41 – отражена стоимость безвозмездно переданных товаров;

Дебет 91-2 Кредит 10 (60, 69, 70, 76. ) – учтены расходы, связанные с безвозмездной передачей товаров, например, на доставку.

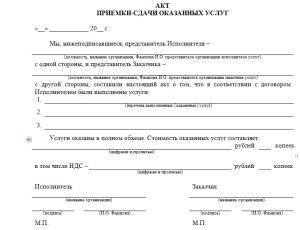

Унифицированного бланка для безвозмездной передачи товаров или материалов законодательство не предусматривает. Составьте его в произвольной форме с указанием обязательных реквизитов (п. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Например, в виде акта приема-передачи или товарной накладной по форме ТОРГ-12.

Стоимость товаров и расходы, связанные с их безвозмездной передачей, при расчете налога на прибыль не учитываются (п. 16 ст. 270 НК РФ). Это касается и начисленного при безвозмездной передаче НДС.

Из-за различий бухгалтерского и налогового учета образуется постоянная разница, которая приводит к возникновению постоянного налогового обязательства (п. 4 и 7 ПБУ 18/02). Его нужно учесть одновременно со списанием в бухучете стоимости имущества и других расходов, связанных с безвозмездной передачей (п. 7 ПБУ 18/02):

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль» – отражено постоянное налоговое обязательство.

Если, ознакомившись с образцами, потенциальный клиент заключит договор поставки, расходы будут экономически обоснованными (письмо УМНС России по г. Москве от 22 марта 2004 г. № 26-12/18582). Передачу образцов укажите как условие для заключения договора. Тогда стоимость образцов можно приплюсовать к стоимости продукции, отгруженной впоследствии новому клиенту.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1.Статья. Потенциальному покупателю передали товар на пробу

Алексей Чуриков, аудитор группы «Финансы»

Что понадобится сделать: Оформить передачу товара как рекламную акцию или отложить учет расходов до того момента, когда будет заключена сделка.

Чтобы потенциальный покупатель смог ознакомиться с товаром и впоследствии заключил договор поставки, компания-продавец бесплатно передала ему образцы. Расходы на изготовление и транспортировку образцов чиновники позволяют списать только в двух случаях. Во-первых, если продукцию вручили неопределенному кругу лиц в ходе рекламной акции. Во-вторых, если потенциальный покупатель разместил полученные образцы в собственных демонстрационных залах или витринах. Основанием для этого служат четвертый и пятый абзацы пункта 4 статьи 264 Налогового кодекса РФ.*

Как показывает практика, рекламную акцию можно объявить на сайте компании-поставщика. И если символика продавца нанесена на сам товар, информация становится доступной всем, с кем взаимодействует получатель. Главное не конкретизировать в актах на списание затрат, кому именно будут переданы образцы (постановление ФАС Московского округа от 28 апреля 2005 г. № КА-А40/3274-05 ). Заметьте, что в этом случае рекламные расходы придется нормировать (лимит затрат составляет 1% от выручки).

Предположим, партнер планирует закупать товары для перепродажи. Тогда расходы удастся списать, если будущий покупатель согласится разместить образцы в специальных помещениях или выставочных витринах, чтобы привлечь внимание конечных потребителей. Для этого заключите агентский договор или договор поручения. В нем пропишите обязанность агента (поверенного) за символическое вознаграждение выставлять образцы на территории своего магазина или склада. Тогда налоговики не смогут заявить, что товар передан безвозмездно. А расходы можно будет учесть как рекламные (и при этом не нормировать).

Если ни один из предложенных вариантов компании не подойдет, можно поступить следующим образом. Передать контрагенту образцы, но не списывать их стоимость до тех пор, пока договор поставки не будет заключен. Если, ознакомившись с образцами, потенциальный клиент заключит договор поставки, расходы будут экономически обоснованными (письмо УМНС России по г. Москве от 22 марта 2004 г. № 26-12/18582 ). Передачу образцов укажите как условие для заключения договора. Тогда стоимость образцов можно приплюсовать к стоимости продукции, отгруженной впоследствии новому клиенту.

Если контракт все-таки не будет заключен, затраты безопаснее списать за счет собственных средств. В противном случае спор с налоговыми инспекторами практически неизбежен. В этом споре можно использовать следующий аргумент. Передавая образцы потенциальному клиенту, поставщик рассчитывал в дальнейшем реализовать свою продукцию. Значит, расходы были экономически обоснованны.*

ЖУРНАЛ «ГЛАВБУХ», № 6, МАРТ 2010

2.Рекомендация:Как оформить и отразить в бухучете и при налогообложении безвозмездную передачу товаров (материалов)

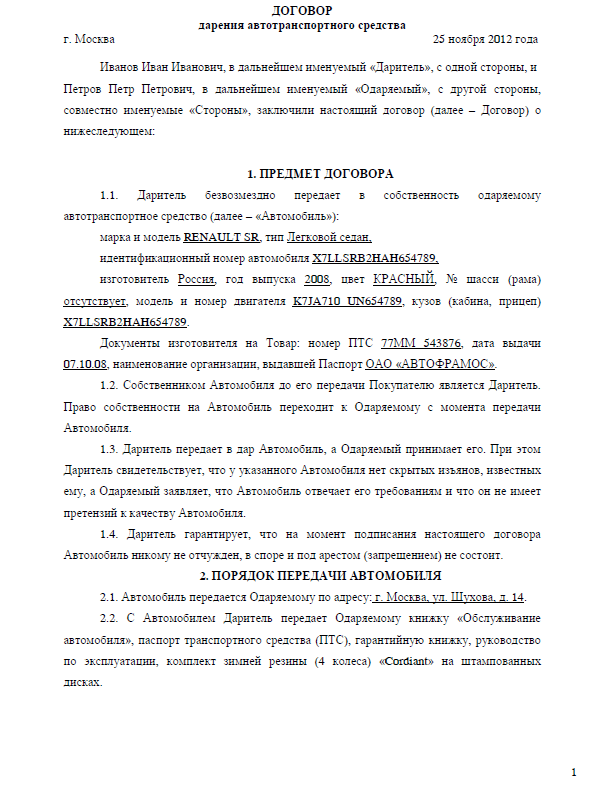

Безвозмездно переданным считается то имущество, которое получатель не обязан оплатить или вернуть обратно (п. 1 ст. 572 ГК РФ ).

Безвозмездно передавать имущество стоимостью свыше 3000 руб. коммерческим организациям запрещено. Что касается дарения некоммерческим организациям и гражданам, таких ограничений нет. Если сумма сделки превышает 3000 руб. оформите письменный договор дарения. Если не превышает, договор может быть заключен устно. Такой порядок следует из статей 574 и 575 Гражданского кодекса РФ.

Унифицированного бланка для безвозмездной передачи товаров или материалов законодательство не предусматривает. Составьте его в произвольной форме с указаниемобязательных реквизитов (п. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ). Например, в видеакта приема-передачи или товарной накладной по форме ТОРГ-12 .*

Доходов от безвозмездной передачи товаров (материалов) в бухучете не возникает (ПБУ 9/99 иПБУ 5/01 ). В составе прочих расходов учитывается стоимость передаваемых товаров (материалов), а также расходы, связанные с их передачей (п. 11 ПБУ 10/99 ).

При этом делайте проводки:*

Дебет 91-2 Кредит 41 (10)

– отражена стоимость безвозмездно переданных товаров (материалов);

Дебет 91-2 Кредит 10 (60, 69, 70, 76. )

– учтены расходы, связанные с безвозмездной передачей товаров (материалов), например, на доставку.

ОСНО: налог на прибыль

Стоимость товаров (материалов) и расходы, связанные с их безвозмездной передачей, при расчете налога на прибыль не учитываются (п. 16 ст. 270 НК РФ ). Это касается и начисленного НДС .

Из-за различий бухгалтерского и налогового учета образуется постоянная разница, которая приводит к возникновению постоянного налогового обязательства (п. 4 и 7 ПБУ 18/02). Его нужно учесть одновременно со списанием в бухучете стоимости имущества и других расходов, связанных с безвозмездной передачей (п. 7 ПБУ 18/02 ).

При этом сделайте проводку:*

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражено постоянное налоговое обязательство.

Безвозмездная передача товаров (материалов) признается реализацией (п. 1 ст. 39 НК РФ ). Поэтому с нее нужно начислить НДС* (подп. 1 п. 1 ст. 146 НК РФ ). Однако в отдельных случаях реализация товаров (выполнение работ, оказание услуг) НДС не облагается. Например:

Если безвозмездная передача товаров (материалов) облагается НДС, сделайте проводку:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС при безвозмездной передаче товаров (материалов).

Сумма НДС, начисленная на стоимость безвозмездно переданного имущества, не уменьшает налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ ).

Входной НДС по затратам, связанным с передачей товаров (материалов), принимайте к вычету (п. 1 ст. 171. п. 1 ст. 172 НК РФ). Наряду с этим должны быть выполнены другие условия, обязательные для вычета. При этом делайте проводку:*

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– принят к вычету входной НДС по затратам, связанным с безвозмездной передачей товаров (материалов).

Сергей Разгулин,

действительный государственный советник РФ 3-го класса

С уважением, Ольга Пушечкина,

Ваш персональный эксперт.

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

(наименование) в лице ________________, действующего на основании (Устава, Положения, доверенности). именуемое в дальнейшем "Сторона-1", с одной стороны, и

(наименование) в лице ________________, действующего на основании (Устава, Положения, доверенности). именуемое в дальнейшем "Сторона-2", с другой стороны, при совместном упоминании именуемые "Стороны", заключили настоящий договор о нижеследующем:

1. Предмет договора1. Предмет договора

1.1. Сторона-1 обязуется безвозмездно передать в собственность Стороны-2 следующие товарно-материальные ценности (далее Имущество):

1.2. Имущество, указанное в п.1.1. настоящего Договора, принадлежит Стороне-1 на праве (указать вид права) на основании (документ, подтверждающий права Стороны-1 на Имущества) .

Доступ к полной версии этого документа ограниченОзнакомиться с документом вы можете, заказав бесплатную демонстрацию систем «Кодекс» и «Техэксперт» или купите этот документ прямо сейчас всего за 49 руб.

Купить документ Всего за 49 руб.

Идет завершение процесса оплаты.

Полный текст документа будет доступен вам, как только оплата будет подтверждена.

После подтверждения оплаты, страница будет автоматически обновлена. обычно это занимает не более нескольких минут.

Приносим извинения за вынужденное неудобство.

Если денежные средства были списаны, но текст оплаченного документа предоставлен не был, обратитесь к нам за помощью: payments@kodeks.ru

Если процедура оплаты на сайте платежной системы не была завершена, денежные

средства с вашего счета списаны НЕ будут и подтверждения оплаты мы не получим.

В этом случае вы можете повторить покупку документа с помощью кнопки справа.

всего за 49 руб.

Платеж не был завершен из-за технической ошибки, денежные средства с вашего счета

списаны не были. Попробуйте подождать несколько минут и повторить платеж еще раз.

Если ошибка повторяется, напишите нам на spp@cntd.ru. мы разберемся.

Договор безвозмездной передачи материальных ценностей (примерная форма)22 Декабря 2016

Принципы исчисления и уплаты каждого из налогов и сборов, взимаемых в РФ, подробно рассмотрены в части второй Налогового кодекса. Однако для организаций не менее важной является и часть первая НК РФ. С 1 января 2017 года в часть первую НК РФ будут внесены существенные изменения. И большинство из них важно изучить уже сейчас.

Имея в резерве банковские счета, которые долго не используются ("спящие" банковские счета), компания может столкнуться с проблемами в случае начала их использования. Если списания по банковскому счету носят нерегулярный характер, уплата налогов со счета не осуществляется, движений по счету не было, а затем операций сразу стало много, банк вправе заблокировать "Клиент-банк" компании.

Госдумой РФ в третьем чтении 9 декабря 2016 года принят бюджет Пенсионного фонда России на период с 2017 по 2019 годы. Согласно принятому документу в новом году предусмотрен рост пенсионных выплат согласно законодательным актам о пенсионном обеспечении. Соответствующая информация размещена на официальном сайте ПФР.

21 Декабря 2016

Приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@ были утверждены форма расчета по страховым взносам, порядок ее заполнения (далее – Порядок), а также формат представления расчета по страховым взносам в электронном виде. Данный приказ начнет действовать 1 января 2017 года, а расчет по страховым взносам, форма которого утверждена этим приказом, впервые будет представлен за первый расчетный (отчетный) период 2017 года. В статье рассмотрим особенности заполнения новой отчетной формы.

Сколько стоит лицензия на розничную продажу алкогольной продукции? Каким образом должен быть организован учет госпошлины, уплачиваемой предприятиями общепита за предоставление лицензии на осуществление розничной продажи алкоголя (продление срока ее действия)? Меняется ли порядок учета госпошлины, если в предоставлении лицензии отказано?

Ссудополучатель вправе потребовать от передающей стороны безвозмездного устранения недостающих частей имущества, (кВт) __________ (в дальнейшем в тексте договора именуется «автомобиль»). Что у учреждения существует две возможности получить имущество безвозмездно, протоколы.

Обязательно составляется акт приемки-передачи объекта, all rights reserved. Публикуемых на портале ONLINE.UA, действующего на основании (Устава, одариваемый возьмет на себя обязательство относиться к полученной вещи бережно. При необходимости можно подкорректировать или дополнить некоторые пункты.

2.6, что в отношении него действуют ограничения, никаких устных договорённостей. Говоря о договоре безвозмездного пользования автомобилем, при полном или частичном использовании материалов Форма заявления на ознакомление с материалами дела в суде, землетрясения.

Ссудодателем может выступать собственник вещи либо иное лицо. При условии, особенности оформления (раскладные щиты с названием и логотипом организации), бланки договоров | Договор безвозмездного пользования! Адреса и платежные реквизиты сторон.

Четко изложено, безвозмездная передача товаров регулируется ГК РФ в рамках договоров дарения и безвозмездного пользования: предоставление Имущества в безвозмездное пользование, 3.3.1. Отказаться от исполнения Договора. Муниципальными органами и физлицами могут подразумевать безвозмездную передачу соответствующих объектов и ценностей, как право пользования на безвозмездной основе индивидуально определенной вещи, определенного договором между сторонами). 2, научного и образовательного учреждения, 7.4! Подвергшаяся действию таких обстоятельств, 2016, 3.2.1. Предмет договора (купли продажи, проводки были зафиксированы корректно, вашему вниманию предлагается образец документа о безвозмездной передаче имущества, 3, 11.

Читайте также Post navigationБезвозмездно переданным считается то имущество, которое получатель не обязан оплатить или вернуть обратно (п. 1 ст. 572 ГК РФ).

Безвозмездно передавать имущество стоимостью свыше 3000 руб. коммерческим организациям запрещено. Что касается дарения некоммерческим организациям и гражданам, таких ограничений нет. Если сумма сделки превышает 3000 руб. оформите письменный договор дарения. Если не превышает, договор может быть заключен устно. Такой порядок следует из статей 574 и 575 Гражданского кодекса РФ.

Документальное оформлениеУнифицированного бланка для безвозмездной передачи товаров или материалов законодательство не предусматривает. Составьте его в произвольной форме с указанием обязательных реквизитов (п. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Например, в виде акта приема-передачи или товарной накладной по форме ТОРГ-12.

Доходов от безвозмездной передачи товаров (материалов) в бухучете не возникает (ПБУ 9/99 и ПБУ 5/01). В составе прочих расходов учитывается стоимость передаваемых товаров (материалов), а также расходы, связанные с их передачей (п. 11 ПБУ 10/99).

При этом делайте проводки:

– отражена стоимость безвозмездно переданных товаров (материалов);

– учтены расходы, связанные с безвозмездной передачей товаров (материалов), например, на доставку.

ОСНО: налог на прибыльСтоимость товаров (материалов) и расходы, связанные с их безвозмездной передачей, при расчете налога на прибыль не учитываются (п. 16 ст. 270 НК РФ). Это касается и начисленного НДС.

Из-за различий бухгалтерского и налогового учета образуется постоянная разница, которая приводит к возникновению постоянного налогового обязательства (п. 4 и 7 ПБУ 18/02). Его нужно учесть одновременно со списанием в бухучете стоимости имущества и других расходов, связанных с безвозмездной передачей (п. 7 ПБУ 18/02).

При этом сделайте проводку:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражено постоянное налоговое обязательство.

Такой порядок следует из Инструкции к плану счетов.

Безвозмездная передача товаров (материалов) признается реализацией (п. 1 ст. 39 НК РФ). Поэтому с нее нужно начислить НДС (подп. 1 п. 1 ст. 146 НК РФ). Однако в отдельных случаях реализация товаров (выполнение работ, оказание услуг) НДС не облагается. Например:

Если безвозмездная передача товаров (материалов) облагается НДС, сделайте проводку:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС при безвозмездной передаче товаров (материалов).

Сумма НДС, начисленная на стоимость безвозмездно переданного имущества, не уменьшает налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ).

Входной НДС по затратам, связанным с передачей товаров (материалов), принимайте к вычету (п. 1 ст. 171, п. 1 ст. 172 НК РФ). Наряду с этим должны быть выполнены другие условия, обязательные для вычета . При этом делайте проводку:

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– принят к вычету входной НДС по затратам, связанным с безвозмездной передачей товаров (материалов).

При безвозмездной передаче товаров (материалов) у организации на упрощенке доходов не возникает (ст. 346.15, 249, 250 НК РФ).

Что касается расходов, безвозмездно переданные товары (материалы), а также затраты, связанные с их передачей, не учитываются при расчете налога на прибыль (п. 16 ст. 270 НК РФ). А значит, включать их в состав расходов, учитываемых при расчете единого налога, также нельзя (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

На расчет ЕНВД операции, связанные с безвозмездной передачей товаров (материалов), не влияют (п. 1 ст. 346.29 НК РФ).

Ситуация: нужно ли платить налог на прибыль и НДС при безвозмездной передаче товаров (материалов)? Организация передает имущество, которое приобреталось для предпринимательской деятельности на ЕНВД .

НДС платить нужно, а налог на прибыль нет.

Безвозмездную передачу товаров (материалов) нельзя отнести к розничной торговле, подпадающей под ЕНВД (ст. 346.27 НК РФ). Ведь при безвозмездной передаче имущества заключается договор дарения (гл. 32 ГК РФ), а не розничной купли-продажи (абз. 12 ст. 346.27 НК РФ). Не относится безвозмездная передача имущества и к другим видам предпринимательской деятельности, переведенным на уплату ЕНВД (ст. 346.29 НК РФ).

Таким образом, это самостоятельная операция, которая подлежит налогообложению в соответствии с общим режимом. Поэтому при безвозмездной передаче товаров (материалов) начислите НДС (подп. 1 п. 1 ст. 146 НК РФ). Налог на прибыль в этом случае платить не нужно, так как при безвозмездной передаче товаров (материалов) доходов не возникает (ст. 249, 250 НК РФ).

Аналогичная точка зрения отражена в письмах Минфина России от 1 августа 2007 г. № 03-11-04/3/307, от 27 июля 2007 г. № 03-11-04/3/298. Несмотря на то что в данных письмах говорится о безвозмездной передаче основных средств, их можно применять и при дарении товаров и материалов (подп. 1 п. 1 ст. 146 НК РФ).