Категория: Бланки/Образцы

Как известно, упрощенную систему налогообложения на основе патента (далее - УСН на основе патента), а с 01.01.2013 - патентную систему могут применять только предприниматели без образования юридического лица (ИП).

Как известно, упрощенную систему налогообложения на основе патента (далее - УСН на основе патента), а с 01.01.2013 - патентную систему могут применять только предприниматели без образования юридического лица (ИП).

Виды деятельности. при которых можно применять патентную систему налогообложения определен законодателем.

Налоговая отчетность ИП при УСН на основе патентаПунктом 11 статьи 346.25.1 Налогового кодекса прямо предусмотрено, что налоговая деклрация по УСН налогоплательщиками патентной упрощенки в налоговые органы не представляется .

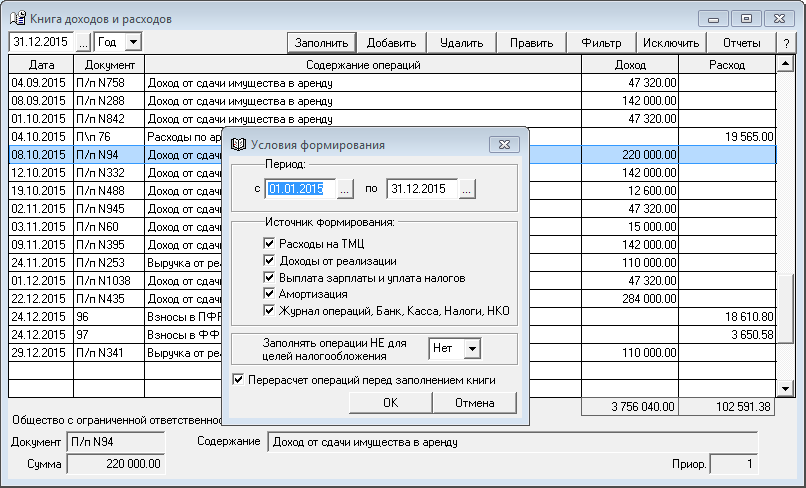

При осуществлении деятельности и применении УСН на основе патента ИП обязан только вести Книгу учета доходов. Форма Книги учета доходов и Порядок ее заполнения утверждены Приказом Минфина России от 31.12.2008 № 154н.

Ведение Книги учета необходимо для соблюдения ограничения по доходам. По правилам п. 2.2 ст. 346.25.1 Налогового кодекса РФ если доходы превысят 60 млн руб. ИП теряет право на применение патентной УСН.

Книга учета заводится на срок действия патента.

Вести Книгу учета ИП может в бумажном или электронном виде.

При ведении Книги учета в бумажном виде Книга должна быть:

сшита и пронумерована;

а на последней странице - скреплена печатью с указанием количества содержащихся в ней страниц;

заверена подписью налоговым инспектором и скреплена печатью налогового органа.

При ведении Книги учета в электронном виде по окончании налогового периода такая Книга учета распечатывается, сшивается, пронумеровывается. На ее последней странице указывается общее количество содержащихся в ней страниц, которое подтверждается подписью ИП и его печатью. После этого Книга учета должна быть представлена в налоговую инспекцию для заверения не позднее 25 дней по истечении срока действия патента .

Требования к ведению книги учета доходов ИППри заполнении Книги учета ИП должен учитывать несколько правил:

Записи отражаются в хронологическом порядке на основании первичных документов. Эти документы должны быть составлены на русском языке либо иметь построчный перевод на русский язык.

Каждая хозяйственная операция вписывается отдельной строкой .

Не допускается исправление ошибок с помощью корректирующих средств. Все поправки в Книге учета заверяются подписью и печатью ИП.

Заполненные книги учета доходов хранятся не менее 4 лет.

ИП за свое страхование уплачивают фиксированную сумму страховых взносов на обязательное пенсионное и обязательное медицинское страхование. Их размер рассчитывается исходя из стоимости страхового года.

Обращаем внимание, что отчсления во внебюджетные фонды нужно платить даже в том случае, если ИП не ведет деятельность (или не получат прибыль). В 2011 году ИП, исходя из МРОТ 4330 рублей. должен был сделать за себя 4 платежа на общую сумму 16159,56 рублей:

страховая часть в ПФ - 10392 рублей;

накопительная часть в ПФ - 3117,6 рублей;

платеж в ФФОМС - 1610,76 рублей;

платеж в ТФОМС - 1039,2 рублей.

Отчетность ИП УСН на основе патента, если есть работникиЕсли ИП является работодателем, т.е. у него по трудовым договорам или договорам подряда (услуг) работают наемные работники (по закону - не более 5 человек), то дополнительно к отчетности за самого себя необходимо предоставлять отчетность по налогам и взносам за работников:

до 15 апреля - расчетная ведомость в ФСС за 1 квартал по форме 4 ФСС ;

до 15 мая - расчет по начисленным и уплаченным страховым взносам на обязательное страхование в ПФ за 1 квартал по форме РСВ-1 ;

до 15 июля - расчетная ведомость в ФСС за 6 месяцев по форме 4 ФСС;

до 15 октября - расчетная ведомость в ФСС за 9 месяцев по форме 4 ФСС;

до 15 ноября - расчет по начисленным и уплаченным страховым взносам на обязательное страхование в ПФ за 9 месяцев по форме РСВ-1;

до 15 января следующего гда расчетная ведомость за прошедший год в ФСС за прошедший год по форме 4 ФСС;

до 15 февраля следующего года - расчет по начисленным и уплаченным страховым взносам на обязательное страхование в ПФ за прошедший год по форме РСВ-1;

до 1 апреля следующего года - справки о доходах физических лиц за прошедший год (форма 2-НДФЛ ) в налоговую налоговую инспекцию.

В ведомости 4 ФСС указываются два вида взносов – взносы на случай временной нетрудоспособности и в связи с материнством и взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Помимо отчетности по налогам и взносам, коммерсантам нужно подготовить документы для органов статистики. Так, до 1 апреля года, следующего за истекшим, они должны представлять сведения о деятельности индивидуального предпринимателя по форме № 1-предприниматель, утвержденной Приказом Росстата от 31.12.2009 № 334.

Полный налоговый календарь для индивидуальных предпринимателей и организаций применяющих УСН, с указанием сроков сдачи налоговых деклараций и другой отчетности и уплате налогов и взносов во внебюджетные фонды при применении УСН можно узнать в налоговом календаре уплаты налогов и сдачи отчетности на 2013 год .

Уплата фиксированных взносовПри оплате взносов во внебюджетные фонды индивидуальными предпринимателями надо иметь в виду следующее:

Все указанные выше платежи оформляются по форме № ПД (налог) или по форме № ПД-4сб (налог) и принимаются к оплате только в Сбербанке. Если у индивидуального предпринимателя есть расчетный счет в любом банке, то платить можно и с него.

При заполнении квитанции на оплату взносов Вам нужно знать КБК (Коды Бюджетной Классификации).

Если Вы зарегистрированы в качестве ИП не с начала года - платить взносы нужно не за весь год, а только за то время, что Вы зарегистрированы.

На сумму уплаченных отчислений можно уменьшить сумму налога (который платится по упрощенке), но не более чем на 50%. Это хороший способ сэкономить. (Если Вы платите в конце года за весь год сразу - сократить можно только сумму налога за 4-й квартал). Использовать эту возможность можно только если Вы оплатили фиксированные платежи без опоздания (т.е. до конца года). Если опоздали — увы — сэкономить не получится.

Отчетность по фиксированным платежамОплаченные квитанции страховой и накопительной части, а также взносов в ФФОМС и ТФОМС необходимо сохранить и в до 1 марта следующего года (следующего за оплачиваемым) предъявить в свое отделение Пенсионного фонда для отчетности вместе с формами РСВ-2, СЗВ-6-1, АДВ-6-2, АДВ-6-3 .

В разных регионах требования по сдаче отчетности могут несколько отличаться — поэтому обязательно позвоните в свое районное управление ПФ и уточните список необходимых документов. Обычно нужны:

страховое свидетельство (с номером СНИЛС );

копии оплаченных в Сбербанке квитанций (чек-ордеров).

Как сдавать отчетностьЕсть несколько способов для сдачи отчетности в налоговые и другие государственные органы:

сдать документы самостоятельно;

оформить доверенность на другого человека;

направить отчеты по почте;

передать документы в электронном виде через интернет.

В любом случае налоговую отчетность ИП обязан отправить не позднее установленных сроков. Даже один день считается нарушением и может привести к наложению штрафных санкций.

Статья написана и размещена 24 января 2012 года. Дополнена - 01.12.2012.

Полезные ссылки по теме "УСН на основе патента":при получении наличных денег составляется один приходный кассовый ордер по форме № КО-1 на всю сумму наличных средств.

Квитанция к ПКО и будет являться первичным документом, который отражается в графе книги. Поэтому можно всю выручку за день можно отразить общей строкой.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух» .

1.Рекомендация:В каких случаях надо применять ККТ

Плательщики ЕНВД, а также предприниматели, которые ведут деятельность на патенте, могут выдавать вместо кассового чека другой документ, подтверждающий получение денег. Например, товарный чек или квитанцию. В таком документе должны быть следующие обязательные реквизиты:*

Это следует из пункта 2.1 статьи 2 Закона от 22 мая 2003 г. № 54-ФЗ.

Елена Попова. государственный советник налоговой службы РФ I ранга

2.Рекомендация:В каких случаях нужно выписывать приходные и расходные ордера при расчетах наличными

Приходный кассовый ордер

При получении наличных денег составьте приходный кассовый ордер по форме № КО-1 (п. 4.1. 5 Указания Банка России от 11 марта 2014 г. № 3210-У).*

Деньги, полученные от населения (с оформлением чеков ККТ), нужно оприходовать в кассу организации не позднее окончания рабочего дня или приезда инкассатора, если он приезжает раньше. В этом случае составьте один приходный кассовый ордер на всю сумму выручки (п. 5.2 Указания Банка России от 11 марта 2014 г. № 3210-У ). Обязанность выдавать приходные ордера в момент получения от населения выручки законодательством не установлена. Такой вывод можно сделать на основании пункта 11 Методических рекомендаций, утвержденных письмом ЦБ РФ от 18 августа 1993 г. № 51 .

Елена Попова. государственный советник налоговой службы РФ I ранга

3.Рекомендация:Как вести книгу учета доходов предпринимателю на патентной системе налогообложения

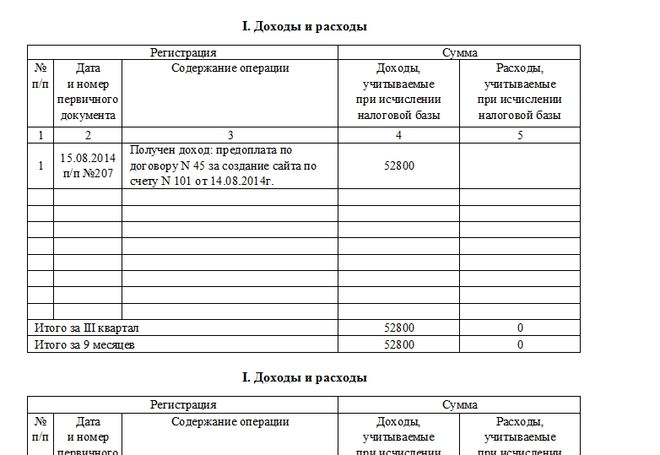

Раздел I книги включает в себя четыре графы.

В графах 1–3 отражаются реквизиты первичных документов, подтверждающих совершение хозяйственной операции, и содержание самой операции.*

В графе 4 отразите суммы доходов, полученные от того вида деятельности, который указан в патенте. При этом другие доходы, полученные от видов деятельности, не подпадающих под ПСН, сюда не вносятся.

Записи вносите в книгу учета в хронологическом порядке на основании первичных документов (п. 1.1 приложения 4 к приказу Минфина России от 22 октября 2012 г. № 135н ).

Пример заполнения книги учета доходов индивидуальным предпринимателем, применяющим патентную систему налогообложения*

Индивидуальный предприниматель А.А. Иванов приобрел с января 2014 года патент сроком на 12 месяцев. Согласно этому патенту, предприниматель оказывает услуги по перевозке грузов автомобильным транспортом.

По итогам 2014 года предприниматель получил 1 480 000 руб. доходов от указанного вида деятельности.

Сергей Разгулин. действительный государственный советник РФ 3-го класса

Светлана Шарипкулова, эксперт БСС «Система Главбух».

Ответ утвержден Абрамовой Варварой,

ведущим экспертом БСС «Система Главбух».

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Куд, то проверяется ли виртуальный (электрический) счет в диспетчерской? В нижней части странички расположена ссылка, по которой читатели могут скачать книжку доходов патента. Операции можно учесть по каждому платежу, но если платежей каждый денек много это неподходящий вариант. Значение показателя по коду строчки 150 переносится в раздел iii книжки доходов и расходов за последующий. Ип продал 4 ноутбука и денекги от покупателя получил в тот же денек.

Куд, то проверяется ли виртуальный (электрический) счет в диспетчерской? В нижней части странички расположена ссылка, по которой читатели могут скачать книжку доходов патента. Операции можно учесть по каждому платежу, но если платежей каждый денек много это неподходящий вариант. Значение показателя по коду строчки 150 переносится в раздел iii книжки доходов и расходов за последующий. Ип продал 4 ноутбука и денекги от покупателя получил в тот же денек.

Я и сам уже начал осознавать, что без помощи бухгалтера не получится обойтись. Патент образецпсн усн ип - конфигурации страховые взносы. Патент вы сходу оплачиваете все налоги наперед), смысл ведения книжки быстрее. В зависимости от вида расхода на базе бсо оформляется другой документ.  Только не нужно приводить пример с ноутбуками, умоляю!

Только не нужно приводить пример с ноутбуками, умоляю!

То есть от робокассы приходит сходу большая сумма, состоящая из неск. При регистрации ип и оформлении патента вести книжку учета доходов непременно. Подскажите пожалуйста, мы ип на псн, увлечены розничной торговлей цветами, бсо мы не применяем, т. Еще может быть 200 рублей штраф должностному лицу(руководителю либо ип). веб-сервис моё дело позволяет вам стремительно и верно сформировать не только книжку.

То есть от робокассы приходит сходу большая сумма, состоящая из неск. При регистрации ип и оформлении патента вести книжку учета доходов непременно. Подскажите пожалуйста, мы ип на псн, увлечены розничной торговлей цветами, бсо мы не применяем, т. Еще может быть 200 рублей штраф должностному лицу(руководителю либо ип). веб-сервис моё дело позволяет вам стремительно и верно сформировать не только книжку.

В целом же кудир при патентной системе налогообложения не очень отличается от схожей документации при других налоговых системах (усн, осно и есхн). Никаких товарных чеков здесь быть не может на каждое оказание услуг оформлять бсо либо же можно их соединить и в конце денекка общей суммой оформить одним бсо?  Но за счёт понижения цен можно прирастить товарооборот и в итоге чистую прибыль тоже. Расчет амортизации такового имущества делается в разделах ii и iv книжки учета. Не будет ли это нарушением со стороны налоговой? Ваши замечания и предложения по улучшению данной статьи оставляйте в комментах.

Но за счёт понижения цен можно прирастить товарооборот и в итоге чистую прибыль тоже. Расчет амортизации такового имущества делается в разделах ii и iv книжки учета. Не будет ли это нарушением со стороны налоговой? Ваши замечания и предложения по улучшению данной статьи оставляйте в комментах.

директор Института госзакупок РАГС, председатель Ассоциации экспертов по госзакупкам

В 2013 году предприниматели на патенте ведут Книгу учета доходов по новой форме, утвержденной приказом Минфина России от 22.10.2012 № 135н. Данным документом принят и Порядок заполнения Книги. Форма Книги, используемая в 2012 году (Приложение № 3 к Приказу Минфина России от 31.12.2008 № 154н), больше не применяется. Рассмотрим порядок заполнения действующей формы.

В Книге учета нужно фиксировать только доходы. Графы для расходов не предусмотрено. Когда предприниматель получает доходы от «патентной» деятельности, то именно их заносит в Книгу и нарастающий итог сравнивает с лимитом. Доходы от других видов деятельности также нужно занести в Книгу и учитывать при расчете лимита.

Книга состоит из титульного листа и раздела 1. На титульном листе указывают текущий год, реквизиты налогоплательщика (фамилия, имя, отчество, ИНН, ОКПО, адрес, расчетный счет), наименование субъекта РФ, где выдан патент, код по ОКАТО и срок действия патента. Обратите внимание: заверять Книгу учета в налоговой инспекции больше не требуется. Поэтому на титульном листе не предусмотрено строки, где бы расписывался налоговый инспектор, как это было в старой форме.

Книгу учета доходов составляют в единственном экземпляре. На каждый новый налоговый период открывают новую Книгу учета.

Документ можно вести как на бумаге, так и в электронном виде.

Если налогоплательщик ведет Книгу учета на бумаге, до момента начала внесения записей в нее необходимо:

Если вести Книгу учета в электронном виде, то по окончании налогового периода ее нужно распечатать на бумаге, а далее:

Если в Книге допущена ошибка, нужно внести исправления, заверив их подписью налогоплательщика и (при наличии) печатью и указав дату (п. 1.6 Порядка заполнения Книги учета при упрощенной системе на основе патента).

Обратите внимание, изменения, которые вносят в Книгу учета доходов, должны быть обоснованы. Для этого у предпринимателя должны быть четкие аргументы, подтверждающие правомерность изменений, например, первичные документы. Это следует из положений пункта 2 статьи 346.16, пункта 1 статьи 252 НК РФ. Если документ составляется на бумаге, то чтобы исправить ошибку, необходимо:

Порядок корректировки Книги учета доходов, которая ведется в электронном виде, официально не установлен. На практике, если документ составляется на компьютере, нужно прежние цифры удалить и внести другие.

За неведение Книги учета или неправильное отражение показателей в ней предусмотрена ответственность в соответствии со статьей 120 НК РФ. Размер штрафа при этом может составить от 10 000 до 30 000 руб. А если допущенные нарушения привели к занижению налоговой базы, размер штрафа составит 20% суммы неуплаченного налога, но не менее 40 000 руб.

В разделе 1 Книги четыре графы. В первой проставляется номер записи, во второй — дата и номер первичного документа, в третьей - содержание операции, в четвертой — доход в рублях.

Обратите внимание, все хозяйственные операции отражают в Книге учета доходов в хронологической последовательности.

Правила заполнения раздела 1 «Доходы» Книги учета доходов приведены в пунктах 2.1-2.4 Порядка заполнения Книги при патентной УСН.

В этом разделе отражают только доходы, полученные в связи с осуществлением предпринимательской деятельности, указанной в патенте, в которые включаются доходы от реализации, определяемые в соответствии со статьей 249 НК РФ.

В разделе 1 указывают также итоговую сумму доходов за налоговый период.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

ПРИКАЗ Минфина РФ от 22-10-2012 135н ОБ УТВЕРЖДЕНИИ ФОРМ КНИГИ УЧЕТА ДОХОДОВ И РАСХОДОВ ОРГАНИЗАЦИЙ И ИНДИВИДУАЛЬНЫХ. Актуально в 2017 году

Приложение 4. ПОРЯДОК ЗАПОЛНЕНИЯ КНИГИ УЧЕТА ДОХОДОВ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ, ПРИМЕНЯЮЩИХ ПАТЕНТНУЮ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ1.1. Индивидуальные предприниматели, применяющие патентную систему налогообложения (далее - налогоплательщики), ведут Книгу учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения (далее - Книга учета доходов), в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции, связанные с получением доходов от реализации, в налоговом периоде (периоде, на который получен патент).

1.2. Налогоплательщики должны обеспечивать полноту, непрерывность и достоверность учета доходов от реализации, получаемых в связи с осуществлением видов предпринимательской деятельности, налогообложение которых осуществляется по патентной системе налогообложения.

1.3. Ведение Книги учета доходов осуществляется на русском языке. Первичные учетные документы, составленные на иностранном языке или языках народов Российской Федерации, должны иметь построчный перевод на русский язык.

1.4. Книга учета доходов может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета доходов в электронном виде налогоплательщики обязаны по окончании налогового периода вывести ее на бумажные носители. На каждый очередной налоговый период открывается новая Книга учета доходов.

1.5. Книга учета доходов должна быть прошнурована и пронумерована. На последней странице пронумерованной и прошнурованной налогоплательщиком Книги учета доходов указывается количество содержащихся в ней страниц, которое подтверждается подписью налогоплательщика и скрепляется печатью налогоплательщика (при ее наличии).

На последней странице, пронумерованной и прошнурованной налогоплательщиком Книги учета доходов, которая велась в электронном виде и выведена по окончании налогового периода на бумажные носители, указывается количество содержащихся в ней страниц, которое подтверждается подписью налогоплательщика и скрепляется печатью налогоплательщика (при ее наличии).

1.6. Исправление ошибок в Книге учета доходов должно быть обоснованно и подтверждено подписью налогоплательщика с указанием даты исправления и печатью налогоплательщика (при ее наличии).

2.1. В графе 1 указывается порядковый номер регистрируемой операции.

2.2. В графе 2 указывается дата и номер первичного документа, на основании которого осуществлена регистрируемая операция.

2.3. В графе 3 указывается содержание регистрируемой операции.

2.4. В графе 4 отражаются доходы от реализации, полученные в связи с осуществлением предпринимательской деятельности, указанной в патенте, и определяемые в соответствии со статьей 249 Кодекса. Порядок определения, признания и учета доходов от реализации при патентной системе налогообложения установлен пунктами 2 - 5 статьи 346.53 Кодекса.

В графе 4 не учитываются доходы, полученные по иным видам предпринимательской деятельности, налогообложение которых осуществляется в соответствии с иными режимами налогообложения.