Категория: Бланки/Образцы

покупка спецодежды признается расходом в составе предупредительных мер по сокращению травматизма. За счет ФСС организация вправе покупать спецодежду только тем сотрудникам, которые работают на условиях, определенных Правилами финансирования предупредительных мер по сокращению травматизма и профзаболеваний. Уменьшить взносы от несчастных случаев и профзаболеваний можно в пределах суммы, утвержденной законодательством. Чтобы получить разрешение на расходование сумм начисленных взносов от НС и ПЗ, необходимо сдать пакет документов в территориальное подразделение ФСС. Если сумма расходов, произведенных за счет взносов на страхование от НС и ПЗ превысит начисленную сумму взносов, организация может зачесть превышение в счет предстоящих платежей по взносам, либо получить сумму перерасхода на расчетный (лицевой) счет организации.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух»

1. Рекомендация:На какие цели можно расходовать суммы начисленных взносов на страхование от несчастных случаев и профзаболеваний

Начисленные взносы на страхование от несчастных случаев и профзаболеваний организация может уменьшить*:

Состав предупредительных мер

Правила финансирования предупредительных мер по сокращению травматизма и профзаболеваний ежегодно утверждает Минтруд России. На 2013 год Правила утверждены приказом Минтруда России от 10 декабря 2012 г. № 580н.

За счет взносов на страхование от несчастных случаев и профзаболеваний организация может*:

Полный перечень мероприятий и условия, при которых они могут быть оплачены за счет взносов на страхование от несчастных случаев и профзаболеваний, приведены в пунктах 2–4 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н.

Ограничения по расходованию страховых взносов

Уменьшить начисленные взносы на страхование от несчастных случаев и профзаболеваний на финансирование предупредительных мер по сокращению травматизма можно в пределах суммы, рассчитанной по формуле:

Максимальная сумма взносов на страхование от несчастных случаев и профзаболеваний, направляемая на финансирование предупредительных мер по сокращению травматизма в текущем году

Взносы на страхование от несчастных случаев и профзаболеваний, начисленные организацией за предыдущий год

Расходы на выплату обеспечения по страхованию от несчастных случаев и профзаболеваний, произведенные организацией в предыдущем году

Такое ограничение установлено в абзаце 3 пункта 2 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н.

Разрешение на расходование страховых взносов

Чтобы использовать страховые взносы на финансирование предупредительных мер, организация должна получить разрешение.

Для этого до 1 августа текущего года нужно подать в территориальное подразделение ФСС России следующие документы:

Указанный перечень документов приведен в пункте 4 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н.

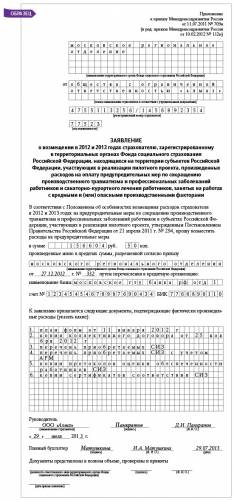

Главбух советует: форма заявления, которое подается в ФСС России, на 2013 год официально не утверждена. Поэтому можно использовать форму, рекомендованную приказом ФСС России от 20 февраля 2008 г. № 37. Но поскольку эта форма была разработана для применения в 2008 году, в настоящее время ее следует использовать с определенными доработками.

В зависимости от заявленных предупредительных мер по сокращению травматизма фонд может потребовать дополнительные документы, указанные в пункте 4 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н.

Копии представляемых в ФСС России документов должны быть заверены печатью организации. При этом требовать документы, не поименованные в пункте 4 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н, сотрудники фонда не вправе. Если организация представила неполный комплект документов, то ее заявление не рассматривается. В этом случае организация может повторно обратиться с заявлением в ФСС России по месту своей регистрации с приложением полного пакета документов, но не позднее установленного срока (до 1 августа текущего года).

Такой порядок предусмотрен пунктом 6 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н.

Решение фонда об использовании взносов

Срок принятия решений о финансировании (отказе в финансировании) предупредительных мер по сокращению травматизма и профзаболеваний зависит от суммы страховых взносов, начисленных организацией в предыдущем году*.

Если эта сумма не превышает 7 000 000 руб. территориальное отделение фонда принимает такое решение самостоятельно в течение 10 рабочих дней с момента подачи всех документов.

Если сумма страховых взносов больше 7 000 000 руб. территориальное отделение фонда предварительно согласовывает свое решение с ФСС России. В этом случае общий срок принятия решения (с учетом времени на согласование) не должен превышать 18 рабочих дней с момента подачи документов.

ФСС России может отказать в финансировании предупредительных мер по сокращению травматизма, если*:

Отказ в финансовом обеспечении предупредительных мер по сокращению травматизма по иным причинам не допускается.

Об этом сказано в пунктах 7–9 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н.

Если организацией получено положительное решение, то ежеквартально вместе с формой-4 ФСС в территориальное отделение фонда подавайте специальный отчет об использовании сумм страховых взносов*. Рекомендуемая форма отчета приведена в письме ФСС России от 4 апреля 2012 г. № 15-03-18/07-3726. В отчете об использовании сумм страховых взносов укажите, сколько взносов и на какие мероприятия было потрачено. К отчету приложите документы, подтверждающие целевое расходование средств. Так же, как и форму-4 ФСС, отчет составляйте нарастающим итогом с начала года. Такой порядок следует из положений пункта 11 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н, и письма ФСС России от 4 апреля 2012 г. № 15-03-18/07-3726.

Внимание: при отсутствии документов, подтверждающих использование средств на заявленные предупредительные меры по сокращению травматизма, расходы не зачитываются в счет уплаты взносов на страхование от несчастных случаев и профзаболеваний (п. 13 Правил, утвержденных приказом Минтруда России от 10 декабря 2012 г. № 580н).

В коммерческих организациях

Пример отражения в бухучете расходов на финансирование предупредительных мер по сокращению травматизма*

ОАО «Производственная фирма "Мастер"» финансирует предупредительные меры по сокращению травматизма.

На 2013 год установлен тариф взносов на страхование от несчастных случаев и профзаболеваний в размере 1 процента (соответствует 9-му классу профессионального риска).

В июне 2013 года организация начислила в пользу своих сотрудников зарплату на сумму

1 250 000 руб.

Бухгалтер начислил взносы на страхование от несчастных случаев и профзаболеваний за июнь в размере 12 500 руб. (1 250 000 руб. 1%).

В июне 2013 года организация получила разрешение провести аттестацию рабочих мест за счет взносов на страхование от несчастных случаев и профзаболеваний. Размер финансирования составил 7000 руб. В июле «Мастер» израсходовал всю разрешенную сумму на оплату услуг специализированной организации по проведению аттестации. Стоимость услуг по проведению аттестации рабочих мест бухгалтер зачел в счет уплаты взносов на страхование от несчастных случаев и профзаболеваний.

15 октября 2013 года бухгалтер представил в ФСС России по месту учета организации форму-4 ФСС и отчет об использовании страховых взносов за III квартал с приложением подтверждающих документов.

В учете бухгалтер «Мастера» сделал следующие проводки.

В июне 2013 года:

Дебет 20 Кредит 70

– 1 250 000 руб. – начислена зарплата за июнь 2013 года;

Дебет 20 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний»

– 12 500 руб. – начислены взносы на страхование от несчастных случаев и профзаболеваний за июнь 2013 года;

Дебет 76 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» Кредит 86

– 7000 руб. – получено разрешение провести аттестацию рабочих мест за счет взносов на страхование от несчастных случаев и профзаболеваний.

В июле 2013 года:

Дебет 91-2 Кредит 51

– 7000 руб. – отражены расходы на проведение аттестации рабочих мест;

Дебет 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» Кредит 76

– 7000 руб. – уменьшена задолженность перед ФСС России по страховым взносам на сумму произведенных расходов;

Дебет 86 Кредит 98-2

– 7000 руб. – отражены в составе доходов будущих периодов средства, направленные на финансирование предупредительных мер;

Дебет 98-2 Кредит 91-1

– 7000 руб. – признан прочий доход в сумме фактически осуществленных расходов, направленных на финансирование предупредительных мер по сокращению травматизма и профзаболеваний.

Превышение расходов над суммой взносов

Если общая сумма расходов, произведенных за счет взносов на страхование от несчастных случаев и профзаболеваний, превысит начисленную сумму взносов, организация может*:

Это следует из пункта 10 Правил, утвержденных постановлением Правительства РФ от 2 марта 2000 г. № 184.

При использовании первого варианта ФСС России не уведомляйте. Факт задолженности и зачета отразите в форме-4 ФСС.

При использовании второго варианта за возмещением понесенных расходов на расчетный (лицевой) счет организации обратитесь в отделение ФСС России по месту учета. Так организация может поступить и в том случае, если у нее (него) не хватает денег на выплату сотрудникам обеспечений по страхованию. Об этом сказано в абзаце 3 пункта 10 Правил, утвержденных постановлением Правительства РФ от 2 марта 2000 г. № 184.

заместитель директора департамента налоговой

и таможенно-тарифной политики Минфина России

2. Рекомендация:Как оформить и отразить в бухучете выдачу спецодежды сотрудникам

Кому нужно выдать спецодежду

Спецодежда относится к средствам индивидуальной защиты, которыми организация обязана обеспечить сотрудников, занятых*:

Об этом сказано в абзаце 6 части 2 статьи 212 и статье 221 Трудового кодекса РФ.

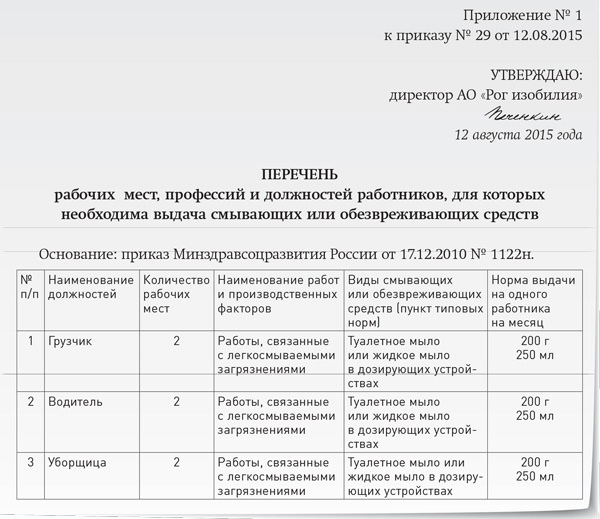

Правила обеспечения сотрудников спецодеждой утверждены приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н. Перечни профессий, для которых ношение спецодежды обязательно, виды спецодежды, нормы ее выдачи и сроки использования (носки) установлены типовыми отраслевыми нормами.

Для улучшения условий работы сотрудников организация вправе отступить от отраслевых правил. По своей инициативе организация может:

Если в организации есть профсоюз, то с ним нужно согласовать выдачу спецодежды, не предусмотренной типовыми нормами (ч. 2 ст. 221 ТК РФ, п. 6 и 7 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н).

Порядок выдачи спецодежды

Порядок выдачи спецодежды следует закрепить во внутренних документах организации, например в коллективном и (или) трудовом договоре или Правилах трудового распорядка. При этом нужно установить*:

Такой вывод позволяют сделать пункт 6 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н, а также часть 4 статьи 189 и абзац 9 части 2 статьи 41 Трудового кодекса РФ.

Правила обеспечения сотрудников спецодеждой

Организация должна приобретать спецодежду за счет собственных средств и выдавать ее сотрудникам бесплатно (ч. 3 ст. 221 ТК РФ, п. 4 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н). В некоторых случаях спецодежду можно приобрести за счет взносов на страхование от несчастных случаев и профзаболеваний*.

Поскольку спецодежда (например, комбинезоны, каски, сапоги и т. д.) должна быть сертифицирована, при приобретении нужно убедиться, есть ли на нее сертификаты соответствия. Выдавать сотрудникам несертифицированную спецодежду нельзя. Такой порядок основан на положениях части 6 статьи 215, части 2 статьи 221 Трудового кодекса РФ и пункта 8 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н.

Если организация не обеспечит сотрудников спецодеждой, они вправе прекратить работу. Отказ сотрудников от выполнения работ не влечет за собой привлечения их к дисциплинарной ответственности. В этом случае организация обязана оплатить им время простоя. Об этом сказано в части 6 статьи 220 Трудового кодекса РФ и пункте 11 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н.

Спецодежду сотрудники должны носить только в рабочее время. По окончании работы сотрудники не вправе выносить ее за пределы организации. Исключение предусмотрено для отдельных случаев, когда по условиям работы указанный порядок не может быть соблюден (например, на лесозаготовках), тогда спецодежда может оставаться в нерабочее время у сотрудника. Об этом сказано в пункте 27 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н.

Для хранения спецодежды должны быть оборудованы специальные помещения (гардеробные) (п. 30, 31 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н).

Спецодежду, предназначенную для ношения в зимнее время, нужно выдавать с наступлением холодов. С наступлением теплого времени года она сдается на хранение до следующего сезона. При этом в нормативные сроки носки сезонной одежды включено время ее хранения. Об этом сказано в пункте 21 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н.

Например, в Москве и Московской области в электротехническом производстве водителю электро- и автотележки (при наружных работах зимой) дополнительно полагается куртка на утепляющей прокладке со сроком носки 2,5 года (типовые отраслевые нормы бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам электротехнического производства, утвержденные постановлением Минтруда России от 16 декабря 1997 г. № 63, типовые нормы выдачи теплой спецодежды по климатическим поясам сотрудникам всех отраслей экономики, утвержденные постановлением Минтруда России от 31 декабря 1997 г. № 70). В этот срок входит время, в течение которого спецодежда не используется. Таким образом, если куртка была выдана сотруднику 16 ноября 2009 года, то заменить ее организация обязана 16 мая 2012 года.

Ответственность за нарушение правил выдачи спецодежды

Внимание: за нарушение правил выдачи спецодежды сотрудникам организация и ее должностные лица могут быть оштрафованы (ст. 5.27 КоАП РФ)*.

Размер штрафа составляет:

Наказать руководителя может трудовая инспекция (или суд по ее заявлению). Инспекторы могут обнаружить нарушение в ходе проверки организации или узнать о нем из жалобы сотрудника.

Поскольку право собственности на спецодежду остается за организацией, сотрудник обязан вернуть ее*:

Об этом сказано в пункте 64 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н.

Если сотрудник не вернет спецодежду, ее стоимость можно удержать из его зарплаты. Так же можно поступить и в том случае, если сотрудник по своей вине испортит или потеряет спецодежду*.

По истечении срока носки старую спецодежду можно списать. Сотруднику при этом выдается новый комплект. Однако если старая спецодежда пригодна к дальнейшему использованию, то после чистки (стирки, ремонта и т. д.) ее можно вновь выдать сотрудникам*. Такой порядок следует из пункта 22 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н. Срок носки такой спецодежды не регламентируется. Его может определить служба охраны труда.

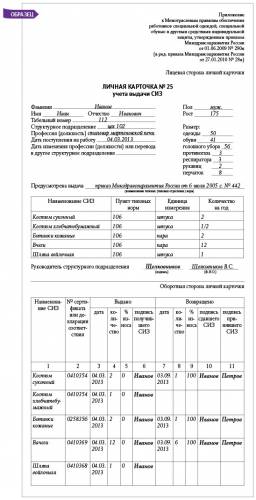

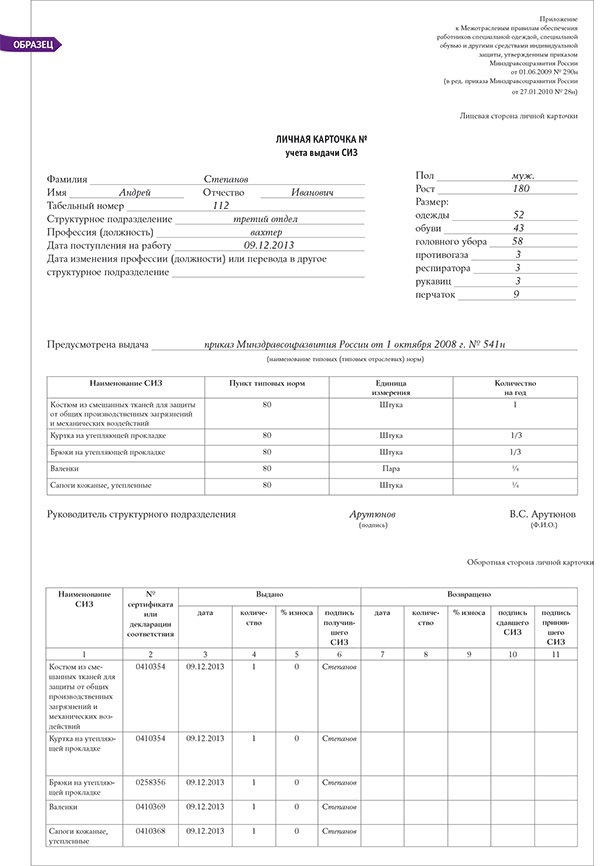

Выдачу и возврат спецодежды отражайте в личной карточке учета выдачи средств индивидуальной защиты (п. 13 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н).

В зависимости от нормативного срока носки спецодежды организация может:

Возможные варианты бухучета спецодежды представлены в таблице. Выбранный вариант учета спецодежды закрепите в учетной политике организации для целей бухучета.

Главбух советует: по возможности установите единый порядок бухгалтерского и налогового учета спецодежды. В этом случае у организации не будет временных разниц и отложенных налоговых активов.

В учетной политике для целей бухучета запишите:

«Спецодежда со сроком полезного использования свыше 12 месяцев и стоимостью более 40 000 руб. учитывается в составе основных средств. Ее стоимость погашается путем начисления амортизации линейным методом. Остальная спецодежда учитывается в составе материалов. При этом спецодежда, срок использования которой не превышает 12 месяцев, списывается единовременно в момент ее передачи сотрудникам».

В результате временные разницы будут возникать только по спецодежде со сроком использования свыше 12 месяцев и стоимостью не более 40 000 руб. В налоговом учете расходы на приобретение такой спецодежды признаются по мере выдачи сотрудникам (подп. 3 п. 1 ст. 254 НК РФ). В бухучете – равномерно в течение срока использования спецодежды. Отложенное налоговое обязательство, рассчитанное с временной разницы, следует отразить проводкой:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77

– отражено отложенное налоговое обязательство с разницы в стоимости спецодежды со сроком использования свыше 12 месяцев и стоимостью не более 40 000 руб.

Ежемесячно по мере списания стоимости спецодежды в бухучете делайте проводку:

Дебет 77 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– погашено отложенное налоговое обязательство с разницы в стоимости спецодежды со сроком использования свыше 12 месяцев и стоимостью не более 40 000 руб.

Бухучет спецодежды в составе материалов

Спецодежду, учтенную в составе материалов, отражайте на счете 10-10 «Специальная оснастка и специальная одежда на складе» и счете 10-11 «Специальная оснастка и специальная одежда в эксплуатации»* (п. 11 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н).

Передачу спецодежды в пользование сотрудникам отразите проводкой:

Дебет 10-11 Кредит 10-10

– выдана спецодежда в пользование сотрудникам.

Выдачу сотрудникам спецодежды, учтенной в составе материалов, можно оформить:

Такой порядок установлен в пунктах 19 и 20 Методических рекомендаций, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н.

Списание стоимости спецодежды отразите проводкой:

Дебет 20 (23, 25, 26, 29, 44. ) Кредит 10-11

– списана стоимость спецодежды.

Если стоимость спецодежды списывается единовременно, то эту проводку делайте один раз. Если стоимость спецодежды списывается равномерно, то эту проводку делайте ежемесячно в течение установленного срока ее использования* (п. 21 и 26 Методических рекомендаций, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н). Впервые такую запись нужно сделать в том месяце, когда спецодежда была фактически выдана сотруднику (п. 13 Правил, утвержденных приказом Минздравсоцразвития России от 1 июня 2009 г. № 290н).

При единовременном списании стоимости спецодежды организуйте контроль за ее дальнейшим использованием.* Например, можно вести ведомость учета спецодежды в эксплуатации. В случае обнаружения недостачи спецодежды, которая списана с баланса, необходимо взыскать ущерб с виновного лица.

Возврат спецодежды на склад при увольнении или переводе сотрудника на другую работу отразите проводкой:

Дебет 10-10 Кредит 10-11

– возвращена спецодежда на склад (по остаточной стоимости).

Эту проводку делайте только в том случае, если стоимость спецодежды списывается равномерно. Если стоимость спецодежды была списана единовременно, возврат спецодежды на склад в бухучете не отражается.

При списании спецодежды по истечении срока носки составьте акт. Унифицированной формы акта на списание спецодежды, учтенной в составе материалов, не установлено. Поэтому разработайте его самостоятельно.

Пример отражения в бухучете операций по приобретению, выдаче и списанию спецодежды

В декабре 2013 года ОАО «Производственная фирма "Мастер"» в соответствии с отраслевыми нормами закупило для сотрудника основного производства:

– куртку на утепляющей подкладке (срок носки – 24 месяца) стоимостью 2832 руб. (в т. ч. НДС – 432 руб.);

– брезентовый костюм (срок носки – 12 месяцев) стоимостью 1180 руб. (в т. ч. НДС – 180 руб.).

В этом же месяце организация выдала спецодежду сотруднику.

В учетной политике «Мастера» сказано, что спецодежда стоимостью не более 40 000 руб. учитывается в составе материалов. При этом спецодежда, стоимость которой составляет не более 40 000 руб. и срок использования которой не более 12 месяцев, списывается на расходы единовременно.

В учете бухгалтер сделал следующие записи:

Дебет 10-10 Кредит 60

– 3400 руб. (2832 руб. – 432 руб. + 1180 руб. – 180 руб.) – приобретена спецодежда;

Дебет 19 Кредит 60

– 612 руб. (432 руб. + 180 руб.) – учтен НДС со стоимости спецодежды;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 612 руб. – принят к вычету НДС со стоимости спецодежды;

Дебет 10-11 Кредит 10-10

– 3400 руб. – выдана спецодежда сотруднику;

Дебет 20 Кредит 10-11

– 1 000 руб. – списана стоимость брезентового костюма.

Стоимость куртки бухгалтер «Мастера» списывает равномерно в течение 24 месяцев с момента выдачи сотруднику. Ежемесячно начиная с декабря 2013 года он делает проводку:

Дебет 20 Кредит 10-11

– 100 руб. (2400 руб. 24 мес.) – стоимость куртки учтена в составе расходов.

Поскольку в ноябре 2014 года нормативный срок носки брезентового костюма истек, сотруднику был выдан новый комплект. При этом поношенный брезентовый костюм списан на основании акта. Куртка на утепляющей подкладке будет списана в ноябре 2014 года.

Бухучет спецодежды в составе ОС

Спецодежду, учтенную в составе основных средств, отражайте на счете 01 субсчет «Основные средства на складе» и на счете 01 субсчет «Основные средства в эксплуатации». При выдаче спецодежды сотрудникам составьте акт по форме № ОС-1 и сделайте проводку:

Дебет 01 субсчет «Основные средства в эксплуатации» Кредит 01 субсчет «Основные средства на складе»

– передана в пользование сотрудникам спецодежда.

Списание стоимости спецодежды через амортизацию отразите проводкой:

Дебет 20 (23, 25, 26, 29, 44. ) Кредит 02

– начислена амортизация по спецодежде.

Возврат спецодежды на склад при увольнении или переводе сотрудника на другую работу отразите проводкой:

Дебет 01 субсчет «Основные средства на складе» Кредит 01 субсчет «Основные средства в эксплуатации»

– возвращена спецодежда на склад.

При списании спецодежды, учтенной в составе основных средств, составьте акт по форме № ОС-4 (указания, утвержденные постановлением Госкомстата России от 21 января 2003 г. № 7). Списание спецодежды, учтенной в качестве основных средств, отразите проводкой:

Дебет 02 Кредит 01 субсчет «Основные средства в эксплуатации»

– списана спецодежда.

Ситуация: как отразить в бухучете стоимость спецодежды, которую не успели полностью списать в расходы из-за увольнения сотрудника. Сотрудник вернул спецодежду на склад

Если она полностью изношена – спишите единовременно. Если нет – приостановите списание до момента выдачи спецодежды новому сотруднику.

Бухучет специальной одежды ведется в соответствии с Методическими рекомендациями, утвержденными приказом Минфина России от 26 декабря 2002 г. № 135н. Однако в этом нормативном акте не указан порядок учета спецодежды в случае, когда сотрудник, увольняясь, сдал спецодежду на склад, а ее стоимость еще не списана в расходы.

Можно применить порядок, закрепленный в пункте 23 ПБУ 6/01 для основных средств, законсервированных на срок более трех месяцев, – приостановить списание расходов вплоть до того, как бывшую в употреблении спецодежду выдадут новому работнику.

Если же инвентаризационная комиссия установит, что спецодежда, возвращенная сотрудником, изношена и непригодна для дальнейшего использования, стоимость, неучтенную в расходах на момент увольнения, можно единовременно списать на счет 94. И если виновные лица не будут установлены – списать на прочие расходы (счет 91-2). Такой порядок следует из положений пунктов 34 и 40 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н, и пункта 11 ПБУ 10/99.

Ситуация: как отразить в бухучете реализацию сотруднику ранее выданной ему спецодежды

Доходы и расходы, связанные со списанием с баланса спецодежды, отражайте в бухучете в отчетном периоде, к которому они относятся. Об этом сказано в пункте 33 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н.

Выручку от продажи сотруднику спецодежды отражайте в бухучете в сумме, указанной сторонами в договоре купли-продажи (п. 32 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н).

Если спецодежда учитывается в составе материалов, то реализацию спецодежды сотруднику отразите по кредиту счета 91-1 в корреспонденции со счетом 73 (Инструкция к плану счетов). При этом остаточную стоимость спецодежды спишите в дебет счета 91-2.

Реализацию спецодежды отразите проводками:

Дебет 73 Кредит 91-1

– отражена выручка от реализации спецодежды;

Дебет 91-2 Кредит 10-11

– списана остаточная стоимость спецодежды;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с реализации спецодежды;

Дебет 50 Кредит 73

– внесены деньги в кассу сотрудником.

Если выкупленная стоимость спецодежды удерживается из зарплаты сотрудника, то сделайте проводку:

Дебет 70 Кредит 73

– удержана из зарплаты сотрудника стоимость спецодежды.

Если спецодежда учитывалась в составе основных средств, то реализацию спецодежды отразите проводками:

Дебет 73 Кредит 91-1

– отражена реализация спецодежды сотруднику;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с реализации спецодежды;

Дебет 01 субсчет «Выбытие основных средств» Кредит 01 субсчет «Основные средства в эксплуатации»

– списана первоначальная стоимость спецодежды, учитываемой в качестве основного средства;

Дебет 02 Кредит 01 субсчет «Выбытие основных средств»

– списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01 субсчет «Выбытие основных средств»

– отражена остаточная стоимость спецодежды;

Дебет 50 (70) Кредит 73

– оплачена стоимость спецодежды сотрудником.

Это следует из Инструкции к плану счетов.

Ситуация: как отразить в бухучете списание спецодежды раньше установленного срока службы по причине физического износа

При выбытии спецодежды по причине физического износа в бухучете спишите ее стоимость (п. 30 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н).

При этом определить непригодность спецодежды, и принять решение о ее списании должна инвентаризационная комиссия (п. 34 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н).

Расходы, связанные со списанием с баланса спецодежды, отражайте в бухучете в составе прочих расходов (п. 11 ПБУ 10/99) в том отчетном периоде, к которому они относятся. Об этом сказано в пункте 33 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н.

При списании спецодежды сделайте проводки:

Дебет 94 Кредит 10-11

– списана спецодежда с учета по остаточной стоимости;

Дебет 91-2 Кредит 94

– отражена в составе прочих расходов списанная спецодежда.

Такой порядок установлен пунктом 40 Методических указаний, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н.

заместитель директора департамента налоговой

и таможенно-тарифной политики Минфина России

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.