Категория: Бланки/Образцы

Образец заявления на социальный вычет

Образец и форма заявления о предоставлении налогового вычета по НДФЛРаздел: Налоговое право | 1 комменатрий

Согласно действующему налоговому законодательству Российской Федерации, доходы физических лиц облагаются соответствующим налогом по специальной ставке – 13%. Однако НДФЛ может быть уменьшен на основе действующих налоговых вычетов. Непосредственно сущность налогового вычета определяется тем, что из налогооблагаемой базы налогоплательщика вычитается конкретная сумма, которая может зависеть от отдельной налоговой ситуации.

- социальные налоговые вычеты – за лекарства, лечение, добровольное пенсионное обеспечение, обучение и другое

- стандартные налоговые вычеты – гражданам, имеющим детей и льготным категориям налогоплательщиков

- имущественные налоговые вычеты – за покупку или продажу недвижимого имущества

- профессиональные налоговые вычеты – за авторские произведения.

Остановимся более подробно на стандартных налоговых выплатах. Данная категория условно может быть разделена на еще две группы, это: налоговые вычеты на налогоплательщика и на детей.

Налоговые вычеты на налогоплательщика могут быть предоставлены 3-м категориям граждан и составляют 3000, 500 и 400 рублей соответственно. Однако, следует заметить, что в отношении минимального вычета существует ряд ограничений, с которыми можно ознакомится в пп. 3 п. 1 ст. 218 Налогового кодекса РФ.

Налоговые вычеты на детей предоставляются налогоплательщикам, на обеспечении которых находятся дети, это:

- родители (родные или приемные)

- опекуны и попечители.

С первого января 2012 года, стандартный налоговый вычет на детей составляет 1 400рублей на первого и второго ребенка, 3000 рублей - на третьего и последующего, 3000 рублей - на ребенка-инвалида. Единственному родителю, опекуну или попечителю налоговый вычет предоставляется в двойном размере.

В этой категории также присутствуют ограничения:

1. Ограничение по доходу налогоплательщика – если с начала налогового периода доход превышает 280 000 руб. налоговый вычет не применяется. При этом, может учитываться только доход непосредственно самого налогоплательщика, а не доход двух родителей.

2. Ограничение по возрасту ребенка – стандартный вычет на детей производится на ребенка в возрасте до 18 лет. Однако, если ребенок учится на очной форме, является студентом, курсантом или аспирантом, то вычет может производиться до достижении им 24 лет.

Стандартный налоговый вычет может быть предоставлен налогоплательщику на основании письменного заявления, где прикладываются соответствующие документы, подтверждающие право на налоговый вычет. Заявление на налоговый вычет можно подать как в налоговые органы, так и в бухгалтерию организации, где работает заявитель. При этом, указываются реквизиты налогоплательщика и содержание обращения с просьбой предоставить стандартный налоговый вычет, в завершении ставится дата и подпись. К заявлению прилагаются: копия свидетельства о рождении ребенка, справка из учебного заведения об обучении на дневном отделении, копия документов опекуна или попечителя, документ подтверждающий право на двойной вычет по налогу на доходы физического лица.

Заявление на социальный вычетНалоговые вычеты это те возможности, которые позволяют сохранить личный доход, и получить деньги, когда-то называемыми налогами. Зачастую, не слишком понятно, как можно забрать у налоговой службы положенные отчисления, но, на самом деле, действительно существует такая реальность. Указанные вычеты, как правило, кружатся вокруг вопросов обучения, лечения или обеспечения. Так, вернуть себе деньги могут те, кто за прошлый год оплачивал свое обучение или своих детей (до 24 лет), правда, только на очном отделении. Аналогичная ситуация и с вопросом лечения (собственного или родственников).

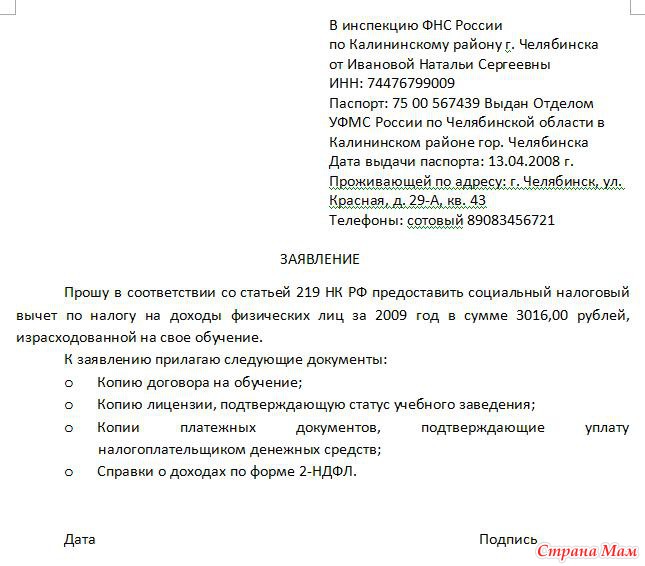

Образец заявления на социальный вычет будет примерно одинаков, исключая только небольшие изменения в причинах. Так, заявление в налоговую должно включать сумму, которую вы требуете и сам повод (например, обучение - тогда нужно указать вид и название заведения). Так как деньги отдавать вряд ли кто захочет просто так, нужно обязательно добавить подтверждения о том, что вы все еще учитесь, а также расчетные квитанции. Не забудьте указать и собственные реквизиты, куда переводить деньги, ведь налоговая не может выдать вам что-либо наличными.

Заявление на социальный налоговый вычет: образец заполнения, бланк скачатьКаждый налогоплательщик вправе требовать от налоговой инспекции социальный вычет, но только при наличии следующих расходов в налоговом периоде: собственное обучение или детей, лечение, покупка лекарств, приобретение полиса ДМС, добровольные взносы в накопительную часть своей пенсии. Размер суммы вычета зависит от размера расходов налогоплательщика и их характера.

Для получения социального налогового вычета, налогоплательщику необходимо оформить письменное заявление и предоставить справку 3-НДФЛ в налоговую инспекцию по окончанию года.

Заявления на социальный налоговый вычет в налоговую инспекцию не имеет унифицированной формы, составляется налогоплательщиком в свободной форме.

При составлении заявления на налоговый вычет обязательно оформляется шапка, где указывается наименование налоговой инспекции (кому адресуется заявление), а также ФИО с адресом и номером ИНН налогоплательщика (от кого заявление).

Далее посередине прописывается наименование документа (то есть «Заявление о социальном налоговом вычете»). В тексте заявления необходимо указать ссылки на нормативные документы (в данном случае указываются статьи Налогового кодекса) и требуемую к вычету сумму в цифрах и прописью.

После необходимо прописать все документы, которые будут служить приложениями к данному заявлению на социальный налоговый вычет и подтверждающие фактические расходы налогоплательщика.

Заявление на социальный вычетЗаявлением на социальный вычет называется официальное обращение нескольких лиц или одного гражданина к должностному лицу, в государственный орган, администрацию учреждения или орган местного самоуправления в отношении социального вычета. 3аявления можно подать и в устной, и в письменной форме. Порядок их рассмотрения аналогичен тому, как рассматриваются жалобы.

Образец заявления на социальный вычет

Заявление на социальный вычет является документом, который содержит прошение осоциальном вычете. Это право налогоплательщиков закреплено в законодательстве. Это могут быть расходы на обучение детей, пенсионное и медицинское страхование.

Заявление на социальный вычет имеет следующие реквизиты:

В шапке документа указывают, кому адресовано заявление: должность, наименование организации, фамилия и инициалы руководителя (в дательном падеже), а также от кого исходит заявление: должность, фамилия и инициалы составителя (в родительном падеже).

Далее следует заголовок – Заявление

Следом идет основной текст заявления на социальный вычет. Строгой формы для такого заявления не существует, поэтому его можно написать в свободной форме.

Ниже указывается дата заявления, а также подпись составителя.

Заявление на социальный вычетВ соответствии с законодательством РФ граждане имеют право на социальные налоговые вычеты. В социальные вычеты входят расходы на обучение детей, на добровольное пенсионное страхование, на стоматологическое и другие виды лечения в медицинских учреждениях Российской Федерации (включая лечение от бесплодия и ЭКО). Право на социальные вычеты распространяется также на суммы, пожертвованные религиозным организациям.

Для того чтобы получить налоговый вычет, необходимо написать в налоговые органы заявление на социальный вычет. Строгой формы для подобных обращений не установлено, поэтому заявление можно писать в свободной форме.

К заявлению необходимо приложить заполненную налоговую декларацию, а также документы, подтверждающие целевые расходы налогоплательщика.

Вы можете скачать образец заявления на социальные вычеты на нашем сайте.

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Как начать работу с онлайн-ККТ

Как начать работу с онлайн-ККТ

Передавать информацию с онлайн-ККТ можно через операторов фискальных данных (ОФД). О том, как организован этот процесс, рассказывает представитель компании, оказывающей такие услуги.

Социальные вычеты по НДФЛ в 2016 годуАктуально на: 18 декабря 2015 г.

Получить социальный вычет по НДФЛ могут лица, которые в течение года получали доходы, облагаемые по ставке 13%, и потратились на (п. 3 ст. 210. п. 1 ст. 224 НК РФ ):

Если в течение года у вас были расходы на разные социальные цели, то по окончании года вы сможете заявить сразу несколько социальных вычетов. Например, на обучение ребенка и собственное дорогостоящее лечение. Это два разных вычета, каждый из которых можно заявить.

Заявить вычет можно в течение 3 лет, следующих за годом, когда у физлица возникли соответствующие расходы. То есть по расходам 2015 года заявить вычет можно, подав декларацию за 2015 год не позднее конца 2018 года (п. 7 ст. 78 НК РФ ; Письмо Минфина от 19.10.2012 № 03-04-05/5-1210 ).

Ограничения по размеру социальных вычетовВычет предоставляется в размере фактических расходов, но в большинстве своем не более лимита, размер которого зависит от того, какие именно социальные расходы были у физлица.

Кроме того, есть общая предельная сумма в размере 120 000 руб. В пределах этой суммы физлицо может заявить вычеты (п. 2 ст. 219 НК РФ ):

То есть это общий лимит сразу для нескольких видов вычетов. Но распределить свои расходы в пределах 120 000 руб. между разными вычетами налогоплательщик вправе так, как считает нужным (Письмо Минфина от 31.05.2011 № 03-04-05/7-388 ).

Чаще всего физлица обращаются за вычетами на обучение и лечение .

Документы для получения вычета на учебу или лечение через ИФНСДо 2016 года заявить социальный вычет можно было только через свою налоговую инспекцию по окончании того календарного года, когда у физлица возникли соответствующие расходы. Так же можно поступить и сегодня. Для получения вычета в связи с расходами на обучение или лечение, оплаченными в 2015 году, гражданин должен будет представить в налоговую инспекцию (Письмо ФНС от 22.11.2012 № ЕД-4-3/19630@ ):

Это не полный комплект документов, а лишь те документы, которые понадобятся точно. Их нужно будет представить в инспекцию либо лично (в этом случае лучше сразу захватить с собой оригиналы документов, вдруг попросят предъявить), либо направить по почте заказным письмом с описью вложения.

Заявить социальные вычеты по НДФЛ в 2016 году можно в ИФНС только по своему месту жительства, но никак не по месту пребывания (п. 2 ст. 229 НК РФ. Письмо ФНС от 30.01.2015 № ЕД-3-15/290@ ).

А вот с 2016 года социальный вычет на обучение и лечение можно получить и через работодателя .

Также читайте:Действующее налоговое законодательство предусматривает предоставление физическим лицам целого спектра налоговых вычетов. Одной из наиболее востребованных категорий таких вычетов являются социальные. Их можно получить при следующих обстоятельствах:

Бланк заявления на социальный вычет на сегодняшний день не имеет четкой структуры и может быть составлен в произвольной форме в письменном виде или подготовлен на ПК. При этом стоит придерживаться стандартной формы заявления, известной любому.

В правом верхнем углу следует указать данные налогового органа, на рассмотрение которого подается заявление. Здесь же указывается подробная информация о заявителе – ФИО, паспортные данные, место жительства, ИНН и контактные телефоны.

После заголовка документа («Заявление») по тексту следует изложить сущность заявления, причины и законные основания для производства социального налогового вычета.

В разделе «Приложение» формы заявления на социальный вычет следует привести полный перечень документов, дающих право на него и определяющих его величину (справки, договоры, чеки и квитанции). Оформив указанные пункты, налогоплательщик подписывает заявление и проставляет дату.

Образец заявления на социальный вычет можно найти на нашей интернет-странице и бесплатно скачать его.

Похожие статьи

На нашем сайте вы сможете бесплатно скачать образец единой упрощенной.

На нашем сайте вы сможете бесплатно скачать образец ООО на УСН 2015 -.

На нашем сайте вы сможете бесплатно скачать образец налоговой деклар.

Социальный налоговый вычет – это право налогоплательщика уменьшить размер облагаемой подоходным налогом зарплаты и других выплат на сумму понесенных затрат на лечение, обучение или благотворительность.

Социальный налоговый вычет – это право налогоплательщика уменьшить размер облагаемой подоходным налогом зарплаты и других выплат на сумму понесенных затрат на лечение, обучение или благотворительность.

Гражданин, претендующий на социальный вычет, должен быть именно налогоплательщиком, то есть быть официально трудоустроенным и уплачивать подоходный налог. Законодательной базой, регламентирующей предоставление социальных налоговых вычетов, является статья 219 НК РФ.

Согласно этой статье социальные налоговые вычеты предоставляются при затратах на:

Социальный вычет на благотворительность позволяет возместить расходы на благотворительные цели, но сумма данного вида вычета не должна превышать 25% от доходов налогоплательщика. Два самых популярных видов социальных вычетов – на лечение и обучение - мы рассмотрим в этой статье подробнее.

Социальный вычет на обучениеНаверняка всем известна пословица «Ученье – свет, а неученье - тьма». Но, кроме того, все мы знаем, что процесс обучения иногда влечет за собой немаленькие затраты. Именно для того, чтобы возместить часть этих затрат, и существует социальный налоговый вычет по расходам на обучение.

Важно:социальный налоговый вычет на обучение позволяет вернуть деньги, потраченные на собственное образование, учебу детей (либо подопечных), братьев и сестер.

Конечно же, существует ряд условий для получения данного вида налогового возмещения. Самым главным условием является обязательная уплата НДФЛ. Кроме того, все платежные документы за обучение должны быть оформлены на лицо, которое впоследствии будет получать налоговый вычет.

Также очень важно, чтобы у того образовательного учреждения, где Вы (или Ваши дети/подопечные/брат/сестра) обучаетесь, была образовательная лицензия. При этом абсолютно не важно, какое это будет учреждение: коммерческое или государственное, садик или ВУЗ, колледж или даже автошкола.

Многих интересует, влияет ли форма обучения на возможность получения вычета. В этом вопросе ситуация неоднозначная: за свое собственное обучение можно получить вычет при любой форме, а чтобы вернуть деньги за обучение детей, братьев, сестер и подопечных они должны находиться только на очной форме обучения. В противном случае, деньги возместить не получится. Важным моментом также является то, что для получения социального вычета за обучение ребенка (подопечного, брата, сестры), его возраст не должен превышать 24 года.

Размер социального вычета на обучение зависит от следующих факторов:

Так, например, максимальная сумма затрат за свое обучение, а также за учебу брата или сестры по закону составляет 120 000 рублей. Несложно посчитать, что максимальный размер налогового вычета за обучение составит 120 000*13%= 15 600 рублей.

Размер социального налогового вычета за обучение ребенка (подопечного) тоже лимитирован законом. В этом случае, сумма, принимаемая к возмещению несколько ниже - 50 000 рублей. Это значит, что за каждого ребенка либо подопечного получится вернуть 50 000*13%=6 500 рублей. Несомненным плюсом является возможность одновременного получения социального налогового вычета за собственное обучение и обучение ребенка.

Пример: Гражданка Алексеева Г.А. в 2016 году потратила на свое обучение 200 000 рублей. Также она оплатила обучение своей несовершеннолетней дочери Алексеевой Н.Н. сумма оплаты за обучение дочери составила 30 000 рублей. Сумма уплаченного за год НДФЛ 50 000 рублей. Посчитаем размер социального налогового вычета, на который вправе претендовать гражданка Алексеева Г.А.

Сначала определим, какой вычет она сможет получить за свое обучение. Несмотря на то, что за учебу была внесена сумма 200 000 рублей, к возмещению получится принять лишь допустимый лимит в 120 000 рублей. Следовательно, сумма возврата за собственное обучение гражданки Алексеевой Г.А. 15 600 рублей.

За обучение своего ребенка Алексеева Г.А. внесла сумму, меньше чем максимально допустимый размер расходов по вычету на детей, поэтому размер вычета рассчитываем исходя из всей суммы. 30 000*13%=3 900 рублей. Общая сумма социального вычета для гражданки Алексеевой Г.А. равна: 15 600+3 900=19 500 рублей.

В связи с вышеперечисленными ограничениями, можно сказать, что для получения большей суммы налогового вычета лучше оплачивать обучение каждый год по частям, нежели сразу внести всю сумму. Ведь если Вы единовременно внесете 400 000 рублей, то вычет все равно получите только в максимально возможном за один год размере -15 600 рублей.

А если будете вносить каждый год по 100 000 рублей в течении 4 лет, то каждый год сможете возвращать по 13000 рублей (100000 рублей*13%). Соответственно за 4 года сможете вернуть налог в размере 52 000 рублей, что значительно больше суммы возмещения при внесении всей суммы оплаты сразу (15 600).

Социальный вычет на лечениеСледующим видом вычета, который может пригодиться практически каждому человеку, является социальный налоговый вычет на лечение. Этот вычет позволяет возместить расходы на медицинские услуги и медикаменты, потраченные в процессе лечения.

Чтобы получить данный вид вычета, Вы должны иметь официальный заработок и платить подоходный налог. Кроме того, нужно проверить наличие следующих условий:

Важно: социальный налоговый вычет на лечение можно получить не только за свое лечение, но и за медицинские услуги, оказанные детям (только до достижения 18 лет), родителям, а также супругу/супруге.

Одной из самых популярных категорий при возврате за лечение является социальный вычет на лечение зубов. Принцип и условия его получения такие же, как и для любых других видов лечения. Предел расходов, принимаемых к возмещению за стоматологические услуги, такой же, как и для любых других видов медицинских услуг– 120 000 рублей.

Это значит, что размер социального вычета на лечение зубов составляет 15 600 рублей. Однако если лечение будет определено медицинским учреждением как дорогостоящее, то сумма вычета не ограничивается и определяется исходя из фактических расходов.

Единственное ограничение по сумме принимаемых к вычету расходов о дорогостоящему лечению – это величина уплаченного за год НДФЛ. Дело в том, что нельзя получить социальный вычет по расходам на лечение, который по сумме будет превышать подоходный налог, уплаченный налогоплательщиком за год. Возможно также одновременное получение вычета за обычное и дорогостоящее лечение.

Рассмотрим на примере. Гражданин Петров уплатил за 2016 год НДФЛ в размере 68 000 рублей. Он же потратил в этом году на собственное лечение 45 000 рублей. В справке об оплате медицинских услуг стоит код 1, следовательно, лечение относилось к категории недорогостоящего. Помимо этого он оплатил дорогостоящую операцию своей жены в размере 200 000 рублей. Посчитаем размер социального вычета на лечение Петрова.

За собственное лечение он может вернуть сумму: 45 000*13%=5 850 рублей.

По закону гражданин Петров вправе получить вычет за лечение супруги. Так как лечение было дорогостоящим, к возмещению принимается вся сумма расходов без ограничений: 200 000*13%=26 000 рублей. Общая сумма социального вычета за лечение для Петрова составила 26 000+5 850=31 850 рублей.

Для получения социального налогового вычета можно либо обратиться в налоговую инспекцию, либо к своему работодателю. Соответственно, порядок действий и набор документов будут зависеть от того какой именно путь получения вычета Вы выберете.

Если Вы решили получить социальный вычет по НДФЛ в налоговой, Вам нужно подавать документы по окончании года, в котором были произведены расходы. Также можно воспользоваться своим правом на вычет за последние три года, то есть в 2017 году можно получить социальный вычет за 2016, 2015, 2014 годы.

Документы для получения социального налогового вычета через ИФНС будут немного отличаться в каждом конкретном случае, но базовый список необходимых бумаг такой:

Кроме того, в случае если Вы планируете получение социального налогового вычета на лечение, обязательно наличие справки об оплате медицинских услуг. Если же Вы планируете получить налоговое возмещение не за себя, а за кого-то из родных (дети, супруги, родители), то не забудьте приложить к остальным документам копию свидетельства о рождении либо копию свидетельства о браке.

Таким образом, получается, что из всех документов только декларацию на социальный вычет и заявление Вы заполняете самостоятельно, а остальные получаете в различных учреждениях. В частности справка 2-НДФЛ оформляется бухгалтером в той организации, где Вы трудоустроены.

Когда будете заказывать такую справку, не забудьте сообщить бухгалтеру, для какого именно вида социального вычета она Вам нужна: вычета на обычное лечение, на дорогостоящее лечение, на обучение ребенка и т.д. В зависимости от этого в справке проставляется код социального налогового вычета. Например, код 203 указывается при получении социального вычета за обучение ребенка.

После того, как Вы собрали пакет документов, отправляйтесь в ИФНС, сдавайте документы и ждите решения налогового инспектора. Не забудьте указать в заявлении на получение вычета свои банковские реквизиты.

При получении возмещения через налоговую инспекцию, сумма социального налогового вычета будет возвращена сразу целиком. В отличие от этого варианта, при получении вычета через работодателя, деньги будут возвращены частями ежемесячно. Точнее из Вашей заработной платы просто перестанут удерживать подоходный налог, до достижения максимально возможного вычета.

Итак, чтобы получить социальный вычет через работодателя Вам необходимо:

Каждый гражданин, уплачивающий НДФЛ вправе воспользоваться любым удобным для него способом получения социального вычета. Ниже представлены образец заявления для получения уведомления и образец заявления на социальный налоговый вычет при получении через работодателя.

Поделиться: