Категория: Бланки/Образцы

В процессе своего использование, автомобильные аккумуляторы приходят в непригодность, для дальнейшей эксплуатации они становятся опасными, и должны быть заменены.

Запасные части, которые выдают взамен изношенным, учитывают на забалансовом счете предприятия. Специального нормативного акта, который бы учитывал норму эксплуатации аккумулятора не существует. Далее рассмотрим некоторые рекомендации по определению норм эксплуатации запасных частей, и действий бухгалтера при списании изношенных аккумуляторов.

Основные принципы списания аккумуляторов в бюджетном учетеКаждая деталь имеет определенный срок службы, который называется нормативным. Чтобы определить этот срок, необходимо руководствоваться такими документами:

1. ФЗ о безопасности дорожного движения,

2. Нормами эксплуатационных ресурсов и временными нормами эксплуатации,

3. Методическими руководствами по определению стоимости транспорта, учитывая его естественный износ,

4. Правилами, устанавливающими размер расхода и материалов, необходимых для восстановительного ремонта аккумулятора.

Важно отметить, что аккумуляторная батарея каждого транспортного средства характеризуется индивидуальным сроком службы. Например компании предоставляющие услуги хостинга для wordpress или хостинга для bitrix используют аккумуляторные батареи для предотвращение отключения серверов в случае отсутствия напряжения. В результате, списание аккумуляторов в бюджетном учете происходит согласно руководящего документа, изданного Минтрансом «Нормы сроков службы свинцово-кислотных аккумуляторных батарей». Указанные нормы предназначены для автовладельцев транспортных средств и погрузчиков для определения времени списания свинцово-кислотного аккумулятора.

Если у определенной организации не имеется четких рекомендаций в отношении срока службы аккумулятора, то в политике предприятия необходимо прописать такие нормы, либо указать ссылку на определенный документ, который будет применяться в процессе работы.

К примеру, в учетной политике можно прописать, что срок службы аккумуляторов, используемых на транспортных средствах предприятия, определяется по нормам, указанным Федеральным госунитарным предприятием «Государственный институт автомобильного транспорта». Либо срок службы аккумуляторных батарей определяется тем или иным Методическим руководством.

Если предположить, что на авто, которые числятся на балансе одного предприятия, установлены стартерные аккумуляторные батареи свинцово-кислотного типа, то предприятие должно определить нормативный срок их эксплуатации, руководствуясь Нормами, отраженными в учетной политике. Используя нормы, важно устанавливать для каждого аккумулятора срок годности, указав его в видимой части батареи. К примеру, для легковых автомобилей, которые используют для служебных целей, со средним пробегом 112 тысяч километров в год, норма срока службы аккумулятора составляет 2.5 года. Если же годовой пробег авто меньше указанного, то срок службы батареи должен быть скорректирован.

В ПРОДОЛЖЕНИЕ СТАТЬИ:

Новая инструкция по бюджетному учету

Новая инструкция по бюджетному учету

Инструкция по бюджетному учету представляет собой нормативный, правовой акт, который обуславливает четко определенный порядок ведения учета. В данном случае речь идет об учете в.

Налоговый учет в бюджетном учреждении

Налоговый учет в бюджетном учреждении

Налоговому учету в бюджетных организациях соответствует определенная статья Налогового кодекса, но на практике далеко не все учреждения здравоохранения и.

Год рождения: 1984

Страна/Город: Россия / Тула

Образование: Высшее экономическое

и высшее филологическое

ВУЗ: ТулГУ

Место работы: Центр "Фемида"

Должность: Бухгалтер-консультант

Семейное положение: замужем

О себе: Имею опыт работы в государственных и коммерческих структурах. В настоящее время работаю на дому: пишу статьи, консультирую людей по телефону. Работа на дому позволила мне наконец-то заняться написанием своей кандидатской диссертации.

Уважаемая Елена Михайловна!

В ответ на Ваш вопрос от 06.03.2013 г. сообщаем следующее: Аккумуляторы для транспортных средств, по сути, являются запчастями. При этом, замена отработанных аккумуляторов на новые является ремонтом транспортного средства, так как целью ремонта является поддержание имущества в рабочем состоянии. Сроки замены аккумуляторов организация устанавливает самостоятельно, исходя из данных технической документации, а так же фактических условий использования такого имущества. Аккумуляторы, приобретенные отдельно от автомобилей учитывается в составе материалов на счете 10/5 Плана счетов, а стоимость аккумуляторов списывается на расходы в момент их ввода в эксплуатацию (момент установки нового аккумулятора на транспортное средство). При этом отработанные аккумуляторы являются отходами производства и подлежат утилизации. Такое имущество следует утилизировать на специализированных предприятиях по переработке отходов, имеющих соответствующую лицензию. Передача таких отходов в переработку должна найти отражение в журнале учета образования и движения отходов. Данные журнала учета образования и движения отходов должны удостоверяться договорами с профильными фирмами и актами выполненных работ. Фактический объем вывоза отходов подтверждается справкой специализированной организации. При этом документооборот при получении отходов и до момента их сдачи в специализированную организацию законодательно не урегулирован. Организация может воспользоваться правилами, указанными в СанПиН 2.1.7.1322-03 и утвердить внутренними документами порядок временного хранения отработанных аккумуляторов и иных отходов.

Обоснование данной позиции приведено ниже в «Системе Главбух»

1. Рекомендация:Как оформить и отразить в бухучете и при налогообложении замену запчастей в автомобиле

Запчасти для автомобиля учитываются в составе материалов (Инструкция к плану счетов ). Поэтому правила отражения операций, связанных с поступлением запчастей в бухучете, аналогичны общему порядку поступления материалов. Об особенностях отражения операций, связанных с заменой автомобильных шин, см. Как отразить в бухучете и при налогообложении замену шин в автомобиле *.

Поступление, перемещение и выбытие запчастей для автомобиля в бухучете отразите на субсчете 10-5 «Запасные части» к счету 10 «Материалы».*

Обычно замена запчастей в автомобиле происходит при его ремонте (текущем или капитальном).

Порядок списания запчастей в бухучете зависит от того, как будет ремонтироваться автомобиль – собственными силами организации или подрядчиком.

Если организация ремонтирует автомобиль самостоятельно, а ремонтное подразделение находится на ее территории, то при списании запчастей оформите требование-накладную по форме № М-11 *. Если запчасти передаются для ремонта в подразделение, которое находится за пределами территории организации, или подрядчику, то оформите передачу накладной на отпуск материалов на сторону (форма № М-15 ). Такие правила предусмотрены пунктом 100 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н. и указаниями по заполнению форм № М-11 и № М-15. утвержденными постановлением Госкомстата России от 30 октября 1997 г. № 71а .

Ситуация: нужно ли составлять акт по форме № ОС-3 при замене запчастей в автомобиле

Ответ на этот вопрос зависит от того, кто производит замену запчастей. Если работы по замене проводит собственная ремонтная служба организации или подрядчик, то составить акт по форме № ОС-3 нужно.

Если же организация осуществляет замену запчастей собственными силами при отсутствии ремонтной службы, акт можно не составлять. Это объясняется тем, что составление акта по форме № ОС-3 обязательно при приеме-сдаче автомобиля от заказчика к исполнителю (указания по заполнению формы № ОС-3. утвержденные постановлением Госкомстата России от 21 января 2001 г. № 7 ). Если автомобиль ремонтирует сотрудник организации (например, водитель), то приема-передачи основного средства не происходит. При этом замену детали необходимо документально подтвердить (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ). Для этого можно составить акт о замене запчастей в автомобиле. Типовой формы такого документа не предусмотрено, поэтому его можно составить в произвольной форме .

Главбух советует: чтобы упростить документооборот, акты о замене запчастей в автомобиле можно составлять в конце месяца по каждому исполнителю работ.

В бухучете затраты на ремонт автомобиля отразите в том отчетном периоде, к которому они относятся. Они включаются в состав расходов по обычным видам деятельности (п. 27 ПБУ 6/01. подп. 5. 7 ПБУ 10/99). Поэтому списывайте запчасти в момент их отпуска со склада (при составлении документов на отпуск запчастей) (п. 93 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н ).*

Списание запчастей при ремонте автомобиля собственными силами отразите проводкой*:

Дебет 20 (23, 25, 26, 29, 44. ) Кредит 10-5

– списаны запчасти на ремонт автомобиля.

Если ремонт производится подрядным способом, то в договоре может быть сказано, что запчасти для ремонта автомобиля заказчик передает подрядчику (ст. 704 ГК РФ ). В этом случае право собственности на эти материалы к подрядчику не переходит. Поэтому в учете заказчика передачу материалов отразите проводкой:

Дебет 10-7 Кредит 10-5

– переданы подрядчику материалы для ремонта автомобиля.

По окончании работ подрядчик должен сдать заказчику отчет об израсходованных материалах (п. 1 ст. 713 ГК РФ ). На основании полученного отчета материалы нужно списать на счета учета затрат. В зависимости от того, за каким подразделением организации закреплен отремонтированный автомобиль, сделайте проводку:

Дебет 20 (25, 26, 29, 44. ) Кредит 10-7

– списаны запчасти, израсходованные на ремонт автомобиля (на основании отчета подрядчика).

Если запчасти, списанные со склада, были израсходованы не полностью, они должны быть возвращены. Возврат оформите накладной (формы № М-11. № М-15 ). Об этом сказано в пункте 112 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н .

В бухучете возврат неиспользованных запчастей оформите проводкой:

Дебет 10-5 Кредит 20 (23, 25, 26, 29, 44. ), 10-7

– оприходованы на склад неиспользованные запчасти при ремонте автомобиля собственными силами, при ремонте подрядным способом.

Стоимость запчастей, по которой они списываются на затраты, определите одним из способов их оценки, закрепленных в учетной политике организации (ФИФО, по стоимости каждой единицы запасов, по средней себестоимости). Такие правила установлены пунктом 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н. Подробнее об этом см. Как оформить и отразить в бухучете и при налогообложении отпуск материалов в эксплуатацию (производство) .

Иногда после замены старые запчасти остаются пригодными для дальнейшего использования. К бухучету их можно принять на основании требования-накладной по форме № М-11 (п. 57 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 г. № 119н ).

В налоговом учете стоимость запчастей относится к затратам на ремонт и включается в состав прочих расходов (п. 1 ст. 324. п. 1 ст. 260 НК РФ).

При методе начисления стоимость запчастей включите в состав расходов в том отчетном (налоговом) периоде, в котором автомобиль был отремонтирован (п. 5 ст. 272. п. 1 ст. 260 НК РФ). То есть когда был подписан документ, свидетельствующий о фактической замене запчасти (акт по форме № ОС-3. акт о замене запчасти ). Именно в этот момент расходы признаются экономически обоснованными (п. 1 ст. 252 НК РФ ).

При кассовом методе помимо документов, свидетельствующих о замене запчасти, нужно, чтобы израсходованные материалы были оплачены (п. 1 ст. 252. п. 3 ст. 273 НК РФ).

При использовании запчастей для ремонта автомобиля у организации может возникнуть обязанность начислить НДС (подп. 2 п. 1 ст. 146 НК РФ ). Это произойдет, если одновременно выполнены два условия:

Другими словами, НДС придется начислить, если организация передает запчасти для ремонта автомобиля, закрепленного за структурным подразделением, затраты по которому не включаются в расходы по налогу на прибыль. Например, если запчасти передаются в гараж дома отдыха, который числится на балансе организации. Если же запчасти применяются для ремонта автомобилей, используемых в производственной деятельности, НДС начислять не нужно. Подробнее об особенностях начисления НДС в подобных ситуациях см. Как начислить НДС при передаче товаров (работ, услуг) для собственных нужд, расходы на которые не учитываются при расчете налога на прибыль .

Сергей Разгулин. заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России

2. Постановление Главного государственного санитарного врача РФ от 30.04.2003 № 80

«О введении в действие Санитарно-эпидемиологических правил и нормативов СанПиН 2.1.7.1322-03»

III. Временное складирование и транспортировка отходов

3.1. Временное складирование и транспортировка отходов производства и потребления определяются проектом развития промышленного предприятия или самостоятельным проектом обращения с отходами*.

3.2. Временное складирование отходов производства и потребления допускается*:

- на производственной территории основных производителей (изготовителей) отходов;

- на приемных пунктах сбора вторичного сырья;

- на территории и в помещениях специализированных предприятий по переработке и обезвреживанию токсичных отходов;

- на открытых, специально оборудованных для этого площадках.

3.3. Временное хранение отходов на производственной территории предназначается:

- для селективного сбора и накопления отдельных разновидностей отходов;

- для использования отходов в последующем технологическом процессе с целью обезвреживания (нейтрализации), частичной или полной переработки и утилизации на вспомогательных производствах.

3.4. В зависимости от технологической и физико-химической характеристики отходов допускается их временно хранить*:

- в производственных или вспомогательных помещениях;

- в нестационарных складских сооружениях (под надувными, ажурными и навесными конструкциями);

- в резервуарах, накопителях, танках и прочих наземных и заглубленных специально оборудованных емкостях;

- в вагонах, цистернах, вагонетках, на платформах и прочих передвижных средствах;

- на открытых, приспособленных для хранения отходов площадках.

3.5. Хранение сыпучих и летучих отходов в помещениях в открытом виде не допускается.

В закрытых складах, используемых для временного хранения отходов I - II классов опасности, должна быть предусмотрена пространственная изоляция и раздельное хранение веществ в отдельных отсеках (ларях) на поддонах.

3.6. Накопление и временное хранение промотходов на производственной территории осуществляется по цеховому принципу или централизованно.

Условия сбора и накопления определяются классом опасности отходов, способом упаковки и отражаются в Техническом регламенте (проекте, паспорте предприятия, ТУ, инструкции) с учетом агрегатного состояния и надежности тары.

При этом хранение твердых промотходов I класса разрешается исключительно в герметичных оборотных (сменных) емкостях (контейнеры, бочки, цистерны), II - в надежно закрытой таре (полиэтиленовых мешках, пластиковых пакетах); III - в бумажных мешках и ларях*, хлопчатобумажных мешках, текстильных мешках; IV - навалом, насыпью, в виде гряд.

3.7. При временном хранении отходов в нестационарных складах, на открытых площадках без тары (навалом, насыпью) или в негерметичной таре должны соблюдаться следующие условия:

- временные склады и открытые площадки должны располагаться с подветренной стороны по отношению к жилой застройке;

- поверхность хранящихся насыпью отходов или открытых приемников-накопителей должна быть защищена от воздействия атмосферных осадков и ветров (укрытие брезентом, оборудование навесом и т.д.);

- поверхность площадки должна иметь искусственное водонепроницаемое и химически стойкое покрытие (асфальт, керамзитобетон, полимербетон, керамическая плитка и др.);

- по периметру площадки должна быть предусмотрена обваловка и обособленная сеть ливнестоков с автономными очистными сооружениями; допускается ее присоединение к локальным очистным сооружениям в соответствии с техническими условиями;

- поступление загрязненного ливнестока с этой площадки в общегородскую систему дождевой канализации или сброс в ближайшие водоемы без очистки не допускается.

3.8. Хранение мелкодисперсных отходов в открытом виде (навалом) на промплощадках без применения средств пылеподавления не допускается.

3.9. Размещение отходов в природных или искусственных понижениях рельефа (выемки, котлованы, карьеры и др.) допускается только после проведения специальной подготовки ложа на основании предпроектных проработок.

3.10. Малоопасные (IV класса) отходы могут складироваться как на территории основного предприятия, так и за его пределами в виде специально спланированных отвалов и хранилищ.

3.11. При наличии в составе отходов разного класса опасности расчет предельного их количества для единовременного хранения должен определяться наличием и удельным содержанием наиболее опасных веществ (1 - 2 класса).

3.12. Предельное накопление количества отходов на территории предприятия, которое единовременно допускается размещать на его территории, определяется предприятием в каждом конкретном случае на основе баланса материалов, результатов инвентаризации отходов с учетом их макро- и микросостава, физико-химических свойств, в том числе агрегатного состояния, токсичности и уровней миграции компонентов отходов в атмосферный воздух.

3.13. Критерием предельного накопления промышленных отходов на территории промышленной организации служит содержание специфических для данного отхода вредных веществ в воздухе на уровне до 2 м, которое не должно быть выше 30% от ПДК в воздухе рабочей зоны.

Предельное количество отходов при открытом хранении определяется по мере накопления массы отходов в установленном порядке.

3.14. Предельное количество накопления отходов на промышленных территориях не нормируется:

- для твердых отходов, концентрированных жидких и пастообразных отходов I класса опасности, упакованных в полностью герметичную тару в закрытом помещении, исключающем доступ посторонних лиц;

- для твердых сыпучих и комковатых отходов II и III класса, хранящихся в соответствующей надежной металлической, пластиковой, деревянной и бумажной таре.

В указанных случаях предельное временное количество отходов на территории устанавливается с учетом общих требований к безопасности химических веществ: пожаро- и взрывоопасности, образования в условиях открытого или полуоткрытого хранения более опасных вторичных соединений.

3.15. Периодичность вывоза накопленных отходов с территории предприятия регламентируется установленными лимитами накопления промышленных отходов, которые определены в составе проекта развития промышленного предприятия или в самостоятельном проекте обращения с отходами.

3.16. Немедленному вывозу с территории подлежат отходы при нарушении единовременных лимитов накопления или при превышении гигиенических нормативов качества среды обитания человека (атмосферный воздух, почва, грунтовые воды).

3.17. Перемещение отходов на территории промышленного предприятия должно соответствовать санитарно-эпидемиологическим требованиям, предъявляемым к территориям и помещениям промышленных предприятий. При перемещении отходов в закрытых помещениях следует использовать гидро- и пневмосистемы, автокары.

3.18. Для сыпучих отходов предпочтительно использование всех видов трубопроводного транспорта, в первую очередь пневмовакуумного. Для остальных видов отходов могут быть использованы ленточные транспортеры, другие горизонтальные и наклонно-передаточные механизмы, а также внутризаводской автомобильный, узкоколейный и обычный железнодорожный транспорт.

3.19. Транспортировка промышленных отходов вне предприятия осуществляется всеми видами транспорта - трубопроводным, канатным, автомобильным, железнодорожным, водным и воздушным.

Перевозки отходов от основного предприятия к вспомогательным производствам и на полигоны складирования осуществляются специально оборудованным транспортом основного производителя или специализированных транспортных фирм.

Конструкция и условия эксплуатации специализированного транспорта должны исключать возможность аварийных ситуаций, потерь и загрязнения окружающей среды по пути следования и при перевалке отходов с одного вида транспорта на другой. Все виды работ, связанные с загрузкой, транспортировкой и разгрузкой отходов на основном и вспомогательном производствах, должны быть механизированы и по возможности герметизированы.»

03.06.2013г.

С уважением,

Старший эксперт «Системы Главбух» Абрамова Варвара

Ведущий эксперт Горячей линии "Системы Главбух" Родионов Александр

Ответ на Ваш вопрос дан в соответствии с правилами работы «Горячей линии» «Системы Главбух», которые Вы можете найти по адресу:http://1gl.ru/#/hotline/rules/?step=2

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

В процессе эксплуатации автомобильные шины и аккумуляторы приходят в негодность, они становятся опасны для эксплуатации и подлежат замене. Выданные в пользование взамен изношенных новые запасные части учитываются на забалансовом счете 09 «Запасные части к транспортным средствам, выданные взамен изношенных». Нормативного акта, устанавливающего норму эксплуатации шин и аккумуляторов, нет. В статье даны рекомендации по установлению в учетной политике методик определения нормы эксплуатации данных запасных частей, рассмотрены действия бухгалтера при списании непригодных к дальнейшей эксплуатации шин и аккумуляторов со счетов бухгалтерского учета.

Шины, аккумуляторы имеют определенный срок службы – нормативный. Для определения данного срока с учетом ряда особенностей следует руководствоваться:

– Федеральным законом от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»;

– нормами эксплуатационного ресурса автомобильных шин в соответствии с Временными нормами эксплуатационного пробега шин автотранспортных средств (РД 3112199-1085-02), утвержденными Минтрансом РФ 04.04.2002 (далее – Временные нормы);

– Методическим руководством по определению стоимости автотранспортных средств с учетом естественного износа и технического состояния на момент предъявления (утв. Минэкономики РФ 04.06.1998 РД 37.009.015-98) (далее – Методическое руководство РД 37.009.015-98);

– Правилами установления размера расходов на материалы и запасные части при восстановительном ремонте транспортных средств, утвержденными Постановлением Правительства РФ от 24.05.2010 № 361 (далее – Правила № 361).

Норма эксплуатации автомобильных шин

Согласно нормам ст. 19 Федерального закона № 169-ФЗ запрещена эксплуатация транспортных средств при наличии у них технических неисправностей, создающих угрозу безопасности дорожного движения. Перечень неисправностей транспортных средств и условия, при которых запрещается их эксплуатация, определены Постановлением Правительства РФ от 23.10.1993 № 1090. В разделе 5 данного перечня приведен перечень повреждений автомобильныхшин, при которых автомобиль нельзя эксплуатировать. Среди таких повреждений названы:

Таким образом, данные повреждения являются основаниями для выведения шин из эксплуатации, установки вместо них новых и, соответственно, отражения этих операций на счетах бухгалтерского учета.

Степень стирания рисунка протектора зависит в том числе и от пробега шин. Прохождение автомобилем определенного количества километров тоже может быть основанием для прекращения эксплуатации и списания шин со счетов бухгалтерского учета.

До 1 января 2007 года для расчета нормы эксплуатационного пробега шин применялась формула, приведенная во Временных нормах. С этой даты срок действия Временных норм истек (Распоряжение Минтранса РФ от 05.01.2004 № АК-1-р ), в то же время по распоряжению учредителя учреждение вправе использовать их положения. Например, Приказом Судебного департамента при ВС РФ от 30.06.2008 № 104 (в ред. от 14.02.2011) (далее – Приказ СД при ВС РФ № 104) определено, что в целях упорядочения эксплуатации служебного автотранспорта и организации автотранспортного обеспечения деятельности судов общей юрисдикции, Судебного департамента при ВС РФ и управлений (отделов) Судебного департамента в субъектах РФ при эксплуатации автотранспорта следует руководствоваться в том числе и Временными нормами. В случае если в отношении вашего бюджетного учреждения учредителем не принято такого решения, вы вправе в свой учетной политике установить формулу для определения нормы эксплуатационного пробега шин, используемых в учреждении, руководствуясь Временными нормами.

Так, в приложении к учетной политике, основываясь на сведениях, приведенных в табл. 1 – 9Временных норм. можно установитьсреднестатистический пробег шин с учетом поправочных коэффициентов, которые зависят от условий работы. В случае если по автомобилям, эксплуатируемым в учреждении, сведения во Временных нормах отсутствуют, учреждение устанавливает эксплуатационную норму пробега самостоятельно.

На балансе учреждения числится автомобильToyota, за которым закреплено2 комплекта шин – летний и зимний (195/70R14) (учитываются на забалансовом счете 09). Бюджетное учреждение, руководствуясь Временными нормами, установило в своей учетной политике следующее.

Норма эксплуатационного пробега шины (Hi) рассчитывается по следующей формуле:

Износ шин, восстановленных методом наложения нового протектора, определяется описанным выше методом, при этом номинальная высота рисунка обновленного протектора принимается равной 10 мм – для легковых автомобилей, 20 мм – для грузовых автомобилей и автобусов, а средняя стоимость восстановленной шины равна стоимости восстановительного ремонта плюс залоговая стоимость шины, подлежащей восстановлению, что в среднем составляет 0,2% от стоимости новой шины.

Данный метод определения срока эксплуатации шин более точный и объективный, хотя и более трудозатратный. Сложность его применения заключается в измерении высоты рисунка протектора в четырех сечениях величины протектора. При использовании данного метода в учетной политике учреждения может быть установлен размер износа, определенного расчетным путем, при котором шины подлежат списанию. Например, такая величина может быть равна 90 или 100 %.

Уточнив условия примера 1, рассчитаем износ летней резины автомобиля Toyota по второй методике.

Срок эксплуатации шины195/70R14автомобиляToyota составляет 2 года. Имеется повреждение борта при монтаже. Измерение высоты рисунка протектора в четырех сечениях показало, что фактическая высота протектора равна 4,3 мм (4,5 + 4,4 + 4,0 + 4,3) / 4,0).

Повреждение борта при монтаже снижает ресурс шины на 10%. Срок эксплуатации (2 года) шины увеличивает износ еще на 7% (пропорционально сроку эксплуатации от 10%).

Износ шин по высоте рисунка протектора равен 61% ((8,6 - 4,3) / (8,6 - 1,6) х 100%).

Суммарный износ равен 78% (10 + 7 + 61).

Таким образом, по второму варианту расчета возможность списания данных шин возникнет только в том случае, если в учетной политике будет определено, что шины, по которым размер износа составляет 75% и выше, подлежат списанию. В случае если учетной политикой учреждения установлено, например, что «списанию подлежат шины, расчетная величина износа которых составляет 90% и более», шины с расчетной величиной износа 78% остаются в эксплуатации (исключение – механическое повреждение, приведшее в невозможности дальнейшей эксплуатации шин).

Нормативный срок службы автомобильных аккумуляторов

Аккумуляторная батарея имеет определенный срок службы. Универсального нормативного акта, устанавливающего срок службы аккумуляторных батарей, находящихся в используемых учреждениями автомобилях, нет. Приказ СД при ВС РФ № 104, о котором мы упоминали ранее, отсылает управления судебного департамента при установлении нормативного срока эксплуатации аккумулятора к Нормам сроков службы стартерных аккумуляторных батарей автотранспортных средств в соответствии с руководящим документом Минтранса РФ «Нормы сроков службы стартерных свинцово-кислотных аккумуляторных батарей автотранспортных средств и автопогрузчиков» (РД-3112199-1089-02) (далее – Нормы срока службы аккумуляторов).Данные нормы предназначены для использования владельцами автотранспортных средств и автопогрузчиков при определении моментов списания стартерных свинцово-кислотных аккумуляторных батарей.

Если вашим учредителем не дано четких рекомендаций в отношении документа, которым следует руководствоваться при определении эксплуатационного срока аккумуляторной батареи (в том числе не установлен внутренним документом срок работы аккумуляторной батареи [2] ), то в своей учетной политике вы можете прописать эти нормы (либо сослаться на определяющий их документ, который вы будете применять в работе).

Например, в учетной политике может быть прописано: «Срок службы стартерных свинцово-кислотных аккумуляторных батарей автотранспортных средств, находящихся на балансе учреждения, определяется по нормам, разработанным Федеральным государственным унитарным предприятием «Государственный научно-исследовательский институт автомобильного транспорта» (НИИАТ) (РД-3112199-1089-02) (далее – Нормы РД-3112199-1089-02), либо «Срок службы стартерных свинцово-кислотных аккумуляторных батарей автотранспортных средств, находящихся на балансе учреждения, определяется по методике, приведенной в приложении 16 к Методическому руководству РД 37.009.015-98, либо «Срок службы стартерных свинцово-кислотных аккумуляторных батарей автотранспортных средств, находящихся на балансе учреждения, определяется Правилами № 361.

Предположим, на автомобилях, числящихся на балансе вашего учреждения, установлены стартерные свинцово-кислотные аккумуляторные батареи. Учреждением было принято решение определять нормативный срок эксплуатации в соответствии с Нормами РД-3112199-1089-02, и это было отражено в учетной политике. Используя данные, отраженные в таблице 1 Норм РД-3112199-1089-02, следует определить типовой срок службы аккумулятора, исходя из которого устанавливается срок годности эксплуатируемого аккумулятора. Для легкового автомобиля, используемого в служебных целях, с годовым пробегом 112 000 км установлена норма в 2,5 года (сведения приведены в таблице 1). Допустим, что годовой пробег используемых вами автотранспортных средств менее установленного размера (пусть будет 90 000 км), но соответствовует величине среднего годового пробега, при превышении которой рекомендуется корректирование типовых норм пробега. Данная величина приведена в таблице 2 и для легковых автомобилей, используемых в служебных целях, составляет 45 000 км. Поскольку фактический годовой пробег автомобиля превышает 45 000 км, норма эксплуатации аккумулятора может быть скорректирована. В результате корректировки срок эксплуатации аккумуляторной батареи может быть увеличен до четырех лет. В учетной политике может быть сразу установлена скорректированная норма либо могут быть прописаны условия, при которых норма корректируется, и указаны ответственные за это лица.

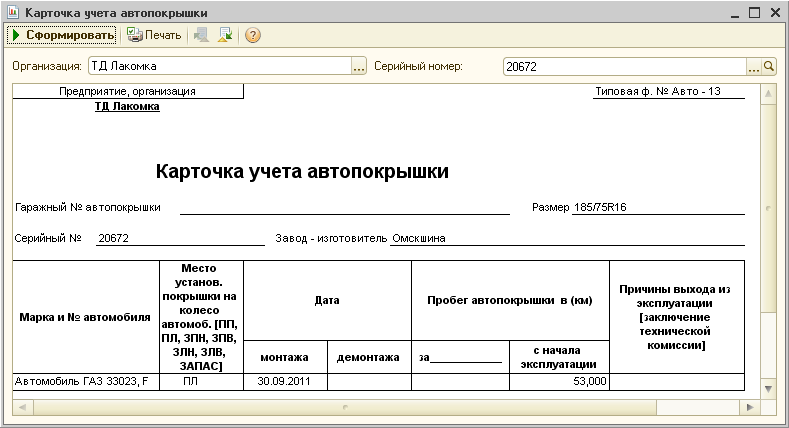

Для подтверждения факта выработки аккумуляторной батареей установленного нормативного срока службы должностным лицам, ответственным за эксплуатацию автотранспортных средств, целесообразно организовать учет наработки и результатов обслуживания аккумуляторной батареи от ее ввода в эксплуатацию до списания. Наработку аккумуляторной батареи учитывают в тех же единицах, что и оборудованные ею автотранспортные средства, то есть в километрах пробега или моточасах работы с этой батареей. При эксплуатации аккумуляторных батарей на разных автотранспортных средствах учету подлежит сумма величин пробега этих автотранспортных средств с данной батареей. Помимо наработки, учету подлежат выполненные работы по техническому обслуживанию (ТО) и результаты зарядки аккумуляторной батареи после выполнения этих работ.

Учет наработки и результатов зарядки при эксплуатации стартерных аккумуляторных батарей может осуществляться по форме, приведенной в приложении 2 к Нормам РД-3112199-1089-02, либо разработанной и утвержденной в учетной политике удобной для учреждения форме учета использования аккумуляторной батареи.

Технология определения неисправностей, при наличии которых допускается списание стартерных свинцово-кислотных аккумуляторных батарей, приведена в приложении 1 к Нормам РД-3112199-1089-02.

Приложение 16 к Методическому руководствуРД 37.009.015-98 предлагает методику определения процента износа аккумуляторной батареи. Методика заключается в следующем.

Износ аккумуляторной батареи (Иакб) определяется как отношение фактического времени эксплуатации предъявленной батареи (Дф) к среднестатистическому сроку службы (Дст) до ее замены (списания), то есть по следующей формуле:

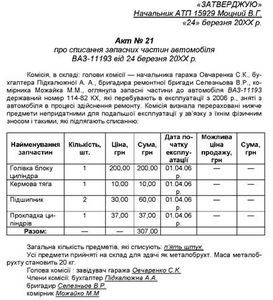

Акт о списании материальных запасов (ф. 0504230), акт сдачи-приемки выполненных работ

В заключение хотелось бы обратить внимание читателей на следующее. Батареи свинцовых аккумуляторов, целые или разломанные (AA170), относятся к отходам, содержащим металлы, и подлежат утилизации (Номенклатура отходов (в соответствии с резолюцией ОЭСР) «ГОСТ Р 53691-2009. Национальный стандарт Российской Федерации. Ресурсосбережение. Обращение с отходами. Паспорт отхода I – IV классов опасности. Основные требования» (утвержден и введен в действие Приказом Ростехрегулирования от 15.12.2009 № 1091-ст ). Согласно ст. 1 Федерального закона от 24.06.1998 № 89-ФЗ «Об отходах производства и потребления» (далее – Закон об отходах производства и потребления) под отходами производства и потребления понимаются остатки сырья, материалов, полуфабрикатов, иных изделий или продуктов, которые образовались в процессе производства или потребления, а также товары (продукция), утратившие свои потребительские свойства. Этим законом установлены требования и обязанности в сфере обращения с отходами производства и потребления, распространяющиеся как на хозяйствующих субъектов . в процессе деятельности которых образуются отходы, так и на лиц, осуществляющих деятельность в области обращения с отходами.

Следовательно, лицо, в результате производственной деятельности которого образуются отходы, обязано соблюдать требования Закона об отходах производства и потребления, а также экологические и санитарно-эпидемиологические требования, предусмотренные действующим законодательством.

Согласно ст. 22 Федерального закона от 30.03.1999 № 52-ФЗ «О санитарно-эпидемиологическом благополучии населения» отходы производства и потребления подлежат сбору, использованию, обезвреживанию, транспортировке, хранению и захоронению, условия и способы которых должны быть безопасными для здоровья населения и среды обитания и которые должны осуществляться в соответствии с санитарными правилами и иными нормативными правовыми актами РФ.

Пунктом 3.7 Санитарно-эпидемиологических правил и нормативов СанПиН 2.1.7.1322-03. введенных в действие с 15.06.2003 Постановлением Главного государственного санитарного врача РФ от 30.04.2003 № 80. установлено, что при временном хранении отходов в нестационарных складах, на открытых площадках без тары (навалом, насыпью) или в негерметичной таре поверхность хранящихся насыпью отходов или открытых приемников-накопителей должна быть защищена от воздействия атмосферных осадков и ветров (укрытие брезентом, оборудование навесом и т. д.), по периметру площадки должны быть предусмотрены обваловка и обособленная сеть ливнестоков с автономными очистными сооружениями.

В силу п. 2 и 3 ст. 14 Закона об отходах производства и потребления хозяйствующие субъекты, в процессе деятельности которых образуются отходы I – IV классов опасности, обязаны подтвердить отнесение этих отходов к конкретному классу опасности в порядке, установленном федеральным органом исполнительной власти, осуществляющим государственное регулирование в области охраны окружающей среды. На отходы I – IV классов опасности составляется паспорт на основании данных о составе и свойствах этих отходов, оценки их опасности (Постановление Президиума ВАС РФ от 12.07.2011 № 709/11 № А32-10488/2010-58/157-58 ).

Статьей 8.2 КОАПРФ установлено, что несоблюдение экологических и санитарно-эпидемиологических требований при сборе, накоплении, использовании, обезвреживании, транспортировании, размещении и ином обращении с отходами производства и потребления или иными опасными веществами влечет наложение административного штрафа на должностных лиц – от 10 000 до 30 000 руб.; на юридических лиц – от 100 000 до 250 000 руб. или административное приостановление деятельности на срок до 90 суток.

Таким образом, во избежание различных неприятных ситуаций рекомендуем сразу же передавать аккумуляторные батареи на утилизацию в специализированную организацию.

[1] Для прицепов устанавливаются нормы остаточной высоты рисунка протектора шин, аналогичные нормам для шин транспортных средств – тягачей.

[2] Например, как это сделано в Приказе ФСИН РФ от 18.04.2005 № 268 «Об утверждении нормативных сроков работы до капитального ремонта и списания автомобильной, дорожно-строительной техники и электротехнических средств, периодичности технического обслуживания автомобильного транспорта федерального бюджетного учреждения «Управление автотранспорта Федеральной службы исполнения наказаний» и порядка хранения и консервации автотранспортной техники, станочного и паркового оборудования».

[3] В настоящее время эксплуатируются три типа аккумуляторной батареи:

1. Моноблок с ячеистыми крышками и перемычками над крышками (старая конструкция).

2. Моноблок с общей крышкой и залитыми мастикой перемычками.

3. Моноблок (пластмассовый корпус) с общей крышкой – необслуживаемая АКБ.

[4] Приказ Минфина РФ от 01.12.2010 № 157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению».

[5] Приказ Минфина РФ от 15.12.2010 № 173н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными академиями наук, государственными (муниципальными) учреждениями, и Методических указаний по их применению».