Категория: Бланки/Образцы

Запись вносится в книгу учета доходов и расходов в размере сумм, не превышающих норматив. Основание: пункт 2 статьи 346.17 Налогового кодекса РФ, письмо уфнс России по г. Москве от г. 13. 13. Запись в книге учета доходов и расходов о признании сырья и материалов в составе затрат осуществляется на основании платежного поручения (или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением). Основание: подпункт 1 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от г. Учет затрат 14. Сумма расходов (за исключением расходов на ГСМ учитываемых при расчете единого налога в пределах нормативов, рассчитывается ежеквартально нарастающим итогом исходя. Бесплатный онлайн сервис для подготовки учетной приказа об учетной политике на 2010 год усн доходы минус расходы политики 2016. Для начала работы выберите соответствующий пункт в.

Запись вносится в книгу учета доходов и расходов в размере сумм, не превышающих норматив. Основание: пункт 2 статьи 346.17 Налогового кодекса РФ, письмо уфнс России по г. Москве от г. 13. 13. Запись в книге учета доходов и расходов о признании сырья и материалов в составе затрат осуществляется на основании платежного поручения (или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением). Основание: подпункт 1 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от г. Учет затрат 14. Сумма расходов (за исключением расходов на ГСМ учитываемых при расчете единого налога в пределах нормативов, рассчитывается ежеквартально нарастающим итогом исходя. Бесплатный онлайн сервис для подготовки учетной приказа об учетной политике на 2010 год усн доходы минус расходы политики 2016. Для начала работы выберите соответствующий пункт в.

Ваша версия браузера не поддерживает современные технологии, поэтому некоторые страницы могут отображаться некорректно. Предлагаем Вам скачать самые современные браузеры. Они бесплатны, легко устанавливаются и просты в использовании. Нет, спасибо!

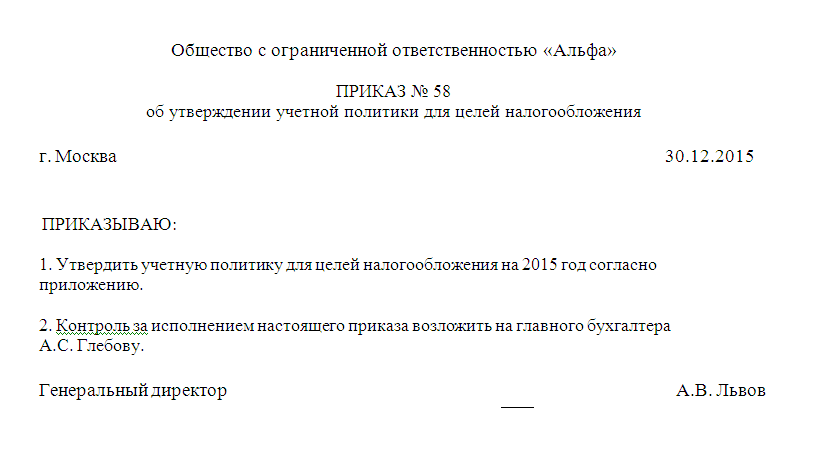

Эти и многие другие изменения налогового и бухгалтерского законодательства включены в учетную политику социального Бухсофт на 2015, форма которой позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации! Создай свой уникальный образец учетной политики! Лента новостей с картинками. При этом убыток не переносится на ту часть прибыли текущего года, при которой сумма единого налога не превышает сумму минимального налога. Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от г. ШС-. 16. Организация включает в расходы разницу между суммой уплаченного минимального налога и суммой налога, рассчитанного в общем порядке. В том числе увеличивает сумму убытков, переносимых на будущее. Основание: абзац 4 пункта 6 статьи 346.18 Налогового кодекса РФ. Главный бухгалтер А.С. Глебова Сейчас на нашем сайте работает составитель учетной политики на 2015 год для УСН. К концу года мы обновим сервис. Он поможет составить учетную. 21. Доходы и расходы от акта переоценки имущества в виде валютных ценностей и требований (обязательств стоимость которых выражена в иностранной валюте, не учитываются. Основание: пункт 5 статьи 346.17 Налогового кодекса РФ. Учет убытков 22. Организация уменьшает налогооблагаемую базу за текущий год на всю сумму убытка за предшествующие 10 налоговых периодов. При этом убыток не переносится на ту часть прибыли текущего года, при которой сумма единого налога не превышает сумму минимального налога. Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от г. ШС-. 23. Организация включает в расходы разницу между суммой уплаченного минимального налога и суммой налога, рассчитанного в общем порядке. Учетная политика приказа об учетной политике на 2010 год усн доходы минус расходы УСН малое предприятие.

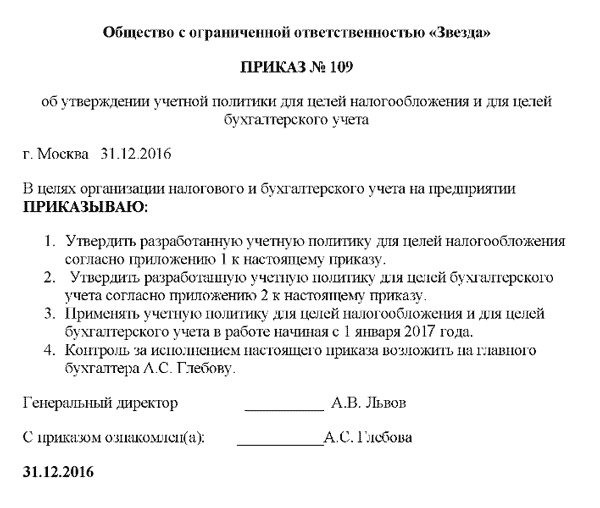

Учетная политика свод правил, которые компания и предприниматель должны выбрать из возможных вариантов для того, чтобы вести бухгалтерский или налоговый учет. Налоговую политику должны иметь как компании, так и предприниматели. А бухгалтерскую только организации, так как предприниматели от бухучета освобождены. 50 образцов учетной политики на 2016 год смотрите на нашем сайте. Также подписчики журнала «Упрощенка» могут сделать учетную политику за 1 минуту с помощью нашего сервиса «Учетная политика». На утверждение бухгалтерской учетной политики законодательство отводит 90 дней с момента госрегистрации (абз. 2 п. 9 ПБУ 1/2008). Обратите внимание: даже если вы работаете уже давно и у вас утверждена учетная политика, вы ежегодно можете.

Учетная политика на УСН Доходы минус расходы - для ИП, ООО, образец на 2016 год.

Среди субъектов предпринимательской деятельности, ведущих бизнес на территории Российской Федерации, в последние годы стал пользоваться большой популярностью упрощенный налоговый режим. Его могут использовать не только индивидуальные предприниматели, но и юридические лица, которые желают упростить документооборот и оптимизировать свои налоги. Несмотря на видимую простоту этой системы налогообложения, УСН имеет ряд особенностей, о которых необходимо знать каждому предпринимателю и руководителю коммерческой организации.

Каждый субъект предпринимательской деятельности, который проходит государственную регистрацию, может самостоятельно выбрать упрощенный налоговый режим, иначе его по умолчанию переведут на общую систему налогообложения. Действующие индивидуальные предприниматели и коммерческие организации могут перейти на УСН в следующих случаях (статья 346.12 Налогового Кодекса РФ):

Совет: при исчислении совокупного годового дохода необходимо использовать дефлятор. В 2016 году величина этого коэффициента составляет 1,329. Если выручка субъекта предпринимательской деятельности в 2016 году составит 59 800 000 рублей, то после применения дефлятора сумма увеличится до 79 474,20 рублей. По итогу проведенного расчета субъектом предпринимательской деятельности не сможет пользоваться упрощенной системы налогообложения.

Кто не имеет права использовать упрощенный налоговый режим?Не имеют право использовать упрощенный налоговый режим следующие категории субъектов предпринимательской деятельности:

Если вновь созданный субъект предпринимательской деятельности решил работать на упрощенной системе налогообложения, то он при оформлении документов должен выбрать режим УСН (на это дается 30 дней, иначе в автоматическом режиме будет применяться ОСН). Работающие фирмы, которые по всем критериям имеют право использовать упрощенку, должны подать в контролирующий орган по месту регистрации заявление. Чтобы перейти на УСН в 2016 году, нужно было подать заявку до 31 декабря 2015 года (в 2017 году – до 31 декабря 2016 года и т. д.). Если после перехода на упрощенку совокупный доход субъекта предпринимательской деятельности превысит установленный лимит, то он потеряет право применять УСН, и с момента, с которого пошло превышение, будет применяться общая система налогообложения.

О каких особенностях УСН нужно знать ИП и ООО?Каждый субъект предпринимательской деятельности, принявший решение о переходе на УСН, должен запомнить несколько моментов, которые помогут определить, что лучше открывать — ИП или ООО :

Субъектам предпринимательской деятельности необходимо на примерах разобрать, какая для них больше подойдет ставка налога при переходе на УСН:

Пример №1. Расчет налоговых обязательств для фирмы, перешедшей на УСН с объектом налогообложения «Доходы — расходы»:

Пример №2. Расчет налоговых обязательств для фирмы, перешедшей на УСН с объектом налогообложения «Доходы»:

Из приведенных выше примеров можно сделать вывод, что для субъектов предпринимательской деятельности выгоднее всего будет использовать упрощенный налоговый режим с объектом «Доходы — расходы».

Могут ли ООО и ИП совмещать УСН с другими налоговыми режимами?Федеральное законодательство, действующее на территории России, позволяет субъектам предпринимательской деятельности совмещать УСН с другими налоговыми режимами (не все подходят виды налогообложения для ООО ):

Тип совмещаемых между собой налоговых режимов

Совет: упрощенный налоговый режим был создан специально для индивидуальных предпринимателей и юридических лиц, стремящихся оптимизировать налоги и обязательные платежи. Многие субъекты предпринимательской деятельности отдают свое предпочтение упрощенной системе налогообложения из-за того, что она позволяет существенно упростить документооборот и минимизировать количество отчетов. Планируя использовать УСН с другими налоговыми режимами, Общества с Ограниченной Ответственности и индивидуальные предприниматели должны руководствоваться регламентом статей 346 и 18 Налогового Кодекса России.

Преимущества перехода на УСНОбщества с Ограниченной Ответственностью и индивидуальные предприниматели в последние годы стали более активно использовать упрощенный налоговый режим, так как на практике смогли оценить его преимущества. К достоинствам УСН можно причислить следующие:

Совет: в 2016 году субъекты предпринимательской деятельности, использующие упрощенную систему налогообложения, имеют право из начисленного налога вычислять как страховые взносы, так и торговый сбор (который перечислен в бюджет).

Планируя оптимизировать налоги путем перехода на упрощенный налоговый режим, субъекты предпринимательской деятельности должны помнить, что они не будут освобождаться от обязанности уплачивать налог на имущество. Это изменение вступило в силу еще в 2015 году. Теперь все коммерческие организации и ИП должны исчислять налог на имущество, исходя из кадастровой стоимости объектов, числящихся на балансе (используемых в хозяйственной деятельности).

С 2015 года было принято множество региональных законов, которые позволяют субъектам предпринимательской деятельности самостоятельно выбирать базу для налогообложения либо задействовать льготные ставки. Благодаря таким инновациям в 2016 году бюджет государства пополнится за счет увеличенного количества налогоплательщиков.

Совет: если еще несколько лет назад льготная ставка на региональном уровне устанавливалась только для тех субъектов предпринимательской деятельности, которые работали на УСН с объектом «Доходы — расходы» (от 5 до 15%), то начиная с 2016 года, она может применяться и теми фирмами, которые платят налог по ставке 6% с объектом «Доходы». Региональные власти теперь наделены большими полномочиями и могут на свое усмотрение снижать ставку с 6% до 1% (в обязательном порядке учитывается категория налогоплательщиков).

В Севастополе и в Республике Крым в 2016 году субъектами предпринимательской деятельности, исчисляющими налог с объекта «Доходы — расходы», может применяться нулевая ставка, которая в период с 2017 по 2021 года автоматически увеличится до 3%. Нулевую ставку могут применять и те индивидуальные предприниматели, которые только что прошли государственную регистрацию и планируют работать в следующих отраслях народного хозяйства:

Для такой категории ИП Правительством Российской Федерации предусматриваются налоговые каникулы.

Какие недостатки есть у упрощенного налогового режима?Несмотря на большое количество преимуществ, из-за которых субъекты предпринимательской деятельности стали массово переходить на УСН, у этой системы налогообложения есть и ряд недостатков. В данном случае речь идет об отсутствии возможности работать с налогом на добавочную стоимость. Именно этот фактор и вынуждает многих индивидуальных предпринимателей и Общества с Ограниченной Ответственностью отказываться от упрощенного налогового режима, благодаря чему им удается сохранить деловые отношения со своими крупными деловыми партнерами.

Но и здесь Правительство РФ пошло на уступки субъектам предпринимательской деятельности, работающим на УСН, и позволило при необходимости выделять в счетах-фактурах налог на добавочную стоимость. Таким образом, их контрагенты получают законное право применять вычеты по НДС, которые снижают их налоговые обязательства перед бюджетом. ИП и ООО после выделения в счетах-фактурах будут вынуждены уплатить эти суммы налога, но в то же время они не имеют права учитывать его ни в расходах, ни в доходах (это новшество вступило в силу в 2016 году).

Какие расходы не могут быть задействованы при исчислении УСН?Чтобы рассчитать базу налогообложения, упрощенцы, использующие ставку 5-15% с объектом «Доход — расход», должны суммировать годовые доходы и отнять от этой суммы совокупные расходы. Федеральное законодательство, действующее на территории России, позволяет учитывать для определения базы налогообложения далеко не все издержки отчетного периода. Не относятся к составу расходов:

Субъекты предпринимательской деятельности, которые применяют УСН по ставке 6%, могут вычитать из начисленной суммы налоговых обязательств отчетного периода страховые взносы. При этом стоит отметить, что Федеральное законодательство позволяет ИП вычитывать такие взносы как за себя, так и за наемных работников (если индивидуальный предприниматель является работодателем, то сумма вычтенных страховых взносов не должна превышать 50% этих начислений).

Сроки уплаты налоговых обязательств по УСНСроки уплаты налоговых обязательств по УСН и предоставления в контролирующие органы обязательной отчетности никоим образом не зависят ни от применяемой ставки, ни от объекта. Федеральным законодательством, действующим на территории России, установлены следующие сроки:

Каждый субъект предпринимательской деятельности может самостоятельно исчислять свои налоговые обязательства перед бюджетом. Для этого нужно задействовать простую формулу:

Если субъект предпринимательской деятельности в течение года делал авансовые платежи по налогу УСН, то перед проведением финального расчета с бюджетом он должен выполнить корректировку. От суммы начисленных налоговых обязательств (по результату отчетного периода) необходимо отминусовать все суммы авансовых платежей. Если получится плюсовой результат, то его необходимо доперечислить в бюджет в установленные законом сроки.

ООО на УСН «Доходы минус расходы» — как вести учет?Общества с Ограниченной Ответственностью, которые перешли на упрощенный налоговый режим, должны вести учетный регистр — Книги учета доходов и расходов. Им необходимо составлять следующие виды отчетов:

Что касается вопроса организации и ведения бухгалтерского учета в Обществах с Ограниченной ответственностью, то необходимо выделить несколько моментов:

Ответственность за достоверность поданной бухгалтерской и налоговой отчетности ложится на руководителя Общества с Ограниченной Ответственностью. Он также отвечает за организацию и ведение бухгалтерского учета на предприятии.

Правила ведения Книги расходов и доходов при упрощенном налоговом режимеВсе Общества с Ограниченной Ответственностью, которые применяют упрощенную систему налогообложения по ставке 5-15% с объектом «Доход-расход», должны в соответствии с требованием Федерального законодательства регистрировать все полученные доходы и понесенные издержки. Все данные фиксируются (в хронологическом порядке) в соответствующем учетном регистре – Книге учета доходов и расходов.

Если субъект предпринимательской деятельности использует упрощенный налоговый режим «Доход — расход», то ему необходимо придерживаться следующего порядка заполнения Книги:

После того, как все листы Книги были заполнены, субъект предпринимательской деятельности должен прошить этот учетный регистр и пронумеровать каждую страницу. На последнем листе в отведенном месте ставится мокрая печать организации и подпись руководителя. Если ООО выдаст доверенность на заключение договоров от имени юридического лица. то его уполномоченный представитель может ставить свою подпись в первичных документах, на отчетах и в учетных регистрах.

Общества с Ограниченной Ответственностью, которые перешли на упрощенный налоговый режим, должны пересмотреть свою учетную политику и внести в нее соответствующие изменения. Такие организации могут самостоятельно для себя сформировать план счетов, сократив существующий стандарт до минимума.

ИП — «Доходы минус расходы», как вести учет?Индивидуальные предприниматели, которые переходят на упрощенный налоговый режим, получают возможность минимизировать документооборот и заполнять регистры бухгалтерского учета по упрощенной схеме. Стоит отметить, что в отличие от Обществ с Ограниченной Ответственностью, ИП Федеральный закон не обязывает использовать при осуществлении хозяйственной деятельности счета и составлять с их помощи бухгалтерские проводки. Такой категории упрощенцев необходимо вести Книгу учета доходов и расходов. Благодаря внесенным в Федеральное законодательство изменениям, этот учетный регистр можно заполнять как механическим способом, так и посредством компьютера.

Индивидуальным предпринимателям, работающим на упрощенной системе налогообложения по ставке 5-15% с объектом «Доходы — расходы», нужно учесть один очень важный нюанс. В данном случае речь идет о ведении учета доходов и расходов без сотрудников. Если субъект предпринимательской деятельности не будет использовать труд наемных работников, то он не сможет законным образом снизить размер налоговых обязательств (из них разрешено вычитать сумму уплаченных страховых сборов).

Книга учета доходов и расходов индивидуального предпринимателя на УСН ничем не отличается от учетного регистра, применяемого Обществами с Ограниченной Ответственностью. Если субъект предпринимательской деятельности решил вести КУДиР (электронную Книгу доходов и расходов), то по окончании отчетного года он должен ее распечатать на бумажном носителе (в том числе и пустые разделы). После этого все листы прошиваются, нумеруются и заверяются печатью и подписью индивидуального предпринимателя (место прошивки необходимо проклеить).

Начиная с 2013 года, субъекты предпринимательской деятельности не должны заверять КУДиР в контролирующих органах. Для каждого отчетного года индивидуальный предприниматель должен заводить новую Книгу. В том случае, если в отчетном периоде субъект предпринимательской деятельности не вел хозяйственную деятельность, то Книга учета доходов и расходов должна заводиться, и в ней должны присутствовать нулевые показатели. Все вносимые в данный учетный регистр данные должны подтверждаться документально: счетами, накладными, актами и т. д.

Пожалуйста, поделитесь статьей в соцсетях:

Прежде чем переходить на упрощенный налоговый режим, каждый субъект предпринимательской деятельности должен тщательно взвесить все за и против. Важно учесть все особенности этой системы налогообложения, узнать о существующих «подводных камнях», провести небольшие расчеты, чтобы на примере посмотреть, насколько получится оптимизировать налоги. После принятия взвешенного решения следует правильно провести процедуру перехода на УСН, чтобы у контролирующих органов не возникло повода отменить действие упрощенного режима. В процессе работы на упрощенке субъекты предпринимательской деятельности должны очень внимательно исчислять налоговые обязательства. Особенно следует быть внимательными к расходам, так как представители налоговой службы могут при проверке исключить их из расчета (если не будет подтверждающих документов или они не могут быть включены в категорию издержек) и доначислить налог.