Категория: Бланки/Образцы

При регистрации ООО до 1 сентября 2016 года, открытие расчетного счета в Альфа-Банке, Райффайзенбанке, а также в Ханты-мансийском банке Открытие -700 рублей!

Срочная выписка из ЕГРЮЛ за 1100 рублей!

При заключении договора на бухгалтерское обслуживание на 1 год, подключение к электронной отчетности в подарок!

Процедура снятия ИП с учета

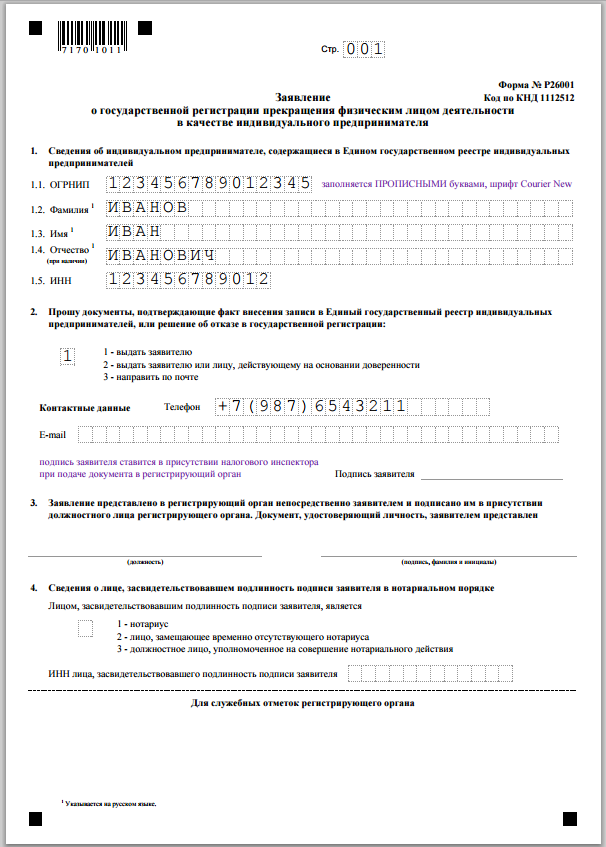

Если вы приняли решение закрыть ИП. то от вас потребуется выполнить ряд действий: заполнить заявление установленной формы, заплатить госпошлину, отнести документы в налоговую инспекцию, а затем выплатить имеющуюся задолженность по социальным и налоговым отчислениям.

Стоимость, сроки и необходимый пакет документов

Сроки 6 рабочих дней

Стоимость 2 500 рублей

Необходимый пакет документов для снятия ИП с учета и очередность их сбораСобирая необходимый пакет документов, надо учитывать следующее обстоятельство: пенсионных фонд, выдают справку об отсутствии задолженности только после предъявления заявления, заверенного нотариально о прекращении деятельности ИП. Так же может потребоваться и квитанция о выплате всех взносов. Иногда она предоставляется, для ускорения процедуры проверки наличия задолженности.

Отметим, что получение справки в пенсионном фонде может занять от 3-х часов до 3-х дней. Что, прежде всего, зависит от графика работы отделения, которое ведет ваше дело и работоспособности служащих.

Подробная инструкция снятия ИП с учетаСледует отметить, что даже после прекращения предпринимательской деятельности, физлицо несет ответственность за свои действия в качестве ИП за все то время, которое он являлся индивидуальным предпринимателем. Поэтому всю отчетность необходимо подготовить заранее, а также выплатить все налоги за период деятельности, в том числе и задолженность, если таковая имеется, чтобы избежать проблем в будущем.

При этом налоги на прибыль могут быть выплачены, уже после закрытия ИП, а вот пенсионные отчисления должны быть уплачены еще до обращения с заявлением о снятии ИП с учета. Чтобы избежать каких-либо недоразумений или отказа в закрытии ИП, надо предварительно посетить инспектора в пенсионном фонде, который ведет ваше дело.

Справка о погашенных задолженностях в пенсионном фонде – обязательный документ при подаче заявления о прекращении предпринимательской деятельности.

Какие документы должны остаться у вас на руках после закрытия ИППосле внесения в государственный реестр записи о прекращении предпринимательской деятельности, как правило, на руки, выдается свидетельство о снятии с регистрационного учета в качестве ИП и свидетельство о снятии с учета в пенсионном фонде. Но, все документы, полученные во время открытия ИП, останутся у вас на руках.

В каких случаях и для чего они могут понадобиться?

К примеру, после закрытия ИП. при обращении в госорганы, рекомендуется брать с собой оригинал и ксерокопию свидетельства о закрытии ИП. Ведь данные о прекращении предпринимательской деятельности в госучреждение могут поступить с некоторой задержкой, начисление же, например, пособий ИП отличается от физлиц. Следует еще уточнить, что некоторые пособия не могут предоставляться индивидуальным предпринимателям, поэтому без соответствующих документов в их получении вам будет отказано.

Надеемся, подробная пошаговая инструкция окажет вам помощь в закрытии ИП.

Бесплатная консультация!Запишитесь на консультацию и мы сможем оказать Вам помощь.

Как происходит снятие ИП с УСН? Такой вопрос интересует бизнесменов. Предпринимателем быть хорошо — собственное дело греет душу и карман, но при этом очень сложно: нужно победить конкурентов, суметь вывести бизнес на достойный уровень, не обидеть собственный коллектив и не забыть заплатить вовремя налоги.

Индивидуальные предприниматели чаще всего выбирают для себя налог по УСН. Его нужно вносить авансом каждый квартал, до 25 числа того месяца, который последует за отчетным сроком. Когда календарный срок истек, задолженности на налог по УСН быть не должно.

Эту упрощенную форму налога применяет большинство ИП, но бывает, что при ведении бизнеса от нее приходится отказываться в силу различных причин. Может, изменились обстоятельства настолько, что стало весьма невыгодно применять эту форму налогообложения или приходится закрывать свой бизнес, погашать все долги и уведомлять организации, куда поступали отчисления, о ликвидации своего предприятия.

Как происходит снятие с учета УСН ИП? Начинается снятие ИП с УСН с того, что требуется посетить налоговую инспекцию со специальным уведомлением. Это такой особенный бланк-форма, имеющий номер 26.2-3. Затем надо написать заявление о снятии с УСН ИП. Если бизнес был в торговой сфере, нужно будет снять с учета и кассовый аппарат, он также числится в налоговой инспекции, чтобы им можно было пользоваться на законных основаниях, входит в Госреестр как ККМ, так и ККТ, но это только в том случае, если предприятие закрывается полностью.

Как происходит снятие с учета УСН ИП? Начинается снятие ИП с УСН с того, что требуется посетить налоговую инспекцию со специальным уведомлением. Это такой особенный бланк-форма, имеющий номер 26.2-3. Затем надо написать заявление о снятии с УСН ИП. Если бизнес был в торговой сфере, нужно будет снять с учета и кассовый аппарат, он также числится в налоговой инспекции, чтобы им можно было пользоваться на законных основаниях, входит в Госреестр как ККМ, так и ККТ, но это только в том случае, если предприятие закрывается полностью.

Но теперь ввели более упрощенную систему для ведения документации, отчетности и всех денежных операций, которые происходят в фирме. Могут не иметь кассовых аппаратов предприниматели, специализирующиеся, например, на оказании различных услуг, и с получателями рассчитываться определенными бланками — строгой отчетности. Когда предприниматель выбрал ЕНВД, наличие кассового аппарата не требуется.

После того как бланк заполнен, его необходимо сдать в налоговую инстанцию, где предприятие состоит на учете. И если инспектор окажется не такой суровый и излишне требовательный, эта процедура не займет много времени и пройдет без лишних переживаний и недоразумений.

Если у индивидуального предпринимателя нет штата сотрудников, закрыть собственное дело намного проще. Необходимо написать заявление по предъявляемой форме, внести деньги, чтобы заплатить госпошлину, в налоговую сдать заявление и квитанцию, подтверждающую оплату. Если остаются какие-нибудь долги, их можно вернуть и после снятия с учета, так же дело обстоит и с декларацией.

Если у предпринимателя коллектив работал на производстве, он обязан перед заполнением документов о ликвидации собственного дела рассчитать и уволить всех сотрудников до единого. Причем рассчитаться со всеми полностью, не оставляя обещания вернуть деньги «потом». Отчет о погашении долга коллективу должен быть сдан в Пенсионный фонд.

Если у предпринимателя коллектив работал на производстве, он обязан перед заполнением документов о ликвидации собственного дела рассчитать и уволить всех сотрудников до единого. Причем рассчитаться со всеми полностью, не оставляя обещания вернуть деньги «потом». Отчет о погашении долга коллективу должен быть сдан в Пенсионный фонд.

Иногда возникают сложности в налоговой организации, когда там начинают требовать погашения долгов и других условий, которые по закону можно сдать уже после закрытия ИП.

Приходится доказывать свою правоту, требуя, чтобы документы были приняты, изучив законы и постановления правительства по этому вопросу.

Не нужно приносить в инспекцию справки о том, что задолженности, которые были перед различными фондами, погашены. Эти службы запрос обязаны сделать сами.

Если составить особое напоминание, то примерно так выглядит снятие с учета ИП УСН, когда предприятие закрывается совсем:

Но вдруг остаются какие-либо долги, нередко в налоговой разгораются споры, так как инспектор отказывается принимать документы, приходится доказывать, что долги никто не отменяет, от них индивидуальные предприниматели, как бы ни хотели, отказаться не смогут — их все равно придется оплачивать. Это касается и платежей, и еще неоплаченных взносов.

В данном случае закон на стороне бизнесмена, и если дело доходит до суда, налоговая инспекция может проиграть. Но нельзя откладывать погашения долгов на годы, потому что штрафы, пеня и другие неприятные события могут в любое мгновение напомнить, что закон суров. Можно опять же через суд добиться отмены, но чаще всего снижения назначенной суммы.

Могут бизнесмену отказать, даже если он имеет заявление о снятии ИП с УСН, не удовлетворив его просьбу, когда в Пенсионном фонде отсутствует отчет по сотрудникам и нет четкого, закрепленного документально подтверждения, что со всеми работниками был произведен расчет.

Вернуться к оглавлению

Как перейти на другую форму налогаОпытные предприниматели не всегда рискуют менять форму налогообложения. Они знают, что всегда может произойти какая-то выгодная сделка, которая подпадает совершенно под другой вид налога. Например, без присутствия УСН, если требуется безналичная система расчета, выходит, что требуется платить налог ОСНО и по нему же и давать отчет. И чтобы не было обидно, лучше все же оставить упрощенный налог, а раз в год проводить его в качестве нулевой декларации. Правда, придется вносить взнос за собственную персону в Пенсионный фонд и ФФОМС. Есть разрешения для некоторых категорий нулевую отчетность не сдавать, но этот круг предпринимателей весьма ограничен.

Все ещё остались вопросы?Позвоните по номеру 8 (800) 333-45-16 (доб. 147) и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Если организация желает применять в отношении некоторых видов деятельности налоговый режим ЕНВД. то необходимо встать на учет в налоговом органе в качестве плательщика единого налога на вмененный доход.

Постановка на учет в качестве плательщика ЕНВДОсобенность — несмотря на то, что организация или ИП могут уже стоять на учете в ФНС, при применении ЕНВД необходимо встать на учет в качестве плательщика именно этого вида налога.

Вставать на учет в качестве плательщика ЕНВД нужно в отделение ФНС по месту осуществления предпринимательской деятельности.

Из этого правила есть несколько исключений, для которых постановку на учет необходимо выполнять по месту нахождения организации или по месту жительства индивидуального предпринимателя.

Исключение делается для следующих видов деятельности:

Постановка на учет в налоговый орган в качестве плательщика ЕНВД осуществляется на основании подачи заявления по установленной форме, в котором прописываются все виды деятельности, в отношении которых будет применять данный спецрежим.

Часто возникает ситуация, что организация решает применять единый налог на вмененный доход в отношении нескольких видов деятельности, которые осуществляются в разных территориальных округах, районах. При этом в каждом округе, районе может действовать свое отделение ФНС. В этом случае вставать на учет нужно в отделение, которое расположено по месту осуществления того вида деятельности, которое указано в заявлении первым.

Заявление о постановке на учетСуществуют типовые формы заявлений о постановке на учет в качестве налогоплательщиков единого налога на вмененный доход: форма ЕНВД-1 и ЕНВД-2 .

Форма заявления ЕНВД-1 используется для заполнения организациями (юридическими лицами).

Форма ЕНВД-2 заполняется ИП.

Подать заявление необходимо в течение пяти рабочих дней с момента, когда начал применять налоговый режим ЕНВД. В бланке заявления о постановке на учет прописывает дата начала применения ЕНВД, с этой даты и будет поставлен на учет организация или ИП в качестве налогоплательщика по единому налогу на вмененный доход.

Снятие с учета в качестве плательщика ЕНВДОрганизация или ИП должны осуществить снятие с учета в ФНС в случае, если перестали заниматься видом деятельности, в отношении которого применялся ЕНВД, либо организация или ИП решили перейти на другой налоговый режим.

В этом случае необходимо заполнить заявление о снятии с учета по установленной форме: ЕНВД-3 или ЕНВД4 .

Первая форма заполняется организациями, вторая – индивидуальными предпринимателями.

Предоставить заявления в ФНС нужно в течение пяти рабочих дней с момента прекращение деятельности, в отношении которого применялся ЕНВД. При этом в заявлении указывается дата прекращения деятельности, это же датой и будет снят с учета налогоплательщик.

Если снятие с учета связано с переходом на другой налоговый режим, то в заявлении прописывается дата перехода. В течение пяти рабочих дней с этой даты нужно подать заявление. Налогоплательщик снимается с учета в день, указанный в заявлении.

Также причиной, по которой организация перестает быть плательщиком ЕНВД, может являться то, что организация или ИП перестают соответствовать условиям, для которых возможно применение данного спецрежима. В этом случае в течение пяти рабочих дней с последнего дня месяца, в котором допущено нарушение соответствия условиям, необходимо заполнить и подать заявление по установленной форме (ЕНВД-3 или ЕНВД-4 ). При этом организация или ИП будут сняты с учета с начала налогового периода, в котором они перестают применять режим ЕНВД и переходят на ОСН.

Получив заявление от налогоплательщика, ФНС в течение 5 дней должна направить уведомление о снятии с учета.

Если сроки подачи заявления пропущены

Важно помнить, что если организация (ИП) перестала заниматься видом деятельности, в отношении которого применяется режим, основанный на едином налоге на вмененный доход, и не подала заявление в установленный срок, то необходимо будет заполнять и подавать декларацию, уплачивать налог. (уплата и отчетность ЕНВД )

Такая ситуация случается довольно часто, налогоплательщики просто забывают о том, что налоговый орган нужно уведомлять о прекращении деятельности, не придают значения этому факту.

Если сроки подачи заявления о снятии с учета пропущены, то нужно все равно заполнить установленную форму и подать ее в ФНС позже.

Налоговый орган, получив заявление, снимет с учета налогоплательщика в последний день месяца, в котором подано заявление. Уведомление о снятии с учета налоговая также направит не ранее последнего дня месяца.

Если через какое-то время организация (ИП) вновь решит возобновит деятельность, попадающую под ЕНВД, то необходимо будет заново вставать на учет в ФНС, заполнять и подавать заявление по установленной форме. Как посчитать единый налог на вмененный доход?

Оцените качество статьи. Нам важно ваше мнение:

На сегодняшний день достаточно распространенным явлением является событие, когда индивидуальный предприниматель решает прекратить ведение своего бизнеса. Понятие снятия с учета подразумевает под собой утрату статуса ИП. В российском законодательстве процедура закрытия данной формы предпринимательства прописана достаточно тщательно. Но, несмотря на это, снятие с учета ИП в налоговой инспекции часто вызывает у бизнесменов много вопросов. Как осуществить данную процедуру без посторонней помощи, рассмотрим ниже.

Алгоритм процедуры снятия с учета ИП в налоговой инспекцииПервым шагом при инициализации процедуры закрытия ИП должно стать посещение бизнесменом ИФНС по адресу регистрации его в качестве ИП.

Связано это с тем, что лицу, занимающемуся предпринимательской деятельностью необходимо перед закрытием предприятия отчитаться по налогам. Поэтому в первую очередь в налоговую инспекцию предоставляются декларации за последний отчетный период. В том случае, если по каким-то причинам ИП не сдавал отчетность вовремя, бизнесмену необходимо предоставить декларации за все периоды его деятельности.

Даже если предпринимательская деятельность не осуществлялась, он обязан отчитаться по так называемым «нулевым» декларациям. Сделать это нужно до подачи заявления о закрытии своего предприятия в ИФНС, или, в крайнем случае, в период, когда заявление налогоплательщика будет на рассмотрении.

Сдать отчетность в обязательном порядке нужно потому, что снять с учета ИП в налоговой инспекции при наличии у последнего задолженности в государственный бюджет, является достаточно сложным делом. Обычно на стадии рассмотрения заявления происходит аналитическая сверка отчетности предприятия, в результате которой могут быть обнаружены долги, насчитаны пени, штрафы и прочее. По результатам проверки предприниматель должен погасить все свои задолженности по налогам, так как в противном случае процесс закрытия ИП может затянуться.

Формирование пакета документовКогда предприниматель уверен, что у него нет никакой задолженности перед Федеральной налоговой службой, он может приступать к сбору необходимых документов, которые требует законодательство для совершения процедуры закрытия ИП. Если сравнивать закрытие бизнеса индивидуального предпринимателя с закрытием предприятий других организационно-правовых форм в Российской Федерации, список документов, который предоставляется в налоговый орган, является весьма лаконичным. В его состав входят:

Требуемое заявление указанной формы заполняется либо на бумаге, либо в электронном варианте. Бланки заявления скачиваются на официальном сайте ФНС. или же берутся в любой налоговой инспекции. Образцы заполнения всегда можно попросить в любом отделении ИФНС или в Интернете.

Снятие с налогового учета ИП в 2016 возможно только после того, как будет уплачена государственная пошлина. Как и ранее, размер ее составляет 160 рублей. Необходимые реквизиты для перечисления есть в любом отделении Сбербанка. Также указанную квитанцию можно сгенерировать на сайте ФНС РФ. Оплата производится в отделениях Сбербанка.

Подача документов в налоговую инспекциюПосле того, как все документы были оформлены и оплачены, можно спокойно подавать их в ИФНС. Довольно часто предприниматели ошибочно подают бумаги в инспекцию, где состояли на учете, тогда как совершать данную процедуру необходимо по месту регистрации ИП.

Сформированный пакет документов доставляется:

Очевидно, что самый распространенный вариант – это обратиться лично. Обращение через представителя потребует затрат на оформление доверенности. В среднем, оформление доверенности у нотариуса составляет примерно восемьсот рублей.

Если хотите направить документы почтой, то лучше оформить письмо как заказное и составить опись вложения. Направление же документов посредством сети интернет целесообразно, если у вас уже имеется электронная цифровая подпись.

Снятие статуса индивидуального предпринимателяВ том случае, если ИФНС придет к выводу, что с документами все в порядке, налоговый орган, через пять рабочих дней, выдает документы, подтверждающие закрытие бизнеса. Этими документами являются Свидетельство о регистрации прекращения деятельности и выписка из ЕГРИП. Если предприниматель не может явиться за бумагами лично или прислать своего представителя с оформленной на него доверенностью и заверенной у нотариуса, то ИФНС вышлет их заказным письмом по месту регистрации бывшего ИП. С этого момента бизнесмен становится простым физическим лицом.

Таким образом, мы ответили на вопрос, как ИП снять с учета в налоговой инспекции. Как видно, технология официального выхода из бизнеса не представляет собой ничего сложного. Однако утрата статуса ИП не завершает процедуру закрытия предприятия окончательно.

Действия бывшего предпринимателя после утраты статуса ИПВ 2016 году снятие с налогового учета ИП может произойти даже в том случае, если индивидуальный предприниматель имеет задолженности во внебюджетные фонды. После регистрации факта закрытия налоговый орган своими силами передает информацию о снятии статуса индивидуального предпринимателя в органах статистики, ПФР и ФСС. Данные органы, при получении информации от налоговиков, самостоятельно снимают предпринимателя с учета. Благодаря этим действиям долги в ФСС и ПФР возможно оплатить и после закрытия ИП. Однако данная процедура подходит только тем бизнесменам, у которых не было наемных работников. Предпринимателям, которые являлись работодателями, расчет по долгам во внебюджетные фонды необходимо провести заранее.

Также важно знать, что не стоит оттягивать расчет по долгам – как ПФР, так и ФСС вправе подать в суд требование о взыскании задолженности даже на физическое лицо.

Последний шаг при снятии с учета ИП в налоговой инспекции – аннулирование расчетного счета ИП, и обязательное снятие с учета кассового аппарата (конечно же, в том случае, если они имелись у ИП).

В заключение необходимо отметить, что даже в случае утраты статуса ИП, по обязательствам, взятым на себя во время ведения бизнеса, отвечает физическое лицо. Поэтому все долги государству, а также кредиторскую задолженность ему следует все же выплатить, чтобы избежать проблем в будущем.

В данной статье поговорим о том когда возникает необходимость снять с учета ЕНВД организацию или ИП.

В процессе применения налогообложения ЕНВД может возникнуть потребность снять с учета ЕНВДсвой бизнес.

Причин для этого может быть несколько рассмотрим подробнее:

Снятие с учета ЕНВД Причины снятия с учета ЕНВД:1. Закрытие видов деятельности к которым можно применять спецрежим ЕНВД. Обращаю Ваше внимание, что в случае если у Вас не открыт спецрежим УСН, то вы автоматически попадаете на налогообложение ОСНО.

Для малого бизнеса это просто погибель, так как налоговая нагрузка значительно возрастает. В этой ситуации применить спецрежим УСН Вы сможете только с начала календарного года.

Понятное дело что если у Вас нет видов деятельности которые попадают под налог то с учета ЕНВД необходимо сняться. Для этого необходимо в течении 5 дней с момента закрытия видов деятельности подать заявление в налоговую для ООО – это ЕНВД 3. для ИП – ЕНВД 4

2. Момент когда создается ситуация при которой по закону Вы не можете применять налог ЕНВД. То есть Вы выпадаете из под установленных законом ограничений ( торговая площадь более 150 кв.м. автопарк насчитывает более 2о автомобилей и т.д.).

В данной ситуации Вам так же в течении 5 дней необходимо подать в налоговую заявление на снятие с учета ЕНВД.

Тут хочется отметить, что в этом случае закон позволяет Вам сразу перейти на налог УСН не дожидаясь окончания календарного года.

3. Вы посчитали что Вам не целесообразно применять налог ЕНВД. В этом случае снятие с учета ЕНВД свой бизнес только с начала следующего календарного года, то есть до конца текущего года Вы будете на налоге ЕНВД.

Образцы заявлений на снятие с учета ЕНВД предпринимателей и организаций можно скачать здесь.

Если остались вопросы о том как снять с учета ЕНВД свою организацию или предпринимательство Вы можете их задать в комментариях. Я обязательно на них отвечу.

Помощь для новичка в бизнесеУдачного бизнеса! Пока!

я мог бы заняться бизнесом интеллектуальная собственность. но не знаю.кто и зачем будет смотреть мой фильм с комментариями да еще.каким-то образом платить мне деньги? кто знает эту сферу подскажите.

Спасибо за содержательную статью. Удачи!

Я Melisa Джонсон по имени. Я живу в США, я хочу использовать эту среду, чтобы предупредить всех искателей кредита быть очень осторожным, потому что есть мошенники everywhere.Few месяцев назад я был в финансовом отношении напряженными, и из-за моего отчаяния я SCAMMED несколькими онлайн кредиторов. Я почти потерял надежду, пока мой друг не называют меня очень надежного кредитора называется Mrs.Mary Смарт, который одолжит мне необеспеченный кредит в размере $75 000 под 2 часов без какого-либо стресса. Если вы нуждаетесь в какой-либо вид кредита просто связаться с ней в настоящее время с помощью: marysmartservice@yahoo.com

pobj Я использую эту среду, чтобы предупредить всех искателей кредита из-за ада я прошел через в руках этих нечестных кредиторов. И я не хочу даже моего врага, чтобы пройти через такой ад, что я прошел через в руках этих мошеннических онлайн кредиторов, я также хочу, чтобы ты помог мне передать эту информацию другим лицам, которые также нуждаются в кредит, как только вы также получить кредит от Mrs.Mary Smart, я молюсь, чтобы Бог должен дать ей долгую жизнь. Бог с ней навсегда. Мелиса Джонсон Свидетельство о том, как я получил свой кредит