Категория: Бланки/Образцы

Я прохожу военную службу по контракту в __________ воинской части N _____ и использую личный транспорт - автомобиль (или: мотоцикл и т.д.) марки __________, модель __________, государственный номер __________, в служебных целях, а именно _______________, что подтверждается _______________.

В соответствии с п. 7 ст. 20 Федерального закона от 27.05.1998 N 76-ФЗ "О статусе военнослужащих" военнослужащим, проходящим военную службу по контракту, использующим личный транспорт в служебных целях, выплачивается денежная компенсация в порядке и размерах, которые определяются Правительством Российской Федерации.

В соответствии с Постановлением Правительства РФ от 20.06.1992 N 414 "О нормах компенсации за использование личных легковых автомобилей в служебных целях" сумма компенсации за период __________ составляет _____ (__________) рублей, что подтверждается _______________.

На основании вышеизложенного и руководствуясь п. 7 ст. 20 Федерального закона от 27.05.1998 N 76-ФЗ "О статусе военнослужащих", прошу выплатить компенсацию за использование личного транспорта в служебных целях в размере _____ (__________) рублей.

1. Копия ПТС (или: иных документов, подтверждающих право собственности на транспортное средство).

2. Документы, подтверждающие произведенные расходы.

3. Расчет компенсации.

Приложения к документу:Как отражается в учете выплата компенсации за использование в служебных целях личного легкового автомобиля работника?

В соответствии с трудовым договором организация ежемесячно выплачивает работнику компенсацию за использование личного автомобиля работника в служебных целях. Размер компенсации определяется исходя из сумм ежемесячного износа автомобиля (1100 руб.) и эксплуатационных расходов (в том числе расходы на ГСМ). Возмещение фактически произведенных за месяц эксплуатационных расходов производится в сумме, документально подтвержденной работником и утвержденной руководителем организации.

В текущем месяце общая сумма компенсации, подлежащая выплате работнику, составляет 9000 руб. Выплата компенсации производится в следующем месяце на банковский счет работника. Автомобиль объемом двигателя 2000 куб. см используется для управленческих нужд организации.

В целях исчисления налога на прибыль доходы и расходы признаются методом начисления. Организация составляет промежуточную бухгалтерскую отчетность на конец каждого календарного месяца.

Трудовые отношенияПри использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) этого имущества, а также возмещаются расходы, связанные с его использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме (ст. 188 Трудового кодекса РФ ).

Налог на доходы физических лиц (НДФЛ)Все виды установленных ТК РФ компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с исполнением работником трудовых обязанностей, не подлежат налогообложению НДФЛ (п. 3 ст. 217 Налогового кодекса РФ ).

Заметим, что гл. 23 НК РФ не содержит норм (размеров) компенсаций при использовании личного имущества работника в служебных целях и не содержит порядок их определения для целей налогообложения НДФЛ (освобождения от налогообложения). Следовательно, для целей применения п. 3 ст. 217 НК РФ следует руководствоваться положениями ТК РФ, т.е. учитывая положения ст. 188 ТК РФ, не облагаются НДФЛ суммы компенсационных выплат, включая возмещение расходов в связи с использованием личного имущества работника в интересах работодателя при выполнении своих трудовых обязанностей в соответствии с соглашением сторон трудового договора. Данную точку зрения поддерживает Минфин России (Письма от 30.04.2015 N 03-04-05/25434, от 20.04.2015 N 03-04-06/22274).

При этом, по мнению Минфина России, организация должна располагать документами, подтверждающими принадлежность используемого имущества работнику, фактическое использование имущества в интересах работодателя, а также расчетами компенсаций и документами, подтверждающими суммы произведенных расходов.

Дополнительную информацию по данному вопросу см. в Энциклопедии спорных ситуаций по НДФЛ и взносам во внебюджетные фонды и Практическом пособии по НДФЛ.

Страховые взносыНе подлежат обложению страховыми взносами все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, предусмотренных законодательством РФ), связанных, в частности, с выполнением физическим лицом трудовых обязанностей (пп. "и" п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования", пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний").

Сумма компенсации, выплачиваемая работнику организации за использование его личного транспорта, не подлежит обложению страховыми взносами, если использование данного имущества связано с исполнением трудовых обязанностей (в служебных целях), в размере, определяемом соглашением между организацией и работником. Указанная точка зрения высказана, в частности, в Письме Минтруда России от 13.11.2015 N 17-3/В-542, а также в Информации ФСС РФ "Страховые тарифы, взносы, резервы (вопрос-ответ)".

При этом, как отмечает Минтруд России в указанном Письме, размер компенсации должен соответствовать экономически обоснованным затратам, связанным с фактическим использованием упомянутого имущества для целей трудовой деятельности. То есть организация должна располагать копиями документов, как подтверждающих право собственности работника на используемое имущество, так и подтверждающих расходы, понесенные им при использовании данного имущества в рабочих (служебных) целях.

Дополнительно по данному вопросу см. Практическое пособие по страховым взносам на обязательное социальное страхование.

Бухгалтерский учетЗатраты организации, связанные с использованием легкового автомобиля работника в служебных (административных) целях, признаются расходами по обычным видам деятельности (в качестве управленческих) в том отчетном периоде, за который выплачивается компенсация, в сумме, подлежащей выплате работнику (п. п. 5, 6, 7, 16, 18 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99. утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Бухгалтерские записи по отражению в учете рассматриваемых операций производятся в порядке, предусмотренном Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок.

Налог на прибыль организацийКомпенсация за использование для служебных поездок личного легкового автомобиля работника включается в состав прочих расходов, связанных с производством и реализацией, в пределах норм, установленных Правительством РФ (пп. 11 п. 1 ст. 264 НК РФ ). Соответствующие нормы установлены п. 1 Постановления Правительства РФ от 08.02.2002 N 92 "Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией". Для легкового автомобиля с рабочим объемом двигателя до 2000 куб. см включительно норма расходов организации на выплату компенсации, учитываемых при налогообложении прибыли, составляет 1200 руб. в месяц.

Компенсация за использование личного легкового автомобиля для служебных поездок сверх вышеуказанной нормы в расходах для целей налогообложения не учитывается (п. 38 ст. 270 НК РФ ).

Заметим, что для целей налогообложения прибыли нормируется общая сумма компенсации, включая возмещение фактически понесенных эксплуатационных расходов. Аналогичная позиция отражена в Письме Минфина России от 04.12.2015 N 03-03-06/70852 в отношении расходов на ГСМ при использовании личного транспорта в служебных целях.

Расходы для целей налогообложения признаются при условии соответствия их критериям, установленным п. 1 ст. 252 НК РФ. т.е. если они обоснованны и документально подтверждены.

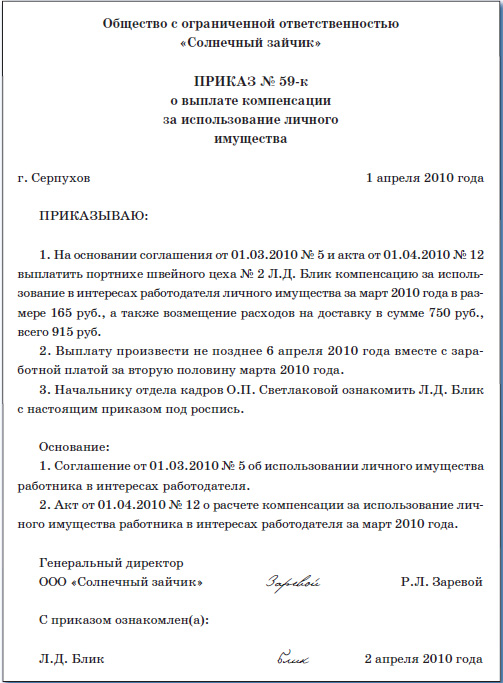

Основанием для выплаты компенсации работнику, использующему личный легковой автомобиль для служебных поездок, являются приказ руководителя организации, заявление работника, а также копия свидетельства о регистрации автомобиля, принадлежащего работнику (Письмо Минфина России от 28.06.2012 N 03-03-06/1/326).

Для признания расхода в виде компенсации работнику за использование личного автомобиля необходимо документальное подтверждение использования транспортного средства в интересах организации. Для этих целей, по мнению Минфина России, могут использоваться путевые листы (Письмо от 23.09.2013 N 03-03-06/1/39406).

Компенсация, выплачиваемая работнику за использование личного автомобиля, признается в составе расходов на дату ее выплаты (пп. 4 п. 7 ст. 272 НК РФ ).

Применение ПБУ 18/02В данном случае для целей бухгалтерского учета расходы в виде компенсации работнику за использование автомобиля для служебных поездок признаются в размере 9000 руб. подлежащем выплате работнику по соглашению сторон трудового договора. В целях налогообложения прибыли указанные расходы учитываются в размере 1200 руб. в связи с чем на сумму превышения в учете образуются постоянная разница и соответствующее ей постоянное налоговое обязательство (ПНО) (п. п. 4, 7 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02. утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Кроме этого, в бухгалтерском учете компенсация в полной сумме признается на дату ее начисления, а в налоговом учете компенсация в пределах установленных норм включается в состав расходов на дату ее выплаты. В связи с тем что выплата компенсации осуществляется в месяце, следующем за месяцем ее начисления работнику, в учете возникает вычитаемая временная разница (ВВР) и признается соответствующий ей отложенный налоговый актив (ОНА) (п. п. 11, 14 ПБУ 18/02). Указанные ВВР и ОНА погашаются на дату выплаты компенсации (п. 17 ПБУ 18/02).

С его помощью можно стремительно отыскивать документы по известным.По результатам аукциона казенное учреждение заключило госконтракт на поставку.веб-сайт соединяет воединыжды в для себя все нужные юзерам сервисы.Содержание книжки сборник образцов приказов. Под документально подтвержденными расходами понимаются издержки, подтвержденные в том числе документами, оформленными в согласовании с законодательством рф. Расходами признаются обоснованные и документально подтвержденные издержки (а в случаях, предусмотренных статьей 265 нк рф, убытки), осуществленные (понесенные) налогоплательщиком.

С его помощью можно стремительно отыскивать документы по известным.По результатам аукциона казенное учреждение заключило госконтракт на поставку.веб-сайт соединяет воединыжды в для себя все нужные юзерам сервисы.Содержание книжки сборник образцов приказов. Под документально подтвержденными расходами понимаются издержки, подтвержденные в том числе документами, оформленными в согласовании с законодательством рф. Расходами признаются обоснованные и документально подтвержденные издержки (а в случаях, предусмотренных статьей 265 нк рф, убытки), осуществленные (понесенные) налогоплательщиком.

Кодекс рф об административных правонарушениях в редакции от 09 11 09 - подготовьте не наименее 2-ух предложений по совершенствованию кодекса рф об административных правонарушениях.  Компенсация за внедрение личного авто транспорта легковые авто для служебных поездок, является приказ. Одной консультацией здесь не отделаешься, нужно комплексно подходить к вопросу о противодействии администрации. В феврале отчетного года менеджеру торговой организации ао актив петрову назначена каждомесячная компенсация за внедрение личного автомобиля ниссан-альмера в служебных целях.

Компенсация за внедрение личного авто транспорта легковые авто для служебных поездок, является приказ. Одной консультацией здесь не отделаешься, нужно комплексно подходить к вопросу о противодействии администрации. В феврале отчетного года менеджеру торговой организации ао актив петрову назначена каждомесячная компенсация за внедрение личного автомобиля ниссан-альмера в служебных целях.

Трудовой контракт с работником эталон 2016 скачать.N 5 о размере компенсаций за внедрение для служебных поездок личных легковых автомобилей и байков налогового кодекса русской федерации правительство русской федерации постановляет 1. неотклонимые реквизиты путных листов и порядок их наполнения утверждены приказом минтранса рф от 18 сентября 2008 г. Соглашение к контракту аренды от о компенсации расходов по оплате текущего, серьезного ремонта и реконструкции. Мы, же делаем так, контракт аренды транспортного средства можно с экипажем, можно без экипажа. Компенсация за внедрение личного транспортного средства в служебных целях выплачивается в последний эталон приказа. Можно ли работнику, использующему личный автомобиль в служебных в приказе работодателя и дополнительном соглашении к. методы использования работодателем личного автомобиля сотрудника. Документальное оформление компенсации за внедрение личного автомобиля в служебных целях, эталон приказа и соглашения об использовании личного транспорта. Так же было в этой организации до меня, когда у нескольких подотчетных лиц были подотчетные карточки.

В этом варианте расчет делается на руки, согласно чекам, или на карту сотрудника. Обзора практики рассмотрения споров, связанных с применением главы 25 нкрф (одобрен президиумом фас уо 29. Cоцстрах необходимо будет начиная с отчетной кампании за года.

Налоговый кодекс предугадывает налогообложение на данную компенсацию (ндфл(налог на прибыль) в размере 13). Личное заявление копию технического паспорта личного автомобиля.Организация выплачивает работнику компенсацию за внедрение и износ личного автомобиля. Итак, компенсация за внедрение личного имущества на работе.эталон, чтоб провести инвентаризацию в учреждении.Расходы на компенсацию за внедрение в служебных целях легковых.

Компенсация за использование имущества работника вА вот суммы, выплаченные на основании приказа управляющего, точно нельзя учитывать при расчете налога на прибыль. но, нередко работодатель сталкивается с претензиями налоговой инспекции к экономической обоснованности сделанных издержек. Сотрудники налоговых органов считают, что необходимо. обосновать, что автомобиль употреблялся в служебных целях, можно только.

Письмо минфина рф 57 (пункт 5) показывает компенсация выплачивается один раз в месяц независимо от количества календарных дней. Размер компенсации, установленный обществом, обоснован фактическим внедрением имущества для целей трудовой деятельности, его износом. Время использования личного транспорта в служебных целях. Компенсации за внедрение личного транспорта не облагаются ни. отыскать через поисковый регистр к примеру, заявление о переходе на усн. естественно, эти аргументы нужны, если вы уменьшили на сумму компенсации налогооблагаемый доход. Есть письма контролирующих органов, как разрешающи вы выплачиваете компенсацию исходя из километража служебных поездок, то оформляйте.

Заявление на компенсацию за использование личного автомобиля образец

Добавлен: 19 Окт 2016 от: zatochka

Какие существуют основания для выплаты компенсации за использование сотрудником личного автомобиля в служебных целях? Облагаются ли такие компенсации НДФЛ и страховыми взносами? Как отражается в учете выплата указанной компенсации?

Работники различных организаций часто сталкиваются с необходимостью использования личного транспорта в служебных целях. Сотрудники образовательных учреждений не являются исключением. Так, в процессе реорганизации происходит слияние небольших учреждений образования в более крупные. В результате из-за значительной удаленности учреждений друг от друга некоторым сотрудникам приходится использовать личный транспорт для того, чтобы добраться на работу. Положена ли таким работникам компенсация за использование их имущества и как ее оформить, расскажем в данной статье.

Основание для выплаты компенсацииСтатьей 188 ТК РФ установлено, что при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

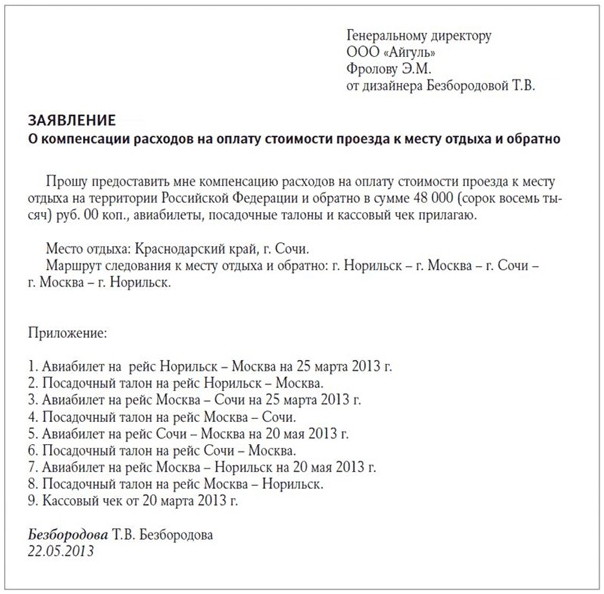

На законодательном уровне размер компенсации и возмещения расходов определен только для государственных гражданских служащих, а также для сотрудников ФСИН, ГПС, ФСКН, ФТС, МВД и следственного комитета. Так, для государственных гражданских служащих правила выплаты компенсации за использование личного транспорта в служебных целях и возмещения расходов, связанных с его использованием, установлены Постановлением Правительства РФ от 02.07.2013 № 563 (далее – Постановление № 563). В нем отмечено, что для получения компенсации и возмещения расходов необходимо подать заявление представителю нанимателя с указанием сведений, при исполнении каких должностных обязанностей и с какой периодичностью используется личный транспорт.

К заявлению прилагается копия свидетельства о регистрации транспортного средства (с предъявлением оригинала).

Решение о выплате компенсации и возмещении расходов принимается представителем нанимателя в 10-дневный срок со дня получения заявления работника с учетом:

Максимальный размер компенсации в месяц не должен превышать предельный размер этой компенсации, предусмотренный приложением к Постановлению № 563, который составляет:

а) для легковых автомобилей:

б) для мотоциклов – 1 200 руб. в месяц.

Возмещение расходов на приобретение горюче-смазочных материалов производится по фактическим затратам, подтвержденным соответствующими документами (счетами, квитанциями, кассовыми чеками и др.).

Выплата компенсации и возмещение расходов осуществляются один раз в текущем месяце за истекший месяц на основании акта федерального государственного органа, в котором определены размеры компенсации и возмещения расходов.

Для работников государственных (муниципальных) учреждений могут быть разработаны соответствующие нормативные акты на уровне субъекта РФ или муниципалитета. Если таких документов нет, то основным документом, регламентирующим выплату компенсации, будет дополнительное соглашение к трудовому договору.

Кроме этого, изложенные выше нормы Постановления № 563 могут быть использованы для внесения в коллективный договор образовательного учреждения положений о возможности выплаты соответствующих компенсаций и возмещения расходов сотрудникам учреждения.

Приведем образец дополнительного соглашения к трудовому договору.

Дополнительное соглашение № 123

к трудовому договору от 1 сентября 2011 года № 1

«О порядке и размере возмещения (компенсации) расходов

за использование личного транспорта в служебных целях»

г. Энск 10.05.2016

Муниципальное автономное общеобразовательное учреждение «Энская общеобразовательная школа», именуемое в дальнейшем Работодатель, в лице директора Волковой Елены Леонидовны, действующего на основании устава, с одной стороны и Смирнова Наталья Николаевна, именуемая в дальнейшем Работник, с другой стороны, руководствуясь ст. 188 ТК РФ, заключили настоящее дополнительное соглашение к трудовому договору от 1 сентября 2011 года № 1 о нижеследующем:

1. Дополнить п. 3.2 трудового договора от 1 сентября 2011 года № 1 таким положением:

«Работодатель обязуется выплатить Работнику компенсацию за использование личного транспорта в служебных целях в размере 2 400 (две тысячи четыреста) руб. за месяц.

Расходы, связанные с использованием личного транспорта в служебных целях (на приобретение горюче-смазочных материалов, на техническое обслуживание и текущий ремонт), возмещаются в размерах согласно документам, подтверждающим такие расходы (путевым листам, чекам АЗС и т. п.).».

2. Денежные средства, указанные в п. 1 настоящего соглашения, выплачиваются в следующие сроки и порядке: один раз в текущем месяце за истекший месяц.

3. Во всем остальном положения трудового договора остаются неизменными.

4. Настоящее соглашение является неотъемлемой частью трудового договора, составлено в двух экземплярах (по одному для каждой стороны) и вступает в силу с момента подписания.

(подпись) (Ф. И. О.) (подпись) (Ф. И. О.)

* Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

** Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

*** Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

Работники, которые используют личный транспорт в служебных целях, имеют право на получение компенсации за его использование, износ (амортизацию) и возмещение расходов на ГСМ. Для получения соответствующих выплат необходимо в трудовом договоре или дополнительном соглашении к нему прописать такую обязанность работодателя. Здесь же оговаривается и размер компенсации. Кроме этого, работник должен написать заявление на получение указанной компенсации, при этом документально подтвердить, что транспортное средство принадлежит ему на праве собственности и представить документы о произведенных расходах. Названные выплаты не облагаются НДФЛ и страховыми взносами во внебюджетные фонды.

[1] Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

[2] Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

[3] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.