Категория: Бланки/Образцы

Инструкции для бухгалтера

Сотрудник уволился, а задолженность осталасьРаботник увольняется, но остается должен компании определенную сумму. Что делать бухгалтеру с этими долгами? Как списать? И есть ли возможность получить их с увольняющегося сотрудника? Давайте разберемся.

При увольнении сотрудника бухгалтер может столкнуться с тем, что у работника имеется непогашенная задолженность перед компанией. Долги могут быть из-за:

Как в этих случаях быть с долгами увольняющегося работника? Можно ли «задержать» задолжавшего сотрудника на работе, отказав ему в увольнении до тех пор, пока он не погасит свои долги? Сразу отметим, что отказать в увольнении сотруднику, изъявившему желание прекратить трудовые отношения, компания не вправе. Она может лишь потребовать обязательной для таких случаев отработки сотрудником двух недель (ст. 80 ТК РФ).

Условия по удержаниюПри увольнении работодатель производит окончательный расчет сумм, полагающихся увольняющемуся сотруднику. И из этих сумм он может удержать сумму, которую задолжал компании работник. Правда, существует масса нюансов, которые следует учитывать компании-работодателю.

Во-первых, не любую задолженность организация может удержать из расчета сотрудника. Все случаи удержания из зарплаты описаны в статье 137 ТК РФ и приведенный там перечень является исчерпывающим.

Так, удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

В отношении первых трех выплат есть две особенности. Первая: удержания можно произвести, только если работник не оспаривает оснований и размеров удержаний. Доказательством того, что работник не оспаривает факт удержания, будет являться его согласие, оформленное в письменном виде. Такие выводы следуют из писем чиновников и судебной практики (Письмо Минтруда РФ от 09.08.2007 № 3044-6-0, Кассационное определение Верховного суда Республики Татарстан от 14.03.2011 по делу № 33-2570/2011, Апелляционное определение Московского городского суда от 20.08.2015 по делу № 33-29621/2015). И второе: решение об удержании из заработной платы компания вправе принять не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат. Если срок пропущен, то удержать из зарплаты фирма уже не имеет права.

Обратите внимание, в указанном выше перечне отсутствует задолженность по займам. Это значит, что компания не сможет удержать из зарплаты увольняющегося сотрудника задолженность по непогашенному займу. А вот что касается причиненного работником ущерба, то возможность удержать сумму ущерба из зарплаты предусмотрена, но уже другой статьей Трудового кодекса – статьей 248. При этом существует особенности, о которых вы сможете узнать из статьи .

Во-вторых, общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов (ст. 138 ТК РФ). И, в-третьих, размер удержаний из заработной платы работника исчисляется из суммы, оставшейся после удержания налогов (Письмо Минздравсоцразвития РФ от 16.11.2011 № 22-2-4852).

Как фирме получить остаток долга?Если 20 процентов от суммы окончательного расчета не хватило на то, чтобы погасить весь имеющийся долг работника перед компанией (либо речь идет о суммах, которые законодательством не разрешено удерживать, например, долг по займу), то последняя может предложить вернуть деньги добровольно.

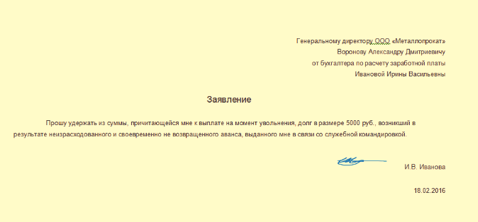

Хорошо, если работник готов это сделать. Тогда недостающая сумма может покрыться за счет оставшихся 80 процентов «увольнительных» выплат. В этом случае можно не разбивать удержание на две суммы, одна из которых укладывается в 20-процентное ограничение, а провести удержание сразу одной суммой. Но для этого обязательно нужно получить от сотрудника заявление на удержание всей суммы долга из зарплаты. Такой документ будет свидетельствовать о волеизъявлении работника распорядиться начисленной заработной платой. В этом случае положения статьи 138 ТК РФ о 20-процентном ограничении применяться не должны (Письмо Роструда от 26.09.2012 № ПГ/7156-6-1).

Если сумма долга оказалась больше суммы окончательного расчета, то остаток задолженности работник может внести в кассу компании, либо перечислить на ее расчетный счет.

Кстати, полученные от работника (а также удержанные из его зарплаты) суммы, возможно, придется включить в налоговую базу по налогу на прибыль. Например, если это суммы излишне выплаченных отпускных. В этом случае не придется корректировать данные налогового учета за период, в котором отпускные были отнесены на расходы. Такие разъяснения дают столичные налоговики в Письме от 11.01.2007 № 21-08/001467@.

Но не во всех случаях возникает обязанность включать в налоговую базу по налогу на прибыль полученные от должника суммы. Например, если это возврат займа, то очевидно, что подобные суммы компании не нужно включать в доход (подп. 10 п. 1 ст. 251 НК РФ). Таким образом, каждая ситуация подлежит отдельному рассмотрению.

Остальное через суд!Но что делать, если сотрудник отказывается погашать свой долг? Может ли компания взыскать с него деньги через суд?

Однозначно тут ответить нельзя. Все зависит от конкретной ситуации.

Например, в случае с излишне выплаченными отпускными судебная практика не на стороне работодателя. Суды считают, что компания не может взыскать в судебном порядке с работника, использовавшего отпуск авансом, сумму отпускных за неотработанные дни отдыха. Такую позицию можно увидеть в Определениях Верховного Суда РФ от 12.09.2014 № 74-КГ14-3, от 14.03.2014 № 19-КГ13-18, Апелляционном определении Московского городского суда от 04.12.2013 по делу № 11-37421/2013. Данная правовая позиция была отражена и в Обзоре судебной практики Верховного Суда РФ за третий квартал 2013 года (утвержден Президиумом Верховного Суда РФ от 5 февраля 2014 г.).

Кроме того, если компании не удастся получить деньги от работника за излишне выплаченные отпускные, то придется подать на уволившегося сотрудника справку о невозможности удержать налог. По мнению чиновников, сумма задолженности по излишне полученным отпускным по истечении срока исковой давности превращается в облагаемый доход бывшего сотрудника (Письмо Минфина РФ от 17.06.14 г. № 03-04-06/28915). Позиция чиновников небесспорна, ведь при выплате отпускных с работника уже был удержан НДФЛ. Тем не менее, во избежание споров с ИФНС, соответствующую справку лучше составить.

Помимо этого, потребуется внести «уточнения» и в налоговом учете. Столичные налоговики считают, что расходы работодателя, понесенные в связи с увольнением работника, не отработавшего дни предоставленного отпуска, не учитываются при формировании налогооблагаемой прибыли в связи с их несоответствием положениям статьи 252 НК РФ (Письмо УФНС РФ по г. Москве от 30.06.2008 № 20-12/061148).

А вот если компания обратится в суд за взысканием задолженности, например, по непогашенному займу, то спор, скорее всего, будет разрешен в ее пользу.

Компания простила сотруднику долгЕсли суммы незначительные, то организации, как правило, не желают ввязываться в судебные тяжбы и просто-напросто прощают долг уволившемуся сотруднику. Это фиксируется в соглашении о прощении долга.

Бухгалтеру нужно иметь в виду, что у бывшего работника может возникнуть доход, облагаемый НДФЛ. Например, если речь идет о невозвращенных подотчетных суммах, то при прощении этого долга у бывшего сотрудника возникает облагаемый доход (Письмо Минфина РФ от 24.09.2009 № 03-03-06/1/610). Чиновники считают, что облагаемый доход появляется у гражданина и в случае прощения ему долга по выплаченным отпускным, которые он не отработал. Поскольку у компании отсутствует возможность удержать НДФЛ в данных ситуациях, то она ограничивается подачей в ИФНС сведений о невозможности удержать налог.

Если речь идет о прощении задолженности по договору займа, то у работника также возникает доход в сумме долга, прощенного кредитором-работодателем (Письмо Минфина РФ от 28.10.2014 № 03-04-06/54626). В этом случае фирма также подает в ИФНС сведения о невозможности удержать налог.

Сумма прощеного долга не учитывается в расходах, так как не соответствует критериям, установленным пунктом 1 статьи 252 НК РФ. Кроме того, в пункте 16 статьи 270 НК РФ прямо указано, что стоимость безвозмездно переданного имущества не уменьшают налогооблагаемую прибыль. Это подтверждают и чиновники (Письмо УФНС России по г. Москве от 20.06.2012 № 16-15/053953@).

Что касается страховых взносов, то здесь ситуация не очень приятная для компаний. Есть разъяснения чиновников, согласно которым в случае прекращения обязательств по возврату работником денежных средств по договору ссуды, сумма невозвращенного долга подлежит обложению страховыми взносами согласно ч. 1 ст. 7 Федерального закона № 212-ФЗ как выплата, произведенная в пользу работника в рамках его трудовых правоотношений с организацией. Такое мнение можно увидеть в Письмах Минздравсоцразвития РФ от 21.05.2010 № 1283-19, от 17.05.2010 № 1212-19.

Однако судебная практика данный вывод не поддерживает. Суды исходят из того, что между выдачей работнику займа (ссуды) и выполнением им трудовых функций отсутствует взаимосвязь, поэтому при прощении долга не возникает объекта обложения страховыми взносами (Определение ВС РФ от 26.09.2014 № 309-КГ14-1674, Постановления ФАС Поволжского округа от 21.05.2013 № А65-18287/2012, от 29.08.2013 № А65-18176/2012).

В целях снижения налоговых рисков советуем оформлять прощение долга уже после того, как работник уволился. В таком случае проверяющим будет сложно вменить компаниям в обязанность начисление страховых взносов, поскольку на момент прощения долга трудовых отношений с работником уже нет.

А может быть оставить долг «висеть» до тех пор, пока не пройдет срок исковой давности? Об этом далее.

Переход долга в разряд безнадежногоКомпания может принять решение не взыскивать долги с уволенного работника и не оформлять прощение долга. В этом случае задолженность остается «висеть», а по истечении срока исковой давности бухгалтер произведет ее списание.

С позиции НДФЛ чиновники считают эту ситуацию аналогичной той, когда работодатель оформляет прощение долга. В Письме Минфина РФ от 17.06.2014 № 03-04-06/28915 говорится, что после истечения срока исковой давности списанная задолженность по неотработанным отпускным образует доход гражданина, о котором необходимо сообщить в инспекцию.

А вот с позиции налога на прибыль данная ситуация гораздо выгоднее работодателю, нежели ситуация с прощением задолженности. Дело в том, что налоговое законодательство разрешает компаниям уменьшать налогооблагаемую прибыль на сумму безнадежных долгов, то есть долгов, не реальных к взысканию (подп. 2 п. 2 ст. 265 НК РФ). А безнадежной задолженность становится, в частности, тогда, когда истекает срок исковой давности (п. 2 ст. 266 НК РФ). Например, правомерность отнесения на расходы, учитываемые при налогообложении прибыли, задолженности по подотчетным суммам, не вызывает сомнений и у Минфина (Письмо от 08.08.2012 № 03-03-07/37).

эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру"

Просмотрен 1433 раза

Задан 2012-10-05 09:11:59 +0400 в теме "Трудовое право" из г. Москва

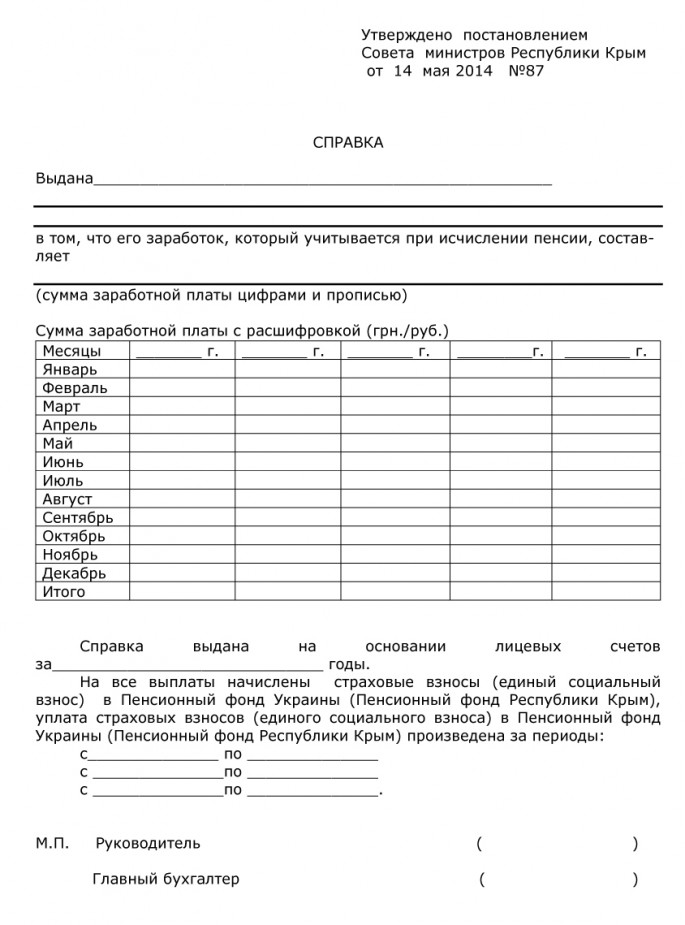

Скажите,как правильно звучит формулировка справки о задолженности предприятия перед работником по заработной плате? Мне надо написать заявление о выдачи такой справки, я не знаю,как правильно написать о выдаче,простите за ошибку

Ответов (1)

Этот юрист из города Москва

2012-10-05 09:12:00 +0400 Сообщить администрации

Данная справка выдается за подписью руководителя предприятия и бухгалтера подтвержденная печатью предприятия и на бланке предприятия и. Заявление о выдачи данной справки пишется в произвольной форме на имя руководителя предприятия. В данной справке должна быть расписана задолженность по каждому месяцу.

Похожие вопросы в области Трудовое правоАнонимно 15 июня, 17:26

Здравствуйте. я столкнулась со злостным неплательщиком заработной платы. при увольнении мне не выдали расчетный лист и справку о задолженности. обратилась в инспекцию труда по Тюменской области — они бездействуют, говорят что мы ничем вам не поможем, идите в суд. а чтобы написать иск, мне нужны справки о расчете и задолженности от фирмы…как быть? для чего вообще тогда нужна эта инспекция?

А вам правильно сказали — идите в суд.

А еще, нужно ведь понимать, что, если зп "серая", то вам никакие документы о задолженности не выдадут.

Так, что вопрос, а зп какая, "белая" или "серая"?

И не нужно в Исковое заявление справки о задолженности. Справки о задолженности позволяют подать не Исковое заявление, а Заявление на выдачу судебного приказа, это проще, когда решение выносит судья единолично.

А если справок нет, то подается Исковое заявление.

И так, у вас зп, какая?

В суд можно двумя способами:

1. Упрощенный вариант — подать Заявление на выдачу судебного приказа;

2. Подать Исковое заявление, если с судебным приказом не получится.

Не пропустите сроки обращения в суд ст.392 ТК РФ

Работник имеет право обратиться в суд за разрешением индивидуального трудового спора в течение трех месяцев со дня, когда он узнал или должен был узнать о нарушении своего права.

Но, начните с письменного обращения к работодателю с требованием выплатить расчет при увольнении.

Но, начните с письменного обращения к работодателю с требованием выплатить расчет при увольнении.

Текст письма работодателю, если работник официально оформлен, зп "белая":

«Я, ФИО, работал(а) в «…….» (указываете название организации работодателя и его организационно-правовую форму собственности (ООО, ИП, ОАО и т.д.) на должности «………..» с «___» _______________ 20__ г. по «___» ______________ 20___ г.

При увольнении работодателем не был выдан расчет, что является нарушением ст.84.1, 127, 136, 140 ТК РФ.

Однако я бы хотел(а) решить данную ситуацию мирным путем и получить расчет при увольнении. В случае если расчет выдан мне не будет, я буду вынужден(а) обратиться в соответствующие инстанции, что в результате может привести к нежелательным последствиям для организации.

За нарушение трудового законодательства работодатель несет административную ответственность по ст.5.27 КоАП РФ.

Уголовную ответственность по ст.145.1 УК РФ за невыплату заработной платы, пенсий, стипендий, пособий и иных выплат.

В суде я заявлю выплату мне материального ущерба ст.236 ТК РФ и возмещение морального вреда ст.237 ТК РФ.

Соответствующая сумма расчета должна быть мне выплачена не позднее следующего дня после получения данного письма, либо не позднее следующего дня после возвращения на мой адрес уведомления о вручении данного заявления».

Заявление вы подаете следующими способами (на выбор):

— через секретариат, отдел кадров (персонала) организации, чтобы на втором экземпляре вам поставили входящий номер и отметку должностного лица о приеме данного заявления;

— заказным письмом с заказным уведомлением о вручении и описью вложения;

— через курьерскую службу;

— с почты (речь идет о почтовом отделение, главпочтамте) факсом или электронным письмом (если есть официальный электронный адрес).

Если вам справку о задолженности не выдают, то тогда вы уже подаете Исковое заявление.

Образец Искового заявления одного из наших консультируемых прилагаю, но лучше обратиться к специалисту, который вам составит этот документ.

/blog/posts/2014/01/10204/ О форме заявления в любые инстанции

В суд вам по адресу регистрации работодателя, в районный суд.

Я обычно пишу, что в ГИТ, прокуратуру нет смысла обращаться, но вы можете подать жалобу, а вот ответ ждать, точно, не стоит.

Заявление в инстанции можете подавать через Инет на сайт этих организаций (кроме суда), ответ в этом случае в течение 30 дней.

Примерный текст заявления в прокуратуру, если работник официально оформлен:

«Я, ФИО, работал(а) в «…….» (указываете название организации работодателя и его организационно-правовую форму собственности (ООО, ИП, ОАО и т.д.) на должности «………..» с «___» _______________ 20__ г. по «___» ______________ 20___ г.

При трудоустройстве оформлен трудовой договор от _____________ указать дату №_____________.

Оплата труда по трудовому договору составляет (составные части указать) — _____________________ указать рублей.

При увольнении работодателем не был выдан расчет, что является нарушением ст.84.1, 127, 136, 140 ТК РФ.

Задолженность по расчету при увольнении составляет ___________________ рублей, что подтверждено расчетным листком (ст.136 ТК РФ), справкой о задолженности (ст.62 ТК РФ), выданной работодателем при увольнении (если конечно, у вас есть эти документы).

Прошу привлечь работодателя за нарушение трудового законодательства к административной ответственности по ст.5.27 КоАП РФ и выдать предписание о выплате мне расчета при увольнении, либо представлять мои интересы в суде».

Попытайтесь обратиться к работодателю в письменном виде, только сроки обращения в суд не пропустите, сильно долго ответа не ждите.

Текст письма работодателю, если работник заключил трудовой договор, но зп была "серая":

«Я, ФИО, работал(а) в «…….» (указываете название организации работодателя и его организационно-правовую форму собственности (ООО, ИП, ОАО и т.д.) на должности «………..» с «___» _______________ 20__ г. по «___» ______________ 20___ г.

При увольнении работодателем не был выдан расчет в полном объеме, что является нарушением ст.84.1, 127, 136, 140 ТК РФ.

Оплата труда по трудовому договору составляет (составные части указать) — _____________________ указать рублей.

Однако, у работодателя была часть заработной платы, которая была оговорена при трудоустройстве ________________ рублей.

Задолженность по расчету при увольнении составляет ___________________ рублей.

Однако я бы хотел(а) решить данную ситуацию мирным путем и получить расчет при увольнении в полном объеме. В случае если расчет выдан мне не будет, я буду вынужден(а) обратиться в соответствующие инстанции, что в результате может привести к нежелательным последствиям для организации, т.к. работодатель не только не выплатил расчет при увольнении, но и занизил налогооблагаемую базу по заработной плате и базу для начисления страховых взносов в Пенсионный фонд РФ, что также выразилось в том, что не сдавались соответствующие отчеты в Налоговую инспекцию и ПФР.

За нарушение трудового законодательства работодатель несет административную ответственность по ст.5.27 КоАП РФ.

Уголовную ответственность по ст.145.1 УК РФ за невыплату заработной платы, пенсий, стипендий, пособий и иных выплат.

Уголовную ответственность за занижение налогооблагаемой базы и неуплату или неполную уплату налогов по ст.199 УК РФ, и административную ответственность по ст.122 НК РФ.

Статьей 47 ФЗ РФ от 24 июля 2009 г. № 212-ФЗ предусмотрена ответственность за неуплату или неполную уплату сумм страховых взносов в ПФР в результате занижения базы для начисления страховых взносов, иного неправильного исчисления страховых взносов или других неправомерных действий (бездействия) плательщиков страховых взносов в виде штрафа в размере 20 процентов неуплаченной суммы страховых взносов. А если данные деяния совершены умышленно, то влекут взыскание штрафа в размере 40 процентов неуплаченной суммы страховых взносов.

В суде я заявлю выплату мне материального ущерба ст.236 ТК РФ и возмещение морального вреда ст.237 ТК РФ.

Соответствующая сумма расчета ________________ рублей должна быть мне выплачена не позднее следующего дня после получения данного письма, либо не позднее следующего дня после возвращения на мой адрес уведомления о вручении данного заявления».