Категория: Бланки/Образцы

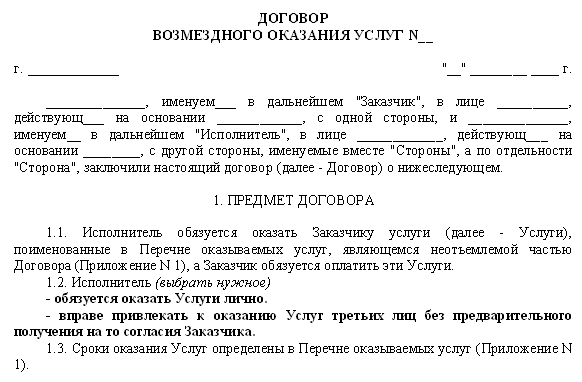

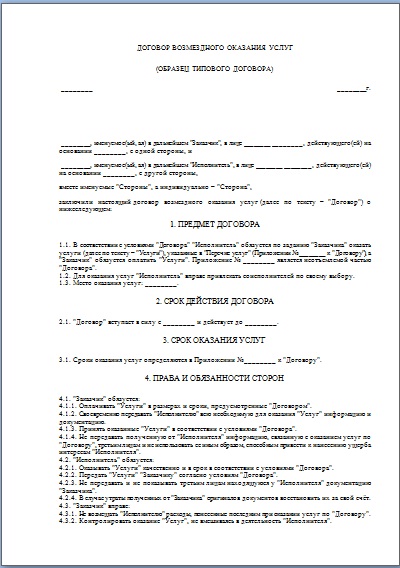

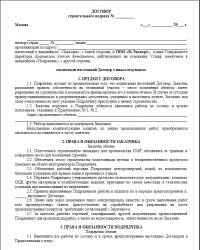

возмездного оказания услуг

по выполнению функций водителя

г. __________ "___"__________ ____ г.

___________, именуем__ в дальнейшем "Заказчик", в лице _____________, действующего на основании ______, с одной стороны, и гражданин __________, именуем__ в дальнейшем "Исполнитель", паспорт: серия ______, N ________, выдан "___"_______ ____ г. _________, код подразделения: _________, проживающий по адресу: ___________________, удостоверение на право управлять транспортным средством ______________, выдано ____________, с другой стороны, заключили настоящий договор о нижеследующем:

1. По настоящему договору Исполнитель обязуется оказывать услуги по перевозке грузов и пассажиров на автомобиле Заказчика на время отсутствия водителя _____________, а Заказчик обязуется принять и оплатить указанные услуги в порядке и на условиях, установленных настоящим договором.

- обеспечивать своевременную подачу автомобиля к указанному месту для перевозки сотрудников Заказчика и других лиц;

- соблюдать правила дорожного движения;

- обеспечивать своевременную заправку автомобиля топливом, охлаждающей жидкостью, замену смазочных материалов за счет Заказчика;

- бережно относиться к автомобилю Заказчика;

- проверять техническое состояние автомобиля перед выездом на линию;

- осуществлять сдачу автомобиля и постановку на отведенное место по возвращении;

- устранять возникшие во время работы на линии мелкие неисправности, не требующие разборки механизмов;

- нести ответственность за содержание автомобиля Заказчика в надлежащем техническом состоянии.

2. Исполнитель обязуется оказать услуги лично. В случае невозможности оказать услуги лично Исполнитель вправе привлечь для этого третье лицо с согласия Заказчика, оставаясь ответственным перед Заказчиком за действия третьего лица.

3. Исполнитель оказывает услуги в соответствии с графиком, утверждаемым сторонами и являющимся неотъемлемой частью настоящего договора. Исполнитель осуществляет передвижение на автомобиле Заказчика на основании путевых листов, получаемых у Заказчика.

4. Заказчик передает Исполнителю автомобиль и соответствующую документацию на основании акта приема-передачи автомобиля, подписанного сторонами. Акт приема-передачи автомобиля подписывается ежедневно при получении Исполнителем у Заказчика.

5. Стоимость услуг Исполнителя составляет _____ (__________) рублей за _____________. Оплата услуг происходит путем выплаты Заказчиком указанной суммы за _________ на расчетный счет Исполнителя или из кассы в согласованный между Заказчиком и Исполнителем день в течение ___ дней после подписания акта сдачи-приемки услуг за _____________.

По соглашению сторон Исполнителю может выплачиваться аванс за оказание услуг.

Вознаграждение включает налоги и обязательные сборы.

Датой оплаты денежных средств считается день списания денежных средств на расчетный счет Исполнителя (день получения денежных средств в кассе).

6. В случае невозможности исполнения услуг, возникшей по вине Заказчика, услуги подлежат оплате в полном объеме из расчета за предыдущий период.

7. В случае утери или повреждения автомобиля, произошедших по вине Исполнителя, Исполнитель обязуется возместить Заказчику причиненный ущерб в полном объеме.

8. В случае, когда невозможность исполнения услуг возникла по обстоятельствам, за которые ни одна из сторон не отвечает, Заказчик возмещает Исполнителю фактически понесенные им расходы.

9. Заказчик вправе отказаться от исполнения настоящего договора при условии оплаты Исполнителю фактически понесенных им расходов.

10. Исполнитель вправе отказаться от исполнения настоящего договора при условии полного возмещения Заказчику убытков.

11. Срок оказания услуг:

- начало: "___"___________ ____ года;

- окончание: "___"___________ ____ года.

12. Услуги оказываются по месту нахождения Исполнителя (г. __________). В случае необходимости выезда в другие населенные пункты Заказчик оплачивает услуги Исполнителя из расчета:

- проживание (гостиница): ________ рублей за сутки;

- питание: _______________________ рублей за сутки.

13. Все расходы, связанные с выполнением настоящего договора, за исключением ГСМ, охлаждающих, тормозных жидкостей, ремонтных работ и запасных частей, Исполнитель несет самостоятельно за счет своего вознаграждения.

14. За неисполнение или ненадлежащее исполнение настоящего договора стороны несут ответственность в соответствии с действующим законодательством РФ. В случае нарушения одной из сторон обязательств по договору другая сторона вправе расторгнуть его в одностороннем порядке.

Споры по настоящему договору разрешаются по согласованию сторон, а при недостижении согласия - в судебном порядке.

15. Срок действия настоящего договора начинается с момента подписания и оканчивается надлежащим исполнением обязательств сторонами.

16. Договор составлен в 2-х экземплярах, по одному для каждой из сторон.

17. Адреса и реквизиты сторон:

Если организация передаст в аренду транспортное средство ИП, то предприниматель будет оказывать услуги самостоятельно, при этом могут возникнуть два договора:

- на передачу организацией в аренду автомобиля;

- на оказание транспортных услуг ИП по перевозке грузов.

В таком случае предприниматель будет выставлять в Ваш адрес акты выполненных работ, отчитываться за затраты, связанные с эксплуатацией переданного ему автомобиля (ГСМ, ТО, прочее) он не должен, но компенсация указанных расходов может быть предусмотрена договором.

Вы вправе заключить с водителем (не ИП) гражданско-правовой договор (ГПХ) на оказание услуг. К договорам ГПХ на выполнение работ или оказание услуг, в частности, относят: возмездное оказание услуг (ст. 779 ГК РФ); перевозки (ст. 784 ГК РФ);

транспортную экспедицию (ст. 801 ГК РФ).

Следует учитывать, что заключать гражданско-правовой договор с человеком, который на самом деле будет выполнять функции штатного сотрудника и подчиняться внутренним правилам и распорядку, нельзя (ч. 4 ст. 11 и ч. 2 ст. 15 ТК РФ). Если транспортные услуги будут оказываться на постоянной основе, безопаснее заключить с гражданином трудовой договор, чтобы избежать претензий со стороны контролирующих органов.

Гражданско-правовой договор отличается от трудового следующими особенностями:

• в соглашении определяют результат работ, но не статус исполнителя;

• оплату предусматривают только за результат, а не за труд;

• выполнение работ обязательно подтверждают документально;

• исполнителя нельзя обязать придерживаться правил трудового распорядка;

• гарантии для штатных сотрудников не распространяются на исполнителей по ГПД;

• в соглашении недопустимо использовать термины трудового права.

Заключить договор о полной материальной ответственности можно только с теми сотрудниками, должности которых указаны в перечне, утвержденном постановлением Минтруда России от 31 декабря 2002 г. № 85.

Должность водителя в данном перечне отсутствует. Следовательно, заключение подобного договора неправомерно. Аналогичной вывод сделал Верховный суд РФ в определении от 19 ноября 2009 г. № 18-В09-72, а также в Обзоре законодательства и судебной практики, утвержденном постановлением Президиума Верховного суда РФ от 10 марта 2010 г.

Заключить с водителем договор о полной материальной ответственности можно только в том случае, если на него возлагаются функции экспедитора. сопровождающего груз. Такая должность в названном перечне предусмотрена. Вместе с тем, если водитель будет признан виновником ДТП, то нанесенный организации материальный ущерб он должен возместить в полном объеме без какого-либо дополнительного договора о материальной ответственности (подп. 6 ч. 1 ст. 243 ТК РФ ).

Подтверждением для расхода ГСМ будут являться путевые листы. Организация может использовать как унифицированные формы, так и самостоятельно разработанные путевые листы.

Нины Ковязиной. заместителя директора департамента медицинского образования и кадровой политики в здравоохранении Минздрава России

Заключить договор о полной материальной ответственности можно только с теми сотрудниками, должности которых указаны в перечне. утвержденном постановлением Минтруда России от 31 декабря 2002 г. № 85. Должность водителя в данном перечне отсутствует. Следовательно, заключение подобного договора неправомерно. Аналогичной вывод сделал Верховный суд РФ в определении от 19 ноября 2009 г. № 18-В09-72. а также в Обзоре законодательства и судебной практики. утвержденном постановлением Президиума Верховного суда РФ от 10 марта 2010 г.

Заключить с водителем договор о полной материальной ответственности можно только в том случае, если на него возлагаются функции экспедитора, сопровождающего груз. Такая должность в названном перечне предусмотрена.

Вместе с тем, если водитель будет признан виновником ДТП, то нанесенный организации материальный ущерб он должен возместить в полном объеме без какого-либо дополнительного договора о материальной ответственности (подп. 6 ч. 1 ст. 243 ТК РФ ).

Из рекомендации

Нины Ковязиной. заместителя директора департамента медицинского образования и кадровой политики в здравоохранении Минздрава России

Гражданин может выполнять работы для организации или оказывать необходимые ей услуги внештатно. То есть не по трудовому договору, а по гражданско-правовому (сокращенно ГПД). Например, это может быть договор подряда или договор об оказании услуг. Вариантов много. и у каждого есть свои особенности.

При этом очень важно составить гражданско-правовой договор грамотно. Так, чтобы учесть все его отличия от трудового .

К гражданско-правовым договорам на выполнение работ или оказание услуг, в частности, относят:

К гражданско-правовым можно отнести и другие договоры на выполнение работ или оказание услуг, не предусмотренные гражданским законодательством. Это предусмотрено в пункте 2 статьи 421 Гражданского кодекса РФ. Главное, чтобы в таком соглашении не было условий, которые позволят переквалифицировать его в трудовой.

ГПД не заменяет трудовой договор

Заключать гражданско-правовой договор с человеком, который на самом деле будет выполнять функции штатного сотрудника и подчиняться внутренним правилам и распорядку, нельзя. Это прямо установлено частью 4 статьи 11 и частью 2 статьи 15 Трудового кодекса РФ.

Внимание: если в ходе проверки будет выявлено, что гражданско-правовой договор прикрывает трудовые отношения, то его признают притворным. Тогда работодателя могут привлечь к административной ответственности. Кроме того, придется доначислить взносы на социальное страхование.

Выявить притворность гражданско-правового договора могут в ходе проверки:

Для переквалификации договора инспекторы или недовольный сотрудник вправе обратиться в суд. Тогда гражданско-правовой договор, прикрывающий трудовые отношения, признают притворным согласно пункту 2 статьи 170 Гражданского кодекса РФ. Такая сделка ничтожна, и к ней применят правила, установленные для трудовых договоров. Такая же позиция выражена и вопределении Конституционного суда РФ от 19 мая 2009 г. № 597-О-О. иабзаце 3 пункта 8 и пункте 12 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2, и определении Верховного суда РФ от 24 января 2014 г. № 18-КГ13-145 .

Это повлечет за собой, в частности, пересчет начисленных взносов. Дело в том, что с выплат по гражданско-правовым договорам организация платит меньше взносов, чем с вознаграждений по трудовым договорам. А значит, придется подавать уточненную отчетность, платить недоимки и пени (подп. 7 п. 1 ст. 31 НК РФ ).

Кроме того, работодателя и его должностных лиц могут привлечь к административной ответственности за подмену трудовых отношений гражданско-правовыми. Штрафы грозят в следующих размерах:

За повторное нарушение предусмотрены следующие санкции:

Все это предусмотрено частями 3 и 5 статьи 5.27 Кодекса РФ об административных правонарушениях.

Ситуация: могут ли налоговые, трудовые инспекторы или представители ПФР и ФСС России самостоятельно переквалифицировать гражданско-правовой договор в трудовой

Нет, не могут. Окончательное решение о сути заключенного договора принимает суд.

Дело в том, что полномочий самостоятельно переквалифицировать гражданско-правовой договор в трудовой контролеры не имеют. Такое право есть лишь у судей, оно закреплено в статье 19.1 Трудового кодекса РФ. Поэтому, выявив притворность ГПД, контролеры обращаются в суд. И уже по итогам рассмотрения дела суд принимает решение о переквалификации договора.

Само собой, если работодатель не хочет доводить дело до суда, то, получив предписание из трудовой инспекции о нарушении части 2 статьи 15 Трудового кодекса РФ, он может переквалифицировать договор добровольно. То есть признать, что с сотрудником заключен трудовой договор, пересчитать выплаты ему и начислить с них необходимые отчисления во внебюджетные фонды, подав уточненные расчеты. Это следует из части 4 статьи 11, части 2 статьи 19.1 Трудового кодекса РФ и подтверждается арбитражной практикой (п. 2.2 определения Конституционного суда РФ от 19 мая 2009 г. № 597-О-О. п. 8 постановления Верховного суда РФ от 17 марта 2004 г. № 2 ).

Основные отличия ГПД от трудового договора

Гражданско-правовой договор отличается от трудового следующими особенностями:

Основные отличия ГПД от трудового договора можно посмотреть в сравнительной таблице .

Из рекомендации

Сергея Разгулина. действительного государственного советника РФ 3-го класса

Расходы на ГСМ можно подтвердить не только путевыми листами, но и любыми другими документами, позволяющими достоверно определить пройденный путь. Например, документами, заполненными на основе данных приборов учета и контроля за перемещением транспортных средств с использованием системы спутниковой навигации ГЛОНАСС или иных систем. Такие разъяснения содержатся в письме Минфина России от 16 июня 2011 г. № 03-03-06/1/354 .

Из рекомендации

Сергея Разгулина. действительного государственного советника РФ 3-го класса

Организация может использовать:

Особенности оформления типовых форм путевых листов в зависимости от вида и назначения автомобилей представлены в таблице. Путевые листы оформляйте независимо от того, в собственности организации транспортное средство или арендовано.

Если унифицированные образцы путевых листов по каким-либо причинам не подходят (например, часть реквизитов не используется или нет необходимых показателей), можно самостоятельно разработать бланки путевых листов. Применение путевых листовзафиксируйте в учетной политике (п. 4 ПБУ 1/2008 ).

Форму путевого листа решили разработать самостоятельно? Тогда проверьте, чтобы в ней были все обязательные реквизиты, предусмотренные разделом II приказа Минтранса России от 18 сентября 2008 г. № 152. В частности, это номер путевого листа в хронологическом порядке, данные о сроке его действия, сведения о водителе, данные о транспортном средстве и другие. Можно предусмотреть и дополнительные реквизиты, учитывающие особенности деятельности организации.

Плюс ко всему такой бланк должен отвечать и остальным требованиям законодательства, предъявляемым к первичным документам (ч. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ).

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

(Комментарий к Письму Минфина России от 05.08.2015 N 03-04-06/45204 "О налогообложении НДФЛ сумм компенсации организацией расходов физических лиц, связанных с их участием в различных мероприятиях; о возможности учета заказчиком компенсации издержек, понесенных исполнителем при выполнении гражданско-правового договора")

Не столь уж редко экономические субъекты заключают с гражданами договоры гражданско-правового характера, предметом которых являются выполнение работ, оказание услуг.

Напомним, что, к примеру, по договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) какую-то работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (п. 1 ст. 702 ГК РФ). В договоре подряда указываются цена подлежащей выполнению работы или способы ее определения. Цена в договоре подряда включает компенсацию издержек подрядчика и причитающееся ему вознаграждение (п. п. 1 и 2 ст. 709 ГК РФ).

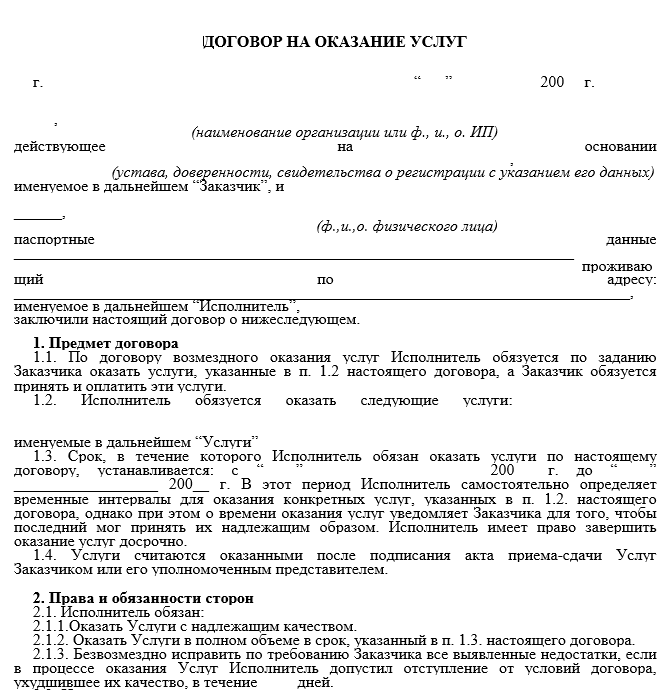

По договору возмездного оказания услуг исполнитель обязуется по заданию заказчика оказать услуги (совершить некие действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги в сроки и в порядке, которые приведены в заключенном договоре возмездного оказания услуг (п. 1 ст. 779, п. 1 ст. 781 ГК РФ).

К договору возмездного оказания услуг применяются общие положения о подряде (ст. ст. 702 - 729 ГК РФ) и положения о бытовом подряде (ст. ст. 730 - 739 ГК РФ) (ст. 783 ГК РФ).

Как видим, помимо выплаты физическому лицу вознаграждения договором подряда (договором возмездного оказания услуг) может быть предусмотрена еще и компенсация понесенных им издержек, связанных с возложенными на него функциями. Во многих случаях среди таковых издержек фигурируют стоимость проезда к месту выполнения работ (оказания услуг) и проживание исполнителя.

Пример. Одним из видов деятельности экономического субъекта является организация и проведение консультационных семинаров. Для проведения такого семинара в другом городе с иностранной гражданкой Мартиной Глагов заключен договор возмездного оказания услуг. Условиями договора предусмотрены вознаграждение 68 500 руб. компенсация стоимости проезда к месту проведения семинара и проживания во время семинара. Исполнителем представлены билеты на самолет в прямом и обратном направлении общей стоимостью 7800 руб. и квитанция об оплате услуг гостиницы за проживание во время проведения семинара 4800 руб.

Организация-заказчик обратилась в Минфин России с двумя вопросами в части компенсационной выплаты: является ли данная сумма доходом физического лица, облагаемым НДФЛ, и можно ли ее учесть при исчислении налога на прибыль?

В комментируемом Письме от 05.08.2015 N 03-04-06/45204 Минфин России начал разъяснения с налога на доходы физических лиц. При этом чиновники были не столь уж и красноречивы. Для начала они процитировали положение п. 1 ст. 210 НК РФ. Согласно ему при исчислении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме. Не найдя в ст. 217 НК РФ (в которой приведен перечень доходов, не подлежащих налогообложению) такого вида дохода, чиновники заключили, что НК РФ не предусматривает отнесение сумм возмещения издержек по договору возмездного оказания услуг, заключенного организацией с физическим лицом, к доходам работников, не облагаемым НДФЛ.

По общему правилу оплата (возмещение) за граждан, участвующих в различных проводимых организацией мероприятиях, стоимости проезда к месту проведения и проживания в месте их проведения, на взгляд чиновников, является их доходом, подлежащим налогообложению.

После чего составители Письма сделали вывод: суммы возмещения издержек по договору возмездного оказания услуг, заключенному организацией с физическим лицом, включаются в налоговую базу по НДФЛ указанных физических лиц.

Продолжение примера. Уточним условие: с гражданкой Глагов, являющейся резидентом РФ, в текущем году ранее был заключен договор возмездного оказания услуг, размер облагаемого НДФЛ дохода налогоплательщика по нему составил 53 700 руб. в связи с чем у нее была удержана исчисленная сумма НДФЛ 6968 руб. (53 700 руб. x 13%). Организация последовала рекомендациям чиновников.

В Письме Банка России от 02.10.2014 N 29-Р-Р-6/7859 было разъяснено, что в целях применения Указания Банка России от 11.03.2014 N 3210-У "О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства" под работником юридического лица понимается лицо, с которым заключен трудовой договор или договор гражданско-правового характера. Следуя этому разъяснению, организация выдала под отчет гражданке Глагов 15 000 руб. для оплаты проезда и проживания. Представленный ею авансовый отчет был утвержден на сумму 13 600 руб.

В доход работника, учитываемый при исчислении НДФЛ, по окончании договора вошло вознаграждение 68 500 руб. а также стоимость билетов на самолет в оба конца 8800 руб. и оплата проживания при проведении семинара 4800 руб. Совокупность трат - 82 100 руб. (68 500 + 8800 + 4800) - с ранее начисленным доходом 53 700 руб. образует налоговую базу по НДФЛ, равную 135 800 руб. (82 100 + 53 700). Исчисленная сумма налога 17 654 руб. (134 800 руб. x 13%) при этом уменьшается на удержанную ранее величину НДФЛ (6968 руб.). Сумма подлежащего удержанию НДФЛ составила 10 686 руб. (17 524 - 6968), на руки же Глагов полагается 57 814 руб. (68 500 - 10 686).

Приведенные факты хозяйственной деятельности в бухгалтерском учете отражаются следующим образом:

Дебет 71 Кредит 50

- 15 000 руб. - выданы под отчет денежные средства для оплаты проезда и проживания Глагов;

Дебет 20 Кредит 71

- 13 600 руб. - утвержден авансовый отчет;

Дебет 50 Кредит 71

- 1400 руб. (15 000 - 13 600) - возвращены неиспользованные денежные средства;

Дебет 20 Кредит 70

- 68 500 руб. - начислено вознаграждение по договору возмездного оказания услуг;

Дебет 70 Кредит 68, субсчет "Расчеты по НДФЛ",

- 10 686 руб. - удержана сумма НДФЛ из вознаграждения Глагов;

Дебет 70 Кредит 51

- 57 814 руб. - перечислена на карточный счет Глагов сумма вознаграждения по договору.

Приведенные в комментируемом Письме рекомендации совпадают с ранее занимаемой позицией Минфина России, изложенной в Письмах ведомства от 29.01.2014 N 03-04-06/3282, от 08.11.2013 N 03-03-06/1/47692, от 05.11.2013 N 03-03-06/4/47090.

В последнем из указанных Писем чиновники добавили к вышеприведенным нормам в качестве аргументации своей позиции положения ст. 41 и пп. 1 п. 2 ст. 211 НК РФ.

Согласно первой норме доходом является экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физических лиц в соответствии с гл. 23 НК РФ.

Вторая же норма к доходам, полученным налогоплательщиком в натуральной форме, относит:

- оплату (полностью или частично) за него налоговым агентом товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика;

- полученные налогоплательщиком товары, выполненные в интересах налогоплательщика работы, оказанные в интересах налогоплательщика услуги на безвозмездной основе или с частичной оплатой.

При этом специалисты Минфина напомнили, что если расходы на проезд и проживание в целях оказания услуг по договору гражданско-правового характера были понесены самим налогоплательщиком, то такой налогоплательщик в соответствии с п. 2 ст. 221 НК РФ имеет право на получение профессионального налогового вычета по НДФЛ в сумме таких расходов, подтвержденных документально.

То, что суммы оплаты организацией расходов иностранного преподавателя по проезду (от места жительства и обратно) и проживанию в Москве на время чтения лекций или участия в конференции признаются его доходом, полученным в натуральной форме, подлежащим обложению НДФЛ, подтверждено Минфином России и в Письме от 30.08.2012 N 03-04-06/9-263.

В указанном Письме минфиновцы обратили внимание еще на два момента.

При отсутствии возможности удержания у налогоплательщика исчисленной суммы налога налоговый агент в силу п. 5 ст. 226 НК РФ обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговой инспекции по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. В этом случае исчисление, декларирование и уплату НДФЛ налогоплательщик осуществляет самостоятельно в порядке, предусмотренном ст. ст. 228 и 229 НК РФ.

Пунктом 9 ст. 226 НК РФ не допускается уплата налога за счет средств налоговых агентов. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой НДФЛ.

Отметим, что в конце нулевых годов минфиновцы в поддержку своей позиции приводили аргумент о непосредственной связи расходов по проезду и проживанию физических лиц при оказании организации услуг по договору гражданско-правового характера с получением ими дохода по такому договору (Письма Минфина России от 24.06.2009 N 03-04-06-01/145, от 19.11.2008 N 03-04-06-01/344). Следовательно, возмещение рассматриваемых расходов налоговым агентом осуществляется в интересах физического лица.

В Письме Минфина России от 29.04.2013 N 03-04-07/15155 утвердительная форма в части дохода в натуральной форме перешла в сослагательное наклонение. Суммы оплаты организацией расходов физических лиц по их проезду и проживанию при оказании услуг организации по гражданско-правовым договорам подлежат обложению НДФЛ, если такая оплата осуществляется в интересах этих физических лиц, в том числе если такая оплата является частью вознаграждения физического лица за выполненные работы (оказанные услуги).

В прочих случаях компенсация организацией расходов физических лиц не является их доходом и не подлежит налогообложению НДФЛ.

Как видим, Минфин России относит оплату налоговым агентом стоимости проезда подрядчика (исполнителя) к месту проведения работ (оказания услуг) и проживания при проведении работ (оказании услуг) к доходу, полученному в натуральной форме, который подлежит включению в облагаемую базу по НДФЛ.

ФНС России же склоняется к иной позиции. На упомянутое положение пп. 2 п. 2 ст. 211 НК РФ фискалы смотрят с иного ракурса.

По их мнению, к полученным налогоплательщиком в натуральной форме доходам относятся оказанные в интересах физического лица услуги на безвозмездной основе или с частичной оплатой. Оплата же услуг физическому лицу, в том числе по проживанию в гостинице и проезду, в рассматриваемом случае производится в интересах направившего (пригласившего) налогового агента. Поэтому оплата таких услуг не приводит к образованию дохода в натуральной форме, подлежащего обложению НДФЛ (Письма ФНС России от 03.09.2012 N ОА-4-13/14633, от 25.03.2011 N КЕ-3-3/926).

Несмотря на приведенные рекомендации руководства службы, налоговики на местах, не находя в облагаемой базе по НДФЛ рассматриваемых сумм компенсаций, при их наличии признают величину базы заниженной, доначисляют налог, а также пени и штрафные санкции.

Арбитражные суды в большей степени придерживаются позиции налоговых агентов, которые не включают в облагаемый НДФЛ доход физического лица указанные компенсационные выплаты. Так, судьи ФАС Московского округа (Постановление от 26.03.2013 N А40-37553/12-20-186) поддержали позицию нижестоящих судов, которые сочли, что расходы на проезд и проживание гражданина, с которым был заключен договор гражданско-правового характера, являются затратами налогового агента, произведенными им в собственных интересах, и не являются доходом физического лица.

В силу положений ст. 211 НК РФ объект налогообложения НДФЛ возникает в случае получения физическим лицом дохода (в том числе в натуральной форме). Инспекцией же в рассматриваемом споре не установлен факт использования гражданином для личных нужд оплаченных обществом услуг. Поэтому судами сделан вывод об отсутствии оснований для удержания НДФЛ.

Судьи ФАС Дальневосточного округа (Постановление от 16.12.2008 N Ф03-5362/2008 (Определением ВАС РФ от 26.03.2009 N ВАС-3334/09 отказано в передаче дела в Президиум ВАС РФ для пересмотра в порядке надзора)) оставили в силе решение суда первой инстанции. В этом судебном вердикте расходы по перелету и проживанию физического лица, с которым заключен гражданско-правовой договор подряда, признаны компенсацией издержек по указанному договору, а их сумма налоговой инспекцией необоснованно учтена при определении облагаемой базы по НДФЛ.

Аналогичной позиции придерживались и судьи ФАС Северо-Западного округа в Постановлении от 06.03.2007 N А56-10568/2005. Они указали, что, поскольку в договорах, заключаемых заказчиком с исполнителями, выплата вознаграждения за проведение концерта не включает возмещение расходов по проживанию в гостинице и расходов по проезду в город и обратно, приведенные расходы не являются вознаграждением, а направлены на компенсацию расходов, понесенных исполнителями в связи с исполнением ими заключенных договоров. Следовательно, указанные компенсационные выплаты не признаются объектом обложения НДФЛ.

Разъясняя в комментируемом Письме возможность учета компенсации расходов на проезд и проживание физического лица, с которым заключен договор гражданско-правового характера, при исчислении налога на прибыль чиновники ограничились цитированием положений п. 1 ст. 252 НК РФ.

Согласно этой норме налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ).

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные:

- документами, оформленными в соответствии с законодательством РФ;

- документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы;

- документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Расходами признаются любые затраты, при условии что они произведены для осуществления деятельности, направленной на получение дохода.

После чего последовал вывод о том, что компенсация издержек исполнителя договора, осуществленных им при выполнении гражданско-правового договора, не соответствует критериям, установленным ст. 252 НК РФ, и не учитывается в составе расходов заказчика при исчислении налоговой базы по налогу на прибыль организаций.

Отметим, что в середине нулевых годов финансисты отмечали, что действующим трудовым законодательством и законодательством о налогах и сборах не предусмотрено возмещение расходов, компенсирующих затраты специалистам, оказывающим консультационные и информационные услуги согласно заключенным гражданским договорам.

Положения ТК РФ (ст. ст. 166 - 168) и НК РФ (ст. 255) позволяют российской организации возмещать затраты по командировкам только для штатных работников, с которыми организация заключила трудовые договоры или коллективные соглашения (Письмо Минфина России от 19.12.2006 N 03-03-04/1/844).

Окончание примера. Организация последовала рекомендациям финансистов и не включила в расходы при исчислении налога на прибыль компенсацию затрат по проезду и проживанию иностранного преподавателя при выполнении ею услуг по договору.

Непризнание стоимости проезда и проживания гражданки Глагов в налоговом учете образует в бухгалтерском учете постоянную разницу, это обязывает организацию начислить постоянное налоговое обязательство (п. п. 4, 7 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02, утв. Приказом Минфина России от 19.11.2002 N 114н). Образование ПНО отражается в учете следующей записью:

Дебет 99, субсчет "Постоянные налоговые обязательства (активы)", Кредит 68, субсчет "Расчеты по налогу на прибыль",

- 2720 руб. (13 600 руб. x 20%) - начислено постоянное налоговое обязательство.

Если в договоре расходы на проезд и проживание учитываются как вознаграждение, то эти суммы организация может учесть в составе расходов на оплату труда при наличии соответствующих подтверждающих первичных документов (п. 21 ст. 255 НК РФ).

В этом случае рассматриваемые расходы однозначно включаются в облагаемый НДФЛ доход физического лица.

Документально подтвержденные расходы физического лица в связи с выполнением работ, оказанием услуг по договорам гражданско-правового характера не подлежат обложению страховыми взносами в государственные внебюджетные фонды (пп. "ж" п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования").

Идентичная норма существует в Федеральном законе от 24.07.1998 N 125-ФЗ "О страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний" (пп. 2 п. 1 ст. 20.2 Закона N 125-ФЗ).

Минтруд России в Письме от 26.02.2014 N 17-3/В-80 разъяснил, что компенсация издержек лица, выполнявшего работы по договору подряда, направлена на погашение расходов, произведенных подрядчиком и необходимых для непосредственного выполнения работ, предусмотренных договором. В связи с чем не подлежат обложению страховыми взносами только документально подтвержденные расходы исполнителя работ по договору подряда, понесенные в процессе выполнения работ, в частности расходы на проезд и проживание в месте выполнения работ. Сумма же самого вознаграждения за выполненную работу подлежит обложению страховыми взносами в ПФР и ФФОМС в общеустановленном порядке, в базу для начисления страховых взносов, подлежащих уплате в ФСС РФ, она не включается в силу п. 2 ч. 3 ст. 9 Закона N 212-ФЗ.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту: