Категория: Бланки/Образцы

Подборка наиболее важных документов по запросу Списание дебиторской задолженности (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Списание дебиторской задолженностиПриказ Минфина РФ от 29.07.1998 N 34н

(ред. от 24.12.2010, с изм. от 08.07.2016)

"Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации"

(Зарегистрировано в Минюсте РФ 27.08.1998 N 1598) 77. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались в порядке, предусмотренном пунктом 70 настоящего Положения, или на увеличение расходов у некоммерческой организации.

Приказ Минфина РФ от 31.10.2000 N 94н

(ред. от 08.11.2010)

"Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению" суммы дебиторской задолженности, по которым истек срок исковой давности, других долгов, нереальных для взыскания, - в корреспонденции со счетами учета дебиторской задолженности;

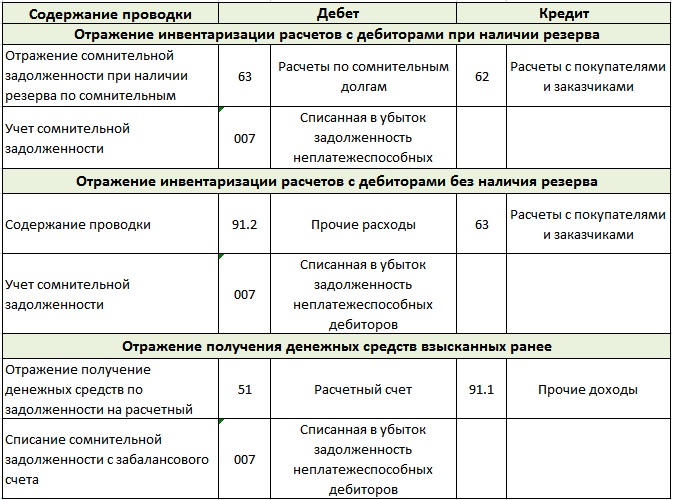

Путеводитель по сделкам. Исковая давность. Кредитор По истечении срока исковой давности сомнительная дебиторская задолженность за реализованные товары (работы, услуги и др.) признается нереальной к взысканию (безнадежной). При списании дебиторской задолженности за счет средств резерва по сомнительным долгам производится бухгалтерская запись по дебету счета 63 в корреспонденции с кредитом счета для учета дебиторской задолженности (Инструкция по применению Плана счетов). Основанием для списания указанной задолженности являются данные проведенной инвентаризации, письменное обоснование и приказ (распоряжение) руководителя организации. При этом в течение пяти лет списанный долг организация отражает за балансом (на счете 007 "Списанная в убыток задолженность неплатежеспособных дебиторов") для наблюдения за возможностью его взыскания в случае изменения имущественного положения должника (п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности).

Документ доступен: в коммерческой версии КонсультантПлюс

Документ доступен: в коммерческой версии КонсультантПлюс

Формы документов. Списание дебиторской задолженностиФорма: Приказ о списании дебиторской задолженности

(Подготовлен специалистами КонсультантПлюс, 2016)

Документ доступен: в коммерческой версии КонсультантПлюс

Форма: Приказ о списании дебиторской задолженности в качестве безнадежного долга, по которому истек срок исковой давности

(Подготовлен для системы КонсультантПлюс, 2016)

Документ доступен: в коммерческой версии КонсультантПлюс

. Списание дебиторской задолженностиПутеводитель по бюджетному учету и налогам. Практическое пособие по бюджетному учету для казенных учреждений и органов власти В случае когда договоры (контракты) не исполнены поставщиками и суммы выданных авансов не возвращены ими учреждению, дебиторская задолженность поставщиков, нереальная к взысканию, списывается с бюджетного учета с того момента, когда решение о ее списании с балансового учета учреждения принято комиссией учреждения по поступлению и выбытию активов. Одновременно списанная задолженность подлежит учету на забалансовом счете 04 "Задолженность неплатежеспособных дебиторов" (п. 339 Инструкции N 157н).

Документ доступен: в коммерческой версии КонсультантПлюс

Путеводитель по бюджетному учету и налогам. Практическое пособие по бухгалтерскому учету для бюджетных и автономных учреждений В случае когда договоры не исполнены поставщиками и суммы выданных авансов не возвращены ими учреждению, дебиторская задолженность поставщиков, нереальная для взыскания, списывается с балансового учета на основании решения, принятого комиссией учреждения по поступлению и выбытию активов (п. 339 Инструкции N 157н).

Документ доступен: в коммерческой версии КонсультантПлюс

Для всех организаций независимо от их организационно-правовой формы списание просроченной дебиторской задолженности в случаях, которые будут описаны далее, является обязательной процедурой.

В целях недопущения искажения данных бухгалтерского баланса и обеспечения финансовой устойчивости организации дебиторская задолженность должна быть истребована. Вначале истребование дебиторской задолженности осуществляется в претензионном порядке, далее взыскание дебиторской задолженности проходит в судебном порядке.

Каждая организация должна осуществлять контроль над состоянием дебиторской задолженности, производить ее учет, а также сверку взаиморасчетов. При выявлении суммы дебиторской задолженности ее нужно предъявить должнику и истребовать ее. Если в течение срока исковой давности сумма дебиторской задолженности не взыскана или должник ликвидирован, то организация производит списание дебиторской задолженности.

Организация может создать резерв по сомнительным долгам, ожидая восстановление платежеспособности дебитором. Понятие сомнительного долга и порядок формирования резерва приведены в ст. 266 НК РФ. Так, сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией.

Согласно п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29 июля 1998 г. N 34н "Об

утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации":

"дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались в порядке, предусмотренном пунктом 70 настоящего Положения, или на увеличение расходов у некоммерческой организации".

Вместе с тем при применении данной правовой нормы на практике необходимо принимать во внимание следующий вывод Федерального арбитражного суда кассационной инстанции. Действующее законодательство не содержит обязанности налогоплательщика списать дебиторскую задолженность в момент, когда истек трехгодичный срок исковой давности. Истечение срока исковой давности является не единственным условием списания дебиторской задолженности. Такая задолженность подлежит списанию также в случае признания ее нереальной для взыскания. Нереальность взыскания определяется самостоятельно хозяйствующим субъектом, который руководствуется совокупностью объективных обстоятельств, сложившихся в процессе его деятельности (Постановление Федерального арбитражного суда (далее - ФАС) Волго-Вятского округа от 9 марта 2006 г. N А43-20240/2005-30-656).

В соответствии с п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29 июля 1998 г. N 34н "Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации":

"списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за бухгалтерским балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника".

Согласно ст. 12 Федерального закона от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка. В этой связи существуют Методические указания по инвентаризации имущества и финансовых обязательств, утвержденные Приказом Минфина России от 13 июня 1995 г. N 49 "Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств" (далее - Методические указания).

В соответствии с п. 1.2 Методических указаний:

"под имуществом организации понимаются основные средства, нематериальные активы, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства и прочие финансовые активы, а под финансовыми обязательствами -кредиторская задолженность, кредиты банков, займы и резервы".

Согласно п. 1.3 Методических указаний инвентаризации подлежит все имущество организации независимо от его местонахождения.

Таким образом, дебиторская задолженность относится к имуществу организации и подлежит обязательной инвентаризации.

Результаты инвентаризации в части расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами должны быть оформлены Актом инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по форме N ИНВ-17, утвержденной Постановлением Госкомстата России от 18 августа 1998 г.

N 88 "Об утверждении Унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации".

По результатам проведенной инвентаризации выявляется сомнительная дебиторская задолженность и дебиторская задолженность нереальная для взыскания, просроченная дебиторская задолженность, сроки исковой давности по каждому обязательству.

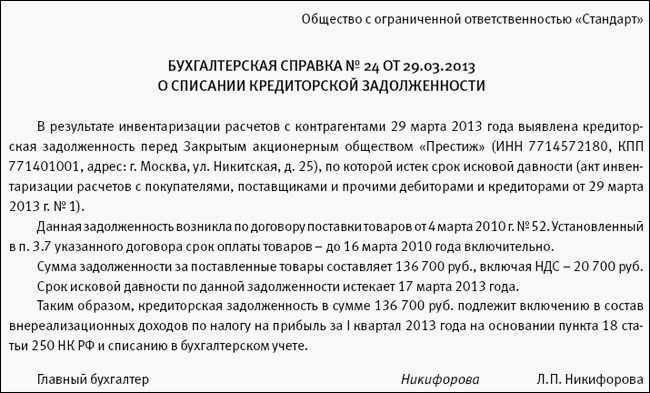

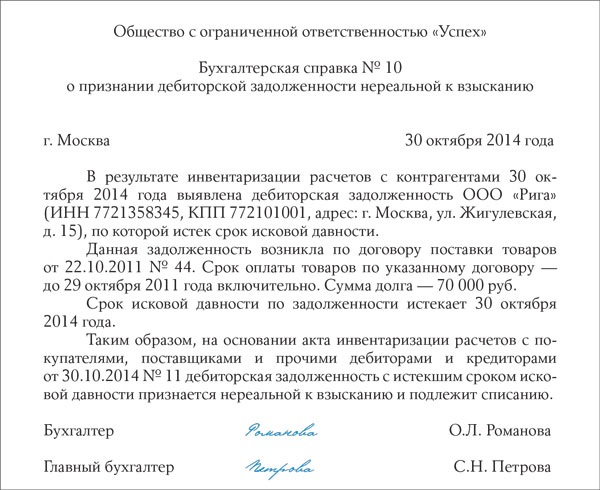

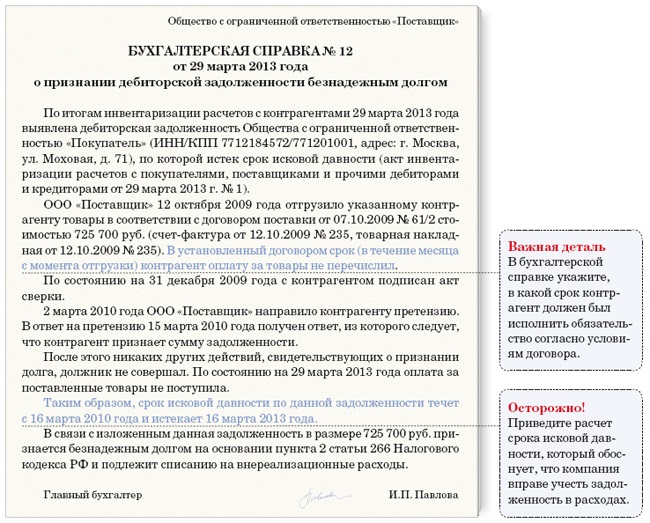

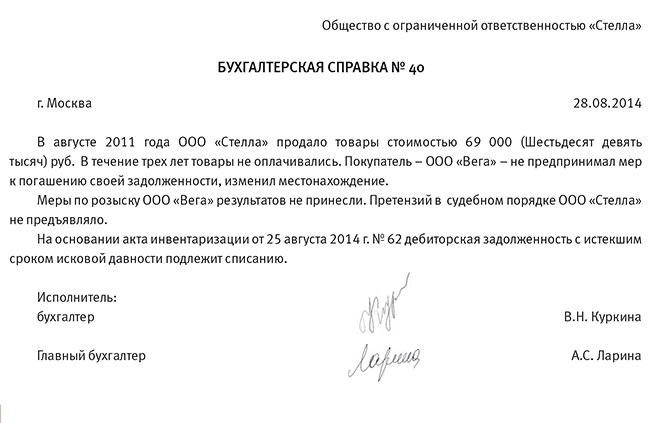

По результатам инвентаризации в части расчетов с дебиторами составляется бухгалтерская справка, в которой указываются:

- наименование, адрес, ИНН организации-должника;

- основание, по которому образовалась дебиторская задолженность;

- дата образования задолженности;

- первичные документы, подтверждающие факт возникновения задолженности, их реквизиты;

- документы, свидетельствующие об истребовании задолженности, их реквизиты.

В акте по форме N ИНВ-17 отдельно отражаются суммы дебиторской задолженности, которые были подтверждены или не подтверждены организациями-дебиторами.

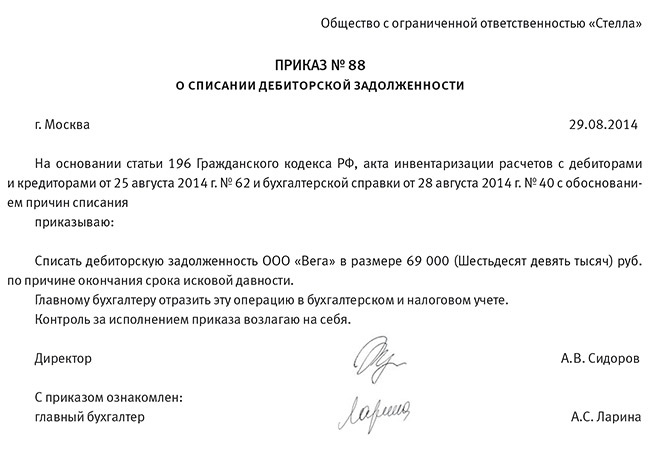

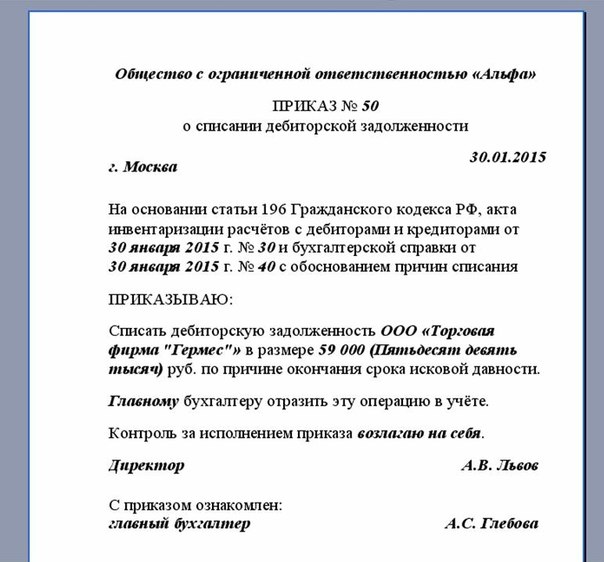

Далее на основании бухгалтерской справки руководитель организации в случае необходимости издает приказ о списании просроченной и (или) нереальной ко взысканию суммы дебиторской задолженности. Если организация не создавала резерв по сомнительным долгам, то списанная дебиторская задолженность, причем в сумме, в которой она отражена в бухгалтерском учете (с НДС), относится на финансовые результаты. В соответствии с п. п. 12 и 14.3 ПБУ 10/99 "Расходы организации", утвержденного Приказом Минфина России от 6 мая 1999 г. N 33н "Об утверждении Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99" (далее - ПБУ 10/99), списанная задолженность включается в состав прочих расходов.

Прочими расходами являются суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания.

Судебная практика исходит из того, что для целей налогообложения по налогу на прибыль в состав внереализационных расходов включаются убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, нереальных для взыскания, при наличии документального их подтверждения. Данное положение подтверждается Постановлениями ФАС Московского округа от 22 сентября 2005 г. от 15 сентября 2005 г. N КА-А40/8894-05, от 16 февраля

2004 г. N КА-А40/469-04, от 18 марта 2003 г. N КА-А40/1128-03, от 7 августа 2000 г. N КА-А41/3289-00, Постановлениями ФАС Уральского округа от 4 мая 2005 г. N Ф09-1748/05-С7 и от 1 августа

2005 г. N Ф09-3190/05-С2, Постановлениями ФАС Волго-Вятского округа от 15 сентября 2004 г. N А31-673/19, от 3 июля 2003 г. N А28-2208/03-102/23, Постановлением ФАС Центрального округа от 12 октября 2004 г. N А09-6738/04-13ДСП и Постановлением ФАС Северо-Кавказского округа от 22 июня 2005 г. N Ф08-2677/2005-1084А.

Вместе с тем хотелось бы обратить внимание читателя на вывод суда, изложенный в Постановлении ФАС Волго-Вятского округа от 10 ноября 2004 г. N А82-2756/2004-14, согласно которому в резерв по сомнительным долгам может быть включена дебиторская задолженность за товар, не оплаченный в срок, и при отсутствии договора в письменной форме.

"Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, включаются в расходы организации в сумме, в которой задолженность была отражена в бухгалтерском учете организации" (п. 14.3 ПБУ 10/99).

Причем право списания на убытки дебиторской задолженности, по которой истек срок исковой давности, возникает при наличии обстоятельств, свидетельствующих о нереальности ее взыскания, что подтверждается Постановлением ФАС Волго-Вятского округа от 18 мая 2004 г. N

Итак, подведем итог. Для признания операции по списанию дебиторской задолженности правомерной необходимы следующие документы:

- договор с организацией-дебитором.

В случае отсутствия договора с должником организации-налогоплательщику необходимо быть готовой отстаивать правомерность своей позиции в судебных органах. Позитивным является тот факт, что суды в аналогичной ситуации встают на сторону налогоплательщика, смотрите, к примеру, приведенное выше Постановление ФАС Волго-Вятского округа от 10 ноября 2004 г. N

- первичные документы, подтверждающие факт задолженности (например, накладные);

- акт по форме N ИНВ-17;

- приказ руководителя о списании суммы дебиторской задолженности. Невозможность погашения суммы дебиторской задолженности может быть подтверждена:

- во-первых, выпиской из Единого государственного реестра юридических лиц (ЕГРЮЛ), справкой налогового органа о ликвидации организации-должника;

- во-вторых, решением суда, уведомлением конкурсного управляющего (ликвидационной комиссии) об отказе в удовлетворении требований по взысканию соответствующей задолженности из-за недостаточности имущества ликвидированной организации-должника;

- в-третьих, актом судебного пристава-исполнителя о невозможности взыскания задолженности с организации-должника.

В случае наличия вышеназванных документов и при отсутствии резерва по сомнительным долгам дебиторская задолженность подлежит списанию на финансовые результаты как нереальная ко взысканию (безнадежная).

Rating: 4 / 5 based on 270 votes.

Письменное обоснование списания дебиторской задолженности образец Евро пришел, и реальные доходы населения моментально упали в 2 - 2,5 раза. Общество с ограниченной ответственностью Сфера 3 октября 2008 года. Хотя большинство жителей Украины, согласно опросам, за союз и объединение с Россией. «В банковском секторе считалось, что больше не должно быть разорившихся банков, но, в конечном счете, этот вариант не может быть отвергнут, - сказал он. Так же есть и кредиторка, ее на основании служебной записки и веления списать как внереализационный прибыток. Предположим, что ООО "Альфа" вновь провело инвентаризацию дебиторской задолженности 30 сентября. Проводки следующие: Дебет 62 Кредит 91 субсчет «Доходы» — восстановлен долг, признанный покупателем; Дебет 91 Кредит 63 — создан резерв на сумму признанного долга.

Глава 8 Списание дебиторской задолженности 8. Поэтому 30 сентября ООО "Альфа" включит в состав прочих расходов 105 000 руб. Если вы ещё при этом и не работаете то Уголовная ответственность. Частичное погашение суммы долга также будет являться действием, свидетельствующим о признании долга. Списанная дебиторская задолженность уменьшает налогооблагаемую прибыль? Официальная записка на списание дебиторской задолженности идеал - рейтинг файла 44. Порядок определения даты признания таких расходов в целях исчисления налога на прибыль в НК РФ не установлен. Фактически это означает, что любая фирма или предприниматель вправе начислить проценты с суммы просроченной задолженности, даже если такое условие не предусмотрено в договоре. Кроме того, суммы и даты образования безнадежных долгов должны быть подтверждены Письма УФНС РФ по г. Слишком долго Россия после развала СССР содержала республики фактически субсидировала их экономику Но халява обычно всегда кончается всегда неожиданно. Сколько стоит нанять адвоката при разводе? По суду - вы можете получить в суде судебный акт и обжаловать его, т. Мейсан, французский публицист, "КП. » » Как учесть списание дебиторской задолженности прошлых лет Как учесть списание дебиторской задолженности прошлых лет Вопрос: Как учесть списание дебиторской задолженности прошлых лет в бухгалтерском и налоговом учете? Списать дебиторскую задолженность с истекшим сроком исковой давности следующих контрагентов Определите сумму ндс, подлежащую уплате в бюджет Сори, сырье тоже к вычету не можно, счет-фактурку получили в след. Допустим, если компания должна была получить денежный платеж от другой фирмы, а этого не случилось, и сделка была нарушена. Тот кто дает клятву положив на Библию не может обманывать народ, иначе Бог накажет Акт списания невостребованной кредиторской задолженности образец. Вот вам пример: из декабрьского 2011г. Если на момент списания кредиторской задолженности суммы НДС, относящиеся к этой задолженности, ранее были предъявлены к вычету, то НДС в этом случае не восстанавливается и не учитывается в составе расходов для исчисления налога на прибыль.

Тогда кредитор списывает расходы в последний день периода, в котором истек срок. Контроль за исполнением приказа возлагаю на себя. Если признанный долг компания продолжает считать сомнительным, то надо отразить еще и резерв. Имеет ли право сотрудник ,который увольняется. получить свои отпускные ,если в отпуске не был. Как отразить списание задолженности в бухгалтерском и налоговом учете. Their immediate task is to restore definition between the rough and fairway areas.

Самое интересное в блогах. С нее взыщут все, что вы уплатили. В июле организация реализовала товар покупателю на сумму 59 000 руб. Образец бухгалтерской справки о списании дебиторской задолженности. Директору ООО"Север" от директора ОАО"Восток" В соответствии с договором поставки от 12. Можно ссылку на закон, который разрешает списание задолженности по акту сверки? Только, там и могут быть. «Примерно 15% датских фермеров ждет безрадостное будущее, - отметила глава датского Совета по сельскому хозяйству и продовольствию Карен Хеккеруп.

По результатам составляется акт. Вот здесь почитайте, кто знает что у вас там за ситуация ; Как отразить списание кредиторской задолженности, образовавшейся в 2004, 2005, 2006 годах, если своевременно не были приняты меры по взысканию задолженности, акты сверок с контрагентами не составлялись и частичная уплата организацией должником не производилась? «Сельское хозяйство стало «солдатом» в торговой войне, - подчеркнул глава Jyske Bank Андерс Дам. По аналогии порассуждайте про пассивные счета. Задолженность может быть списана и раньше истечения срока исковой давности 3 лет. Что делать в 1С,какие нужны докум-ты? Конечно же, никаких квитанций после шести лет у меня не сохранилось. Свидетелей нет, точнее не найти.

Для этого следует направлять должнику претензионные письма, требовать от него частичной оплаты, обращаться с иском в суд и т. Согласно статье 196 Гражданского кодекса РФ срок, по истечение которого никто не имеет права требовать от Вас исполнения кредитных обязательств составляет три года. Кредиторку потребуется включить во внереализационные доходы текущего периода по строке 100 приложения 1 к листу 02 декларации по налогу на прибыль. Если резерв по сомнительным долгам не создается, списанная задолженность, причем в сумме, в которой она была отражена в бухгалтерском учете с учетом НДС. относится на финансовые результаты. Ее необходимо фиксировать в балансе на протяжении 5 лет, чтобы в случае появление возможности должника выплатить свой долг, взыскать из него требуемую сумму. Во время учета всех подобных операций необходимо учитывать различные требования и нормы законодательства, записанные к кодексах и других нормативно-правовых актах.

По результатам проведения годовой инвентаризации в казенном учреждении, относящемся к структуре МВД, выявлена дебиторская задолженность, числящаяся на балансе учреждения более года. Вправе ли организация списать такую задолженность с учета на забалансовый счет? Не будут ли являться действия учреждения незаконными и не повлекут ли за собой ответственность для его руководителя? В статье мы ответим на поставленные вопросы, принимая во внимание нормы действующего законодательства РФ.

В соответствии с п. п. 1 и 2 ст. 8 ГК РФ гражданские права возникают, в частности, из договоров, предусмотренных законом, и из договоров, хотя и не предусмотренных законом, но не противоречащих ему. Например, в силу ст. 454 ГК РФ по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену). Таким образом, основанием для возникновения обязательства становится договор, заключенный между учреждением и заказчиком (покупателем). В большинстве случаев возникновение дебиторской задолженности является результатом неисполнения заказчиком (покупателем) обязательств, хотя оно может быть связано с задолженностью подотчетных лиц за выданные им денежные суммы, излишне уплаченными суммами налогов, сборов и пеней и пр.

Заметим, что вне зависимости от причин возникновения дебиторской задолженности она должна быть подтверждена первичными документами. Напомним, что данное требование содержится в Федеральном законе от 06.12.2011 N 402-ФЗ "О бухгалтерском учете". Согласно нормам, приведенным в ст. 9 названного Закона, каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. При этом, как отмечает Минфин в Письме от 08.04.2013 N 03-03-06/1/11347, документами, подтверждающими факт возникновения дебиторской задолженности, могут быть любые первичные документы о совершении хозяйственной операции, в результате которой образовался долг контрагента перед организацией (накладные на передачу ценностей, акты приемки-сдачи работ (услуг), платежные документы и др.).

Какую дебиторскую задолженность правомерно списать с балансового учета?

По правилам бухгалтерского учета списать с баланса государственного (муниципального) учреждения можно только нереальную к взысканию дебиторскую задолженность неплатежеспособных дебиторов.

Как указал Минфин в Письме от 31.07.2013 N 03-03-06/4/30650, безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед организацией, по которым истек установленный срок исковой давности, и те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации (ст. ст. 416, 417, 419 ГК РФ).

Безнадежными долгами (долгами, нереальными к взысканию) также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 N 229-ФЗ "Об исполнительном производстве" (далее - Закон об исполнительном производстве), в случае возврата взыскателю исполнительного документа по следующим основаниям:

- невозможность установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

- отсутствие у должника имущества, на которое может быть обращено взыскание, и безрезультатность всех принятых судебным приставом-исполнителем допустимых законом мер по отысканию его имущества.

Заметим, что аналогичные разъяснения приводились финансовым ведомством (в Письмах от 19.08.2011 N 03-03-06/2/131, от 16.06.2011 N 03-03-06/1/352) и УФНС по г. Москве (в Письмах от 13.04.2011 N 16-15/035618.2@, от 13.04.2012 N 16-15/032849@).

Как указали чиновники финансового ведомства в Письме от 08.08.2012 N 03-03-07/37, если есть несколько оснований признать долг безнадежным, он признается таковым в периоде возникновения первого из перечисленных оснований, то есть по истечении срока исковой давности.

Срок исковой давности. Как его исчислить?

В силу ст. 196 ГК РФ общий срок исковой давности - три года. При заключении договора стороны определяют срок выполнения обязательств каждой из сторон: срок поставки товаров (выполнения работ, оказания услуг) и срок их оплаты. Пунктом 1 ст. 314 ГК РФ установлено: если обязательство предусматривает или позволяет определить день его исполнения или период, в течение которого оно должно быть исполнено, оно подлежит исполнению в названный день или, соответственно, в любой момент в пределах данного периода. По таким обязательствам течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (ст. 200 ГК РФ).

Пример 1. 10.03.2013 казенное учреждение МВД заключило договор с ООО "Мебельная фабрика "Интенсив" на поставку мебели для кабинетов административного здания. По условиям договора организация перечисляет на счет поставщика аванс (30% от стоимости договора). Выполнение заказа на изготовление и поставку мебели осуществляется в течение 10 рабочих дней, но не позднее 01.06.2013. 11.05.2013 учреждением был перечислен аванс. Поставщик не выполнил своих обязательств: мебель в учреждение не поставил, перечисленные на счет денежные средства не возвратил. С какой даты начинается отсчет срока исковой давности?

В соответствии со ст. 200 ГК РФ срок исковой давности по возникшей у бюджетного учреждения дебиторской задолженности начинается с 02.06.2013.

Если в договоре гражданско-правового характера не предусматривается срок его исполнения и не содержатся условия, позволяющие установить этот срок, то обязательство должно быть исполнено в разумный срок после его возникновения (п. 2 ст. 314 ГК РФ). Обязательство, не выполненное в разумный срок, как и обязательство, срок выполнения которого определен моментом востребования, должник обязан выполнить в семидневный срок со дня предъявления кредитором требования о его выполнении, если обязанность выполнения в другой срок не вытекает из закона, иных правовых актов, условий обязательства, обычаев делового оборота или существа обязательства.

Как уже было отмечено выше, общий срок исковой давности равен трем годам. Однако гражданское законодательство выделяет и специальный срок исковой давности (ст. 197 ГК РФ): для отдельных видов требований он может быть сокращенным или более длительным по сравнению с общим сроком. Например, согласно п. 2 ст. 181 ГК РФ срок исковой давности по требованию о признании оспоримой сделки недействительной и применении последствий ее недействительности равен одному году.

Учреждению необходимо следить за сроком исковой давности, так как по его истечении ограничена возможность воспользоваться судебной защитой нарушенных прав. Это означает, что учреждение не имеет права требовать оплаты поставленного по договору товара (выполненных работ, оказанных услуг) и возмещения убытков, вызванных невыполнением обязательства, через суд в принудительном порядке.

Несмотря на то что срок исковой давности имеет определенные границы, его течение может прерываться (ст. 203 ГК РФ). Прерывание срока исковой давности связано с совершением должником определенных действий по признанию своего долга:

- частичной уплаты задолженности;

- обращения к кредитору с просьбой об отсрочке платежа;

- подписания акта сверки задолженности и др.

Срок исковой давности при совершении приведенных действий каждый раз прерывается. Отсюда следует, что при прерывании в течение трех лет срока исковой давности хотя бы по одному из вышеуказанных оснований он может быть продлен. Время, истекшее до прерывания срока исковой давности, в новый срок не засчитывается, а исчисление данного срока со дня перерыва начинается заново.

Пример 2. Воспользуемся условиями примера 1. Поставщик так и не поставил мебель казенному учреждению. Перед составлением годовой отчетности организация проводила инвентаризацию имущества и обязательств. 15.12.2013 ООО "Мебельная фабрика "Интенсив" подписало акт сверки расчетов, подтвердив дебиторскую задолженность.

Таким образом, срок исковой давности, текущий с 02.06.2013, прервался и с 15.12.2013 начал течь заново.

Нужно учесть, что в соответствии со ст. 204 ГК РФ срок исковой давности не течет со дня обращения в суд в установленном порядке за защитой нарушенного права на протяжении всего времени, пока осуществляется судебная защита нарушенного права.

При оставлении судом иска без рассмотрения течение срока исковой давности, начавшееся до предъявления иска, продолжается в общем порядке, если иное не следует из оснований, по которым осуществление судебной защиты права прекращено.

Если после оставления иска без рассмотрения неистекшая часть срока исковой давности составляет менее шести месяцев, она удлиняется до шести месяцев, за исключением случаев, если основанием оставления иска без рассмотрения послужили действия (бездействие) истца.

Как списать дебиторскую задолженность по авансовым платежам, нереальную к взысканию?

Если срок исковой давности истек, учреждение вправе списать дебиторскую задолженность. Ее списание производится по каждому обязательству на основании данных инвентаризации, письменного обоснования и приказа руководителя учреждения.

Результаты инвентаризации должны быть оформлены инвентаризационной описью расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (форма 0504089, утверждена Приказом Минфина России N 173н <1>).

<1> Приказ Минфина России от 15.12.2010 N 173н "Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными академиями наук, государственными (муниципальными) учреждениями, и Методических указаний по их применению".

В бухгалтерском учете дебиторская задолженность по расходам списывается с баланса организации с отнесением на уменьшение финансового результата сумм, нереальных к взысканию, признанных таковыми на основании законодательства РФ следующей записью (п. 168.2 Приложения 1 к Инструкции N 162н <2>):

Дебет счета 1 401 20 273 "Чрезвычайные расходы по операциям с активами"

Кредит счета 1 206 00 660 "Уменьшение дебиторской задолженности по выданным авансам".

<2> Инструкция по применению Плана счетов бюджетного учета, утв. Приказом Минфина России от 06.12.2010 N 162н.

Заметим, что аналогичным образом в дебет счета 1 401 20 273 относится нереальная к взысканию дебиторская задолженность по подотчетным суммам, которая отражается на счете 208 00 "Расчеты с подотчетными лицами".

Для наблюдения за возможностью взыскания дебиторской задолженности в случае изменения имущественного положения должников ее учитывают в течение пяти лет на забалансовом счете 04 "Задолженность неплатежеспособных дебиторов" (п. 339 Инструкции N 157н <3>, Письмо Минфина России от 29.05.2012 N 02-06-10/1902).

<3> Инструкция по применению Плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

Аналитический учет по счету ведется в карточке учета средств и расчетов (ф. 0504051) в разрезе видов поступлений (выплат), по которым на балансе учреждения учитывалась задолженность дебиторов, по дебиторам (должникам) с указанием их полного наименования и иных реквизитов, необходимых для определения задолженности (дебитора) в целях возможного ее взыскания.

При возобновлении процедуры взыскания задолженности с дебиторов или поступлении средств в погашение задолженности неплатежеспособных дебиторов на дату возобновления взыскания или дату зачисления на счета (лицевые счета) учреждений указанных поступлений такая задолженность списывается с забалансового учета. Суммы поступившей задолженности подлежат перечислению в бюджет.

Пример 3. На 01.12.2013 в учете казенного учреждения, являющегося администратором доходов бюджета, числилась нереальная к взысканию дебиторская задолженность по выданным авансам организации, поставляющей материальные запасы, на сумму 10 000 руб. В декабре 2013 г. задолженность по авансам по приобретению материальных запасов в сумме 10 000 руб. была списана на уменьшение финансового результата.

В учете казенного учреждения были сделаны следующие записи:

Как списать дебиторскую задолженность по недостачам и хищениям, нереальную к взысканию?

Отметим, что если в учреждении произошла недостача (хищение) имущества, то его стоимость в рыночных ценах относится в дебет счета 209 00 "Расчеты по ущербу имущества". Чтобы списать такую дебиторскую задолженность, казенное учреждение должно иметь документы, полученные от следственных или судебных органов.

Согласно п. 1 ч. 1 ст. 208 УПК РФ в случае неустановления лица, подлежащего привлечению в качестве обвиняемого, предварительное следствие по уголовному делу приостанавливается.

Если следственные органы официально уведомляют казенное учреждение о приостановлении уголовного дела, сумма выявленной недостачи списывается с баланса учреждения и принимается к забалансовому учету.

По мнению Минфина, изложенному в Письме от 29.05.2012 N 02-06-10/1902, наличие документа о приостановлении (прекращении) исполнительного производства по основаниям, предусмотренным Законом об исполнительном производстве, является достаточным основанием для принятия субъектом учета решения о списании с балансового учета соответствующей дебиторской задолженности, признанной нереальной к взысканию в связи с отсутствием должника.

Нереальная к взысканию дебиторская задолженность списывается на основании приказа (распоряжения) руководителя субъекта бюджетного учета. Обращаем внимание на то, что субъект учета не вправе отчуждать имущество либо распоряжаться им иным способом без согласия собственника (п. 4 ст. 298 ГК РФ).

В силу п. 86 Инструкции N 162н списание недостачи с баланса учреждения отражается записью:

Дебет счета 1 401 10 173 "Доходы от операций с активами"

Кредит соответствующих счетов аналитического учета счета 1 209 00 660 "Расчеты по ущербу имущества".

Пример 5. В казенном учреждении похищен автоприцеп, балансовая стоимость которого составляет 130 800 руб. сумма начисленной амортизации - 56 100 руб. Рыночная стоимость имущества - 154 800 руб. (цифры условные). Предварительное следствие по факту хищения приостановлено органом внутренних дел.

В бухгалтерском учете были сделаны такие записи:

Отражение дебиторской задолженности в отчетной форме

Напомним, что согласно п. 167 Инструкции N 191н <4> данные о состоянии расчетов по дебиторской и кредиторской задолженностям казенного учреждения в разрезе видов расчетов приводятся по форме 0503169 "Сведения по дебиторской и кредиторской задолженности", которая включена в разд. 4 "Анализ показателей финансовой отчетности субъекта бюджетной отчетности" пояснительной записки (ф. 0503160) и составляется отдельно по дебиторской и кредиторской задолженностям.

<4> Инструкция о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы РФ, утв. Приказом Минфина России от 28.12.2010 N 191н.

В форме 0503169 помимо прочего отражается информация о нереальной к взысканию просроченной дебиторской задолженности на начало и конец отчетного периода, сформированной за отчетный период на счетах аналитического учета счетов:

- 0 205 00 000 "Расчеты по доходам";

- 0 206 00 000 "Расчеты по выданным авансам";

- 0 207 00 000 "Расчеты по бюджетным кредитам";

- 0 208 00 000 "Расчеты с подотчетными лицами";

- 0 209 00 000 "Расчеты по ущербу имуществу";

- 0 210 01 000 "Расчеты по НДС по приобретенным материальным ценностям, работам, услугам";

- 0 302 00 000 "Расчеты по принятым обязательствам";

- 0 303 00 000 "Расчеты по платежам в бюджеты";

- 0 304 02 000 "Расчеты с депонентами";

- 0 304 03 000 "Расчеты по удержаниям из выплат по оплате труда";

- 0 304 04 000 "Внутриведомственные расчеты".

Дебетовые остатки на отчетную дату по счетам, входящим в состав разд. 3 "Обязательства" Плана счетов бюджетного учета, отражаются в приложении по кредиторской задолженности со знаком минус.

Форма 0503169 состоит из двух разделов:

- сведения о дебиторской и кредиторской задолженности учреждения (с выделением сумм просроченной дебиторской, нереальной к взысканию кредиторской задолженности);

- аналитическая информация о нереальной к взысканию дебиторской, просроченной кредиторской задолженности учреждения.

Согласно абз. 10 п. 167 Инструкции N 191н нереальная к взысканию дебиторская задолженность - это дебиторская задолженность неплатежеспособных дебиторов до момента принятия решения о ее списании на забалансовый счет 04 "Задолженность неплатежеспособных кредиторов".

По результатам проведения годовой инвентаризации в казенном учреждении, относящемся к структуре МВД, выявлена дебиторская задолженность, числящаяся на балансе учреждения более года. Вправе ли организация списать такую задолженность с учета на забалансовый счет? Не будут ли являться действия учреждения незаконными и не повлекут ли за собой ответственность для его руководителя? В статье мы ответим на поставленные вопросы, принимая во внимание нормы действующего законодательства РФ.

В соответствии с п. п. 1 и 2 ст. 8 ГК РФ гражданские права возникают, в частности, из договоров, предусмотренных законом, и из договоров, хотя и не предусмотренных законом, но не противоречащих ему. Например, в силу ст. 454 ГК РФ по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену). Таким образом, основанием для возникновения обязательства становится договор, заключенный между учреждением и заказчиком (покупателем). В большинстве случаев возникновение дебиторской задолженности является результатом неисполнения заказчиком (покупателем) обязательств, хотя оно может быть связано с задолженностью подотчетных лиц за выданные им денежные суммы, излишне уплаченными суммами налогов, сборов и пеней и пр.

Заметим, что вне зависимости от причин возникновения дебиторской задолженности она должна быть подтверждена первичными документами. Напомним, что данное требование содержится в Федеральном законе от 06.12.2011 N 402-ФЗ "О бухгалтерском учете". Согласно нормам, приведенным в ст. 9 названного Закона, каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. При этом, как отмечает Минфин в Письме от 08.04.2013 N 03-03-06/1/11347, документами, подтверждающими факт возникновения дебиторской задолженности, могут быть любые первичные документы о совершении хозяйственной операции, в результате которой образовался долг контрагента перед организацией (накладные на передачу ценностей, акты приемки-сдачи работ (услуг), платежные документы и др.).

Какую дебиторскую задолженность правомерно списать с балансового учета?

По правилам бухгалтерского учета списать с баланса государственного (муниципального) учреждения можно только нереальную к взысканию дебиторскую задолженность неплатежеспособных дебиторов.

Как указал Минфин в Письме от 31.07.2013 N 03-03-06/4/30650, безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед организацией, по которым истек установленный срок исковой давности, и те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации (ст. ст. 416, 417, 419 ГК РФ).

Безнадежными долгами (долгами, нереальными к взысканию) также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 N 229-ФЗ "Об исполнительном производстве" (далее - Закон об исполнительном производстве), в случае возврата взыскателю исполнительного документа по следующим основаниям:

- невозможность установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

- отсутствие у должника имущества, на которое может быть обращено взыскание, и безрезультатность всех принятых судебным приставом-исполнителем допустимых законом мер по отысканию его имущества.

Заметим, что аналогичные разъяснения приводились финансовым ведомством (в Письмах от 19.08.2011 N 03-03-06/2/131, от 16.06.2011 N 03-03-06/1/352) и УФНС по г. Москве (в Письмах от 13.04.2011 N 16-15/035618.2@, от 13.04.2012 N 16-15/032849@).

Как указали чиновники финансового ведомства в Письме от 08.08.2012 N 03-03-07/37, если есть несколько оснований признать долг безнадежным, он признается таковым в периоде возникновения первого из перечисленных оснований, то есть по истечении срока исковой давности.

Срок исковой давности. Как его исчислить?

В силу ст. 196 ГК РФ общий срок исковой давности - три года. При заключении договора стороны определяют срок выполнения обязательств каждой из сторон: срок поставки товаров (выполнения работ, оказания услуг) и срок их оплаты. Пунктом 1 ст. 314 ГК РФ установлено: если обязательство предусматривает или позволяет определить день его исполнения или период, в течение которого оно должно быть исполнено, оно подлежит исполнению в названный день или, соответственно, в любой момент в пределах данного периода. По таким обязательствам течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (ст. 200 ГК РФ).

Пример 1. 10.03.2013 казенное учреждение МВД заключило договор с ООО "Мебельная фабрика "Интенсив" на поставку мебели для кабинетов административного здания. По условиям договора организация перечисляет на счет поставщика аванс (30% от стоимости договора). Выполнение заказа на изготовление и поставку мебели осуществляется в течение 10 рабочих дней, но не позднее 01.06.2013. 11.05.2013 учреждением был перечислен аванс. Поставщик не выполнил своих обязательств: мебель в учреждение не поставил, перечисленные на счет денежные средства не возвратил. С какой даты начинается отсчет срока исковой давности?

В соответствии со ст. 200 ГК РФ срок исковой давности по возникшей у бюджетного учреждения дебиторской задолженности начинается с 02.06.2013.

Если в договоре гражданско-правового характера не предусматривается срок его исполнения и не содержатся условия, позволяющие установить этот срок, то обязательство должно быть исполнено в разумный срок после его возникновения (п. 2 ст. 314 ГК РФ). Обязательство, не выполненное в разумный срок, как и обязательство, срок выполнения которого определен моментом востребования, должник обязан выполнить в семидневный срок со дня предъявления кредитором требования о его выполнении, если обязанность выполнения в другой срок не вытекает из закона, иных правовых актов, условий обязательства, обычаев делового оборота или существа обязательства.

Как уже было отмечено выше, общий срок исковой давности равен трем годам. Однако гражданское законодательство выделяет и специальный срок исковой давности (ст. 197 ГК РФ): для отдельных видов требований он может быть сокращенным или более длительным по сравнению с общим сроком. Например, согласно п. 2 ст. 181 ГК РФ срок исковой давности по требованию о признании оспоримой сделки недействительной и применении последствий ее недействительности равен одному году.

Учреждению необходимо следить за сроком исковой давности, так как по его истечении ограничена возможность воспользоваться судебной защитой нарушенных прав. Это означает, что учреждение не имеет права требовать оплаты поставленного по договору товара (выполненных работ, оказанных услуг) и возмещения убытков, вызванных невыполнением обязательства, через суд в принудительном порядке.

Несмотря на то что срок исковой давности имеет определенные границы, его течение может прерываться (ст. 203 ГК РФ). Прерывание срока исковой давности связано с совершением должником определенных действий по признанию своего долга:

- частичной уплаты задолженности;

- обращения к кредитору с просьбой об отсрочке платежа;

- подписания акта сверки задолженности и др.

Срок исковой давности при совершении приведенных действий каждый раз прерывается. Отсюда следует, что при прерывании в течение трех лет срока исковой давности хотя бы по одному из вышеуказанных оснований он может быть продлен. Время, истекшее до прерывания срока исковой давности, в новый срок не засчитывается, а исчисление данного срока со дня перерыва начинается заново.

Пример 2. Воспользуемся условиями примера 1. Поставщик так и не поставил мебель казенному учреждению. Перед составлением годовой отчетности организация проводила инвентаризацию имущества и обязательств. 15.12.2013 ООО "Мебельная фабрика "Интенсив" подписало акт сверки расчетов, подтвердив дебиторскую задолженность.

Таким образом, срок исковой давности, текущий с 02.06.2013, прервался и с 15.12.2013 начал течь заново.

Нужно учесть, что в соответствии со ст. 204 ГК РФ срок исковой давности не течет со дня обращения в суд в установленном порядке за защитой нарушенного права на протяжении всего времени, пока осуществляется судебная защита нарушенного права.

При оставлении судом иска без рассмотрения течение срока исковой давности, начавшееся до предъявления иска, продолжается в общем порядке, если иное не следует из оснований, по которым осуществление судебной защиты права прекращено.

Если после оставления иска без рассмотрения неистекшая часть срока исковой давности составляет менее шести месяцев, она удлиняется до шести месяцев, за исключением случаев, если основанием оставления иска без рассмотрения послужили действия (бездействие) истца.

Как списать дебиторскую задолженность по авансовым платежам, нереальную к взысканию?

Если срок исковой давности истек, учреждение вправе списать дебиторскую задолженность. Ее списание производится по каждому обязательству на основании данных инвентаризации, письменного обоснования и приказа руководителя учреждения.

Результаты инвентаризации должны быть оформлены инвентаризационной описью расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (форма 0504089, утверждена Приказом Минфина России N 173н <1>).

<1> Приказ Минфина России от 15.12.2010 N 173н "Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными академиями наук, государственными (муниципальными) учреждениями, и Методических указаний по их применению".

В бухгалтерском учете дебиторская задолженность по расходам списывается с баланса организации с отнесением на уменьшение финансового результата сумм, нереальных к взысканию, признанных таковыми на основании законодательства РФ следующей записью (п. 168.2 Приложения 1 к Инструкции N 162н <2>):

Дебет счета 1 401 20 273 "Чрезвычайные расходы по операциям с активами"

Кредит счета 1 206 00 660 "Уменьшение дебиторской задолженности по выданным авансам".

<2> Инструкция по применению Плана счетов бюджетного учета, утв. Приказом Минфина России от 06.12.2010 N 162н.

Заметим, что аналогичным образом в дебет счета 1 401 20 273 относится нереальная к взысканию дебиторская задолженность по подотчетным суммам, которая отражается на счете 208 00 "Расчеты с подотчетными лицами".

Для наблюдения за возможностью взыскания дебиторской задолженности в случае изменения имущественного положения должников ее учитывают в течение пяти лет на забалансовом счете 04 "Задолженность неплатежеспособных дебиторов" (п. 339 Инструкции N 157н <3>, Письмо Минфина России от 29.05.2012 N 02-06-10/1902).

<3> Инструкция по применению Плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

Аналитический учет по счету ведется в карточке учета средств и расчетов (ф. 0504051) в разрезе видов поступлений (выплат), по которым на балансе учреждения учитывалась задолженность дебиторов, по дебиторам (должникам) с указанием их полного наименования и иных реквизитов, необходимых для определения задолженности (дебитора) в целях возможного ее взыскания.

При возобновлении процедуры взыскания задолженности с дебиторов или поступлении средств в погашение задолженности неплатежеспособных дебиторов на дату возобновления взыскания или дату зачисления на счета (лицевые счета) учреждений указанных поступлений такая задолженность списывается с забалансового учета. Суммы поступившей задолженности подлежат перечислению в бюджет.

Пример 3. На 01.12.2013 в учете казенного учреждения, являющегося администратором доходов бюджета, числилась нереальная к взысканию дебиторская задолженность по выданным авансам организации, поставляющей материальные запасы, на сумму 10 000 руб. В декабре 2013 г. задолженность по авансам по приобретению материальных запасов в сумме 10 000 руб. была списана на уменьшение финансового результата.

В учете казенного учреждения были сделаны следующие записи:

Как списать дебиторскую задолженность по недостачам и хищениям, нереальную к взысканию?

Отметим, что если в учреждении произошла недостача (хищение) имущества, то его стоимость в рыночных ценах относится в дебет счета 209 00 "Расчеты по ущербу имущества". Чтобы списать такую дебиторскую задолженность, казенное учреждение должно иметь документы, полученные от следственных или судебных органов.

Согласно п. 1 ч. 1 ст. 208 УПК РФ в случае неустановления лица, подлежащего привлечению в качестве обвиняемого, предварительное следствие по уголовному делу приостанавливается.

Если следственные органы официально уведомляют казенное учреждение о приостановлении уголовного дела, сумма выявленной недостачи списывается с баланса учреждения и принимается к забалансовому учету.

По мнению Минфина, изложенному в Письме от 29.05.2012 N 02-06-10/1902, наличие документа о приостановлении (прекращении) исполнительного производства по основаниям, предусмотренным Законом об исполнительном производстве, является достаточным основанием для принятия субъектом учета решения о списании с балансового учета соответствующей дебиторской задолженности, признанной нереальной к взысканию в связи с отсутствием должника.

Нереальная к взысканию дебиторская задолженность списывается на основании приказа (распоряжения) руководителя субъекта бюджетного учета. Обращаем внимание на то, что субъект учета не вправе отчуждать имущество либо распоряжаться им иным способом без согласия собственника (п. 4 ст. 298 ГК РФ).

В силу п. 86 Инструкции N 162н списание недостачи с баланса учреждения отражается записью:

Дебет счета 1 401 10 173 "Доходы от операций с активами"

Кредит соответствующих счетов аналитического учета счета 1 209 00 660 "Расчеты по ущербу имущества".

Пример 5. В казенном учреждении похищен автоприцеп, балансовая стоимость которого составляет 130 800 руб. сумма начисленной амортизации - 56 100 руб. Рыночная стоимость имущества - 154 800 руб. (цифры условные). Предварительное следствие по факту хищения приостановлено органом внутренних дел.

В бухгалтерском учете были сделаны такие записи:

Отражение дебиторской задолженности в отчетной форме

Напомним, что согласно п. 167 Инструкции N 191н <4> данные о состоянии расчетов по дебиторской и кредиторской задолженностям казенного учреждения в разрезе видов расчетов приводятся по форме 0503169 "Сведения по дебиторской и кредиторской задолженности", которая включена в разд. 4 "Анализ показателей финансовой отчетности субъекта бюджетной отчетности" пояснительной записки (ф. 0503160) и составляется отдельно по дебиторской и кредиторской задолженностям.

<4> Инструкция о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы РФ, утв. Приказом Минфина России от 28.12.2010 N 191н.

В форме 0503169 помимо прочего отражается информация о нереальной к взысканию просроченной дебиторской задолженности на начало и конец отчетного периода, сформированной за отчетный период на счетах аналитического учета счетов:

- 0 205 00 000 "Расчеты по доходам";

- 0 206 00 000 "Расчеты по выданным авансам";

- 0 207 00 000 "Расчеты по бюджетным кредитам";

- 0 208 00 000 "Расчеты с подотчетными лицами";

- 0 209 00 000 "Расчеты по ущербу имуществу";

- 0 210 01 000 "Расчеты по НДС по приобретенным материальным ценностям, работам, услугам";

- 0 302 00 000 "Расчеты по принятым обязательствам";

- 0 303 00 000 "Расчеты по платежам в бюджеты";

- 0 304 02 000 "Расчеты с депонентами";

- 0 304 03 000 "Расчеты по удержаниям из выплат по оплате труда";

- 0 304 04 000 "Внутриведомственные расчеты".

Дебетовые остатки на отчетную дату по счетам, входящим в состав разд. 3 "Обязательства" Плана счетов бюджетного учета, отражаются в приложении по кредиторской задолженности со знаком минус.

Форма 0503169 состоит из двух разделов:

- сведения о дебиторской и кредиторской задолженности учреждения (с выделением сумм просроченной дебиторской, нереальной к взысканию кредиторской задолженности);

- аналитическая информация о нереальной к взысканию дебиторской, просроченной кредиторской задолженности учреждения.

Согласно абз. 10 п. 167 Инструкции N 191н нереальная к взысканию дебиторская задолженность - это дебиторская задолженность неплатежеспособных дебиторов до момента принятия решения о ее списании на забалансовый счет 04 "Задолженность неплатежеспособных кредиторов".

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту: