Категория: Бланки/Образцы

Выход на пенсию предоставляет гражданину возможность использовать налоговые льготы для пенсионеров. Размер пенсии оставляет желать лучшего, поэтому знать и пользоваться предоставленными привилегиями достаточно актуально.

Выход на пенсию предоставляет гражданину возможность использовать налоговые льготы для пенсионеров. Размер пенсии оставляет желать лучшего, поэтому знать и пользоваться предоставленными привилегиями достаточно актуально.

Государство установило определенные социальные гарантии социально незащищенным слоям общества. Но право воспользоваться, например, налоговыми льготами носит заявительный характер, т.е. требует инициативы самого пенсионера. Как использовать такую возможность и в отношении каких сборов – об этом размещенная ниже информация.

Налоговым законодательством РФ льготы для лиц, реализовавших право на пенсию. предусмотрены по уплате транспортного, земельного налогов и на имущество физических лиц.

Налоговые льготы для пенсионеров по уплате налога на имущество физических лицДо 2015 г. пенсионеры были полностью освобождены от уплаты налога на имущество. Однако после наступления 2015 г. ситуация изменилась. Теперь такой налоговой льготой пенсионер может воспользоваться только в отношении одного объекта каждого вида имущества, находящегося в их собственности. Таким образом, если раньше пенсионер не платил за имущество вообще ничего – сколько бы в его собственности не было квартир, домов, гаражей, то сейчас он может не платить за один дом, за один гараж и за одну квартиру.

Виды объектов установлены ст. 401 НК РФ:

Размер налога высчитывается исходя из кадастровой стоимости объекта (а его можно посмотреть в кадастровом паспорте). Уменьшить ее можно в судебном порядке путем подачи административного иска .

На налоговую льготу право имеют пенсионеры всех видов пенсий. если объект имущества не используется ими в предпринимательских целях. Если пенсионер имеет несколько оснований для освобождения от уплаты налога: например, когда площадь строений на дачном участке не больше 50 кв.м. то количество оснований не имеет значение – один объект каждого вида по выбору.

Итак, воспользоваться льготой можно по заявлению в налоговую инспекцию. Оно подается до 1 ноября каждого года. Если такое заявление не поступило, налоговая выберет объект с наибольшей суммой налогообложения и освободит от уплаты налога на него. Поэтому, если на пенсионера записано чужое дорогое имущество, именно за него налог и не начисляется.

Льготы по транспортному налогу для пенсионеровСтатьей 14 НК РФ установлено, что транспортный налог является налогом региональным. Он вводится региональными законами и подлежит уплате на территории того субъекта Федерации, где действует. Платит такой налог тот, на кого зарегистрировано транспортное средство, вне зависимости от наличия общего режима собственности супругов .

Налоговые льготы для пенсионеров по уплате транспортного налога устанавливаются также законами субъекта РФ. И это именно тот случай, когда для получения льготы необходимо обратиться с заявлением и предоставить документы. Скорее всего, помимо паспорта, это пенсионное удостоверение или справка о выходе на пенсию. Без заявления получить преимущество по уплате налогов пенсионеру не удастся.

Узнать порядок и размер налоговых льгот можно, обратившись в налоговую инспекцию по месту жительства. Обычно такой размер зависит от технических характеристик автомобиля.

К примеру, в Москве налоговыми льготами по уплате транспортного налога пенсионеры не обладают вообще. В Новосибирске в 2016 г. пенсионер трудовой пенсии по старости выплатит 20 % ставки налога, если в собственности имеет автомобиль до 150 л.с.

Полностью освобождаются от уплаты транспортного налога владельцы весельных и моторных лодок (не выше 5 л.с.), специально оборудованные автомобили для перевозки инвалидов и ряд других – п. 2 ст. 358 НК РФ.

Налоговая льгота по уплате земельного налогаОбязательный сбор за земельный участок относится к ведению местных властей, т.е. муниципалитетов. Земельный налог регламентируется главой 31 НК РФ, а также актами органов муниципальных образований.

Плательщиками земельного налога являются собственники земельных участков, в т.ч. по вступившим в силу решениям по искам о самовольной постройке. приобретательной давности. Кроме того, платят налог и те лица, которые имеют земельный участок на праве постоянного пользования или пожизненного наследуемого владения. Если у пенсионера есть такой земельный участок – он автоматически становится обязанным уплатить за него определенную денежную сумму. Аренда и безвозмездное пользование налогами не облагаются.

Налоговая льгота по уплате земельного налога на федеральном уровне предусмотрена. Но пенсионеров среди перечня льготников нет. Поэтому получить информацию относительно такого платежа можно в налоговой инспекции по месту жительства.

Оформление налоговых льгот должно быть своевременным. Но пенсионер вправе подать в налоговую инспекцию одновременно с заявлением о предоставлении налоговой льготы с даты выхода на пенсию заявление на возврат налога (не более, чем за 3 года до даты обращения в налоговую). А налоговики, в свою очередь, обязаны будут пересчитать налог и в соответствии со ст. 78 НК РФ вернуть излишне уплаченные денежные средства.

Уровень социальных пособий в России не может, к сожалению, обеспечить граждан достойным доходом. По этой причине помимо денежных выплат социально незащищенные россияне имеют дополнительные льготы.

В нашей стране предусмотрены следующие льготы пенсионерам по налогам:

Данная льгота с 2015 года (уплата налога при этом по кадастровой стоимости производится до 1 декабря 2016 года) предоставляется всем гражданам, получающим социальное пособие, только по одному объекту каждого вида имущества:

Особенно важно учесть, что налоговые льготы пенсионерам на недвижимость предоставляются только в том случае, если она является их собственностью, не используется для получения коммерческой прибыли и рыночная цена этого имущества не превышает 300 млн рублей.

На все остальные объекты пенсионеры на общих основаниях обязаны уплачивать налог в бюджет.

На налог на имущество до 2015 года пенсионеры были освобождены от уплаты налога на имущество, и налоговая льгота пенсионерам по налогу на имущество предоставлялась на все без исключения объекты недвижимости. С 2015 года, как сказано выше, условия предоставления льгот по налогам на недвижимость изменились. Также в большинстве регионов, произошли изменения в расчете стоимости имущества из которой считается сумма налога. С 2015 года за основу берется кадастровая стоимость собственности. Обратите внимание, что это касается лишь тех регионов, где приняты соответствующие местные законы. В 2015 году на расчет налога на имущество перешло 28 регионов. В этом году их станет больше.

Если пенсионер владеет несколькими квартирами, домами и прочим имуществом, то ему придется выбрать всего один объект своей недвижимой собственности из каждого вида, на который не будет уплачиваться налог, а также уведомить налоговую службу об этом выборе до 1 ноября текущего года, чтобы в следующем не платить за него налог. Если пенсионер этого не сделает, то налоговый орган самостоятельно определит объект, по критерию наибольшей стоимости. То есть, рассчитает по кадастровой стоимости налоги со всех объектов, определит самый дорогой, вычеркнет его из налогооблагаемых и пришлет уведомление пенсионеру по налогу на имущество по всем остальным объектам. На все остальные объекты пенсионер обязан уплатить налог, при этом воспользовавшись налоговым вычетом, который уменьшит сумму взноса. Правда, следует учитывать, что вычет уже учтен в расчете от ИФНС.

Возникает вопрос: что нужно для оформления налоговой льготы пенсионеру?

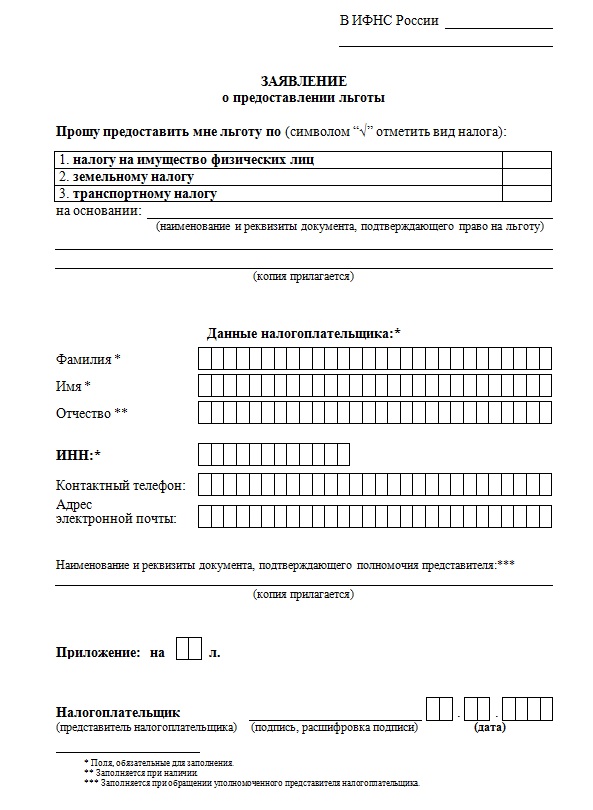

Как оформить налоговую льготу пенсионеруДля получения налоговой льготы пенсионера на имущество нужно в заявительном порядке (то есть, самостоятельно) направить комплект документов в ИФНС по месту жительства пенсионера:

Предоставить документы можно личным обращением, почтой или в электронном виде. Сделать это надо в определенный срок – до 1 ноября. Если вы не успели вовремя уведомить налоговую инспекцию, то это можно будет сделать лишь в следующем году, опять же, до 1 ноября.

Адвокат в Тюмени Сидоров А.С. Внимание! Обращайте внимание на действующую редакцию законов и других нормативно-правовых актов Банки и налоги 2016-09-04

Одной из категорий граждан, которым государство представило льготы по уплате налогов, являются пенсионеры. В данном случае в соответствии со ст. 407 Налогового кодекса РФ речь идет о гражданах в возрасте 60 лет для мужчин и 55 лет для женщин, которые в соответствии с действующим законодательством имеют право на ежемесячное пожизненное содержание, а также других лицах, получающих иные виды пенсий .

Налоговые льготы пенсионерам предоставляются в отношении таких объектов, как:

Нужна юридическая помощь?

При этом нужно иметь в виду, что льготы по налогам возможны только при наличии следующих условий:

Льготы по налогам на имущество пенсионерам могут включать и льготы на земельный налог, если они установлены на территории конкретного муниципального образования. Для того, чтобы узнать о наличии такой льготы, пенсионеру необходимо обратиться в местную администрацию либо налоговый орган того территориального образования, где находится земельный участок .

Конечно, не все пенсионеры читают Налоговый кодекс РФ. Поэтому многие не знают о налоговых льготах, которые предусмотрело для них государство. Чтобы узнать о возможных последствиях такого неведения, рекомендуем посмотреть видео, которое находится ниже.

P.S. В настоящее время в сети Интернет без труда найдется более подробная информация на эту тему. В частности, о льготах пенсионерам по налогам можно прочитать на сайте "Пенсионный эксперт ", или, например, на Портале о льготах в России .

Однако народная мудрость учит, что "лучше спросить, чем искать". Поэтому чтобы получить ответ на вопрос, решение которого требует юридических знаний, лучше непосредственно обратиться к специалистам за разъяснениями. Для того чтобы использовать такую возможность, просто нажмите на картинку, которая находится ниже .

Какие льготы имеют пенсионеры в 2016 году по оплате налога на имущество, читайте на этой странице.

Налог на имущество физических лиц является местным налогом, зачисляется в местный бюджет по месту нахождения объекта налогообложения. Налог платится владельцами домов, квартир, гаражей и другой недвижимости. А вот пенсионеры в России вовсе не обязаны платить налог на имущество. Причем, эта льгота в 2016 году предоставляется и неработающим, и работающим пенсионерам.

В Налоговом кодексе (ст. 401, пп. 10 п. 1, п. 4 ст. 407 НК РФ) говорится об этом следующее: «Пенсионер, получающий пенсию, назначаемую в порядке, установленном пенсионным законодательством РФ, освобождается от уплаты налога на имущество, если имеет в собственности».

За какое имущество не придется платить налог пенсионерам

Данные льготы пенсионерам предполагают, что налог на имущество обнуляется на следующие виды недвижимости:

— квартира или комната;

— гараж или машино-место в общем гараже;

— помещения, используемые в качестве творческих мастерских, ателье, студий, негосударственных музеев, галерей, библиотек;

— хозяйственные строения, площадь которых не превышает 50 кв. м и которые расположены на земельных участках, предоставленных для ведения личного подсобного хозяйства, дач, индивидуального жилищного строительства.

Льготы пенсионерам в 2016 году предоставляются не на все имущество!Но надо помнить, что льгота пенсионерам предоставляется не на все имущество, которым они владеют, а только в отношении одного объекта налогообложения каждого вида.

Например, если у пенсионера в собственности имеются квартира, дом и гараж, он освобождается в полном объеме от уплаты налога на все это имущество. А если пенсионер имеет две квартиры и дом, то он имеет право на льготу при уплате налога за дом, а также только за одну из квартир. Налог за вторую квартиру надо будет платить. Вот такая предоставляется пенсионерам льгота.

Куда обращаться и как получить льготу

Заявление о предоставлении данной налоговой льготы и документ, дающий право на ее получение, пенсионеру необходимо лично представить в налоговую инспекцию по месту нахождения имущества (п. 6 ст. 407 НК РФ). Документ, подтверждающий право на льготу, — пенсионное удостоверение.

10 отзывов на “ Льготы пенсионерам в 2016 году: не надо платить налог на имущество ”25.11.2016 в 14:18

Не понятно, почему пенсионер в возрасте 69 лет доложен идти в Налоговую службу, подавать какие-то документы и доказывать, что он пенсионер. Сам вохраст уже говорит за себя. Существует общая информационная база данных по городу (Пенсионный фонд, Налоговая, ЗАГС и др. службы). У нас не «деревянные компьютеры», извините за сравнение, а настоящие ( во всех службах), Интернет тоже у них есть, все это говорит о плохой работе служб, непродуманности, а иногда может и нерадивости работников этих служб.

15.11.2016 в 20:14

Моей матери 86 лет, она практически не выходит из дома, добраться до налоговой инспекции самостоятельно ей совершенно невозможно. Не может также она забраться в салон автомобиля, так как мучают боли в суставах. Можно ли мне предъявить ее пенсионное удостоверение для использования причитающейся ей льготы? Могу ли я вместо нее открыть личный кабинет на ее имя, чтобы следить за состоянием ее налогового счета?

31.10.2016 в 18:02

До 50 м кв налог на дачу не платится, а за 57 м кв полностью оплачивается ( а не за излишек — 7 м). И то. потому, что дача не приравнивается к жилому дому, за который не платят. Не справедливо. Дачу инвертаризировали без моего участия. никто не приходил. Покупали её за 480 тысяч, инверт. стоимость поставили 825тыс рублей — за дачу 40 летнего возраста.

30.10.2016 в 20:37

Я пенсионерка. в собственности 1/2 однокомнатной квартиры 43 кв м, т.е. 21, 5 кв м и еще маленькая однокомнатная квартира 38 кв м досталась от родителей по наследству. Мало того, что насчитали налог 1300 рублей, возмутило как рассчитали налоговую ставку. Почему-то не просто освободили от уплаты одной квартиры, а сначала просуммировали стоимости квартир и налоговую ставку взяли исходя из суммарной стоимости, а потом применили его к одной из квартир. Я уже не говорю, что не справедливо не учитывать размеры квартир, но если меня как пенсионерку освобождают от уплаты одной квартиры. зачем же процентную ставку берут, учитывая две квартиры?

25.10.2016 в 13:53

Я являюсь пенсионеркой. Имею в собственности, одну однокомнатную квартиру и дачу. Но дача, это идет как дом? Но в этом случае, дача не является для круглогодичного проживания…Как в этом случае ее можно приравнивать к дому? И если есть программа, по которой начисляют налог на имущество,то почему в этой программе отсутствуют данные о возрасте налогоплательщика? Почему человек должен лично идти в налоговую, отстаивать очередь для того, чтобы предоставить пенсионное удостоверение? К тому же, это уже после того, как пришло уведомление на оплату налога на имущество физических лиц? Ведь по ТВ разъясняли о льготах на 2016 г. для пенсионеров! Почему создают искусственно сложности?

19.10.2016 в 15:15

Налог на землю в СНТ пенсионеру-ветерану труда-платить придётся? Да, это ведь основной по стоимости налог. Смешно, право: освобождают от оплаты за дом -300руб. доля в квартире -280руб. А земля 4156руб — плати. Господа, а давайте наоборот: за землю не платим. Или те, кто имеет в собственности до 10 соток — не платит вообще.

17.10.2016 в 15:55

У меня вопрос. если закон о налогах вошел в силу с 2016года,то почему я должна платить и за 2015год? Или я чего -то не поняла?

19.09.2016 в 14:45

Такое наше законодательство, тоже нет ни гаража, ни домика в деревне, а доля в одной квартире по наследству и совместная доля в квартире, общей площадь собственности 48 кв. м

07.09.2016 в 13:06

Кто-то домом и гаражом обзавелся помимо квартиры, а кому-то в наследство досталась вторая квартира. Причем ни дома, ни дачи, ни гаража не нажила. Получается я должна платить за подаренную квартиру, за второй объект недвижимости. Где же справедливость? Кто-то не будет платить ни за квартиру, ни за дом, ни за дачу, ни за гараж? Как согласуются нововведения с Конституцией РФ, в которой сказано, что новые законы не должны умалять ранее принятые, они могут только улучшать положение граждан, а не ухудшать его. С принятием новых поправок в Налоговый Кодекс можно констатировать, что нарушен основной принцип справедливости и принята неконституционная норма в отношении лиц пенсионного возраста. Льготы необходимо было ограничивать не их наименованием (квартира, дом или дача, гараж), а их количеством, до 3-х объектов (квартира+квартира+ гараж, или квартира+дом+гараж). Вот тогда это будет справедливо по отношению ко всем пенсионерам.

12.08.2016 в 15:07

А я не знала об этом. Спасибо.

Добавить комментарий Отменить ответЖурнал «Главбух» № 20, Октябрь 2015

Налог на имущество физических лиц за 2015 год инспекторы будут считать по новым правилам с учетом кадастровой стоимости. Этот порядок действует уже в 28 регионах (см. таблицу ниже). Впервые заплатить налог, рассчитанный по обновленной формуле, понадобится в 2016 году. Но чтобы налоговики определили его с учетом льготы, о ней надо сообщить. Для этого в инспекцию подайте два новых документа — уведомление о выборе льготируемого имущества и заявление на льготу. Для первого документа срок — не позднее 2 ноября, так как 1 ноября выпадает на воскресенье. Для второго документа точной даты нет. Далее расскажем, у кого теперь есть право на льготу и почему заявить о ней стоит уже в этом году. А также в каких случаях вы получите льготу, ни разу не появившись в инспекции.

2 ноября подайте заявление и уведомление на льготу, чтобы налоговики выгодно посчитали налог на имущество за 2015 год

Начнем с того, что льготы не нужно путать с вычетами. Вычеты — это стоимость площадей, которая по новым правилам уменьшает базу по налогу. Так, с 2015 года в регионах, где введен расчет налога с кадастровой стоимости, в каждой отдельной квартире не облагается налогом 20 кв. м, в комнате — 10 кв. м, в жилом доме — 50 кв. м. На вычеты, в отличие от льгот, имеют право все собственники личной недвижимости. О праве на вычет не надо сообщать в налоговую и каким-то другим образом подтверждать его. Налоговики применят вычет самостоятельно.

Чтобы понять, есть ли у вас или ваших родственников льгота по личному налогу на имущество, изучите перечни льготников в статье 407 Налогового кодекса РФ и в региональном законе. Можно также обратиться за разъяснением в налоговую инспекцию.

Самые многочисленные категории федеральных льготников — в таблице ниже. Это, в частности, собственники дачных участков, пенсионеры, военные. Если вы попадаете в этот перечень, то не должны платить личный налог на имущество за 2015 год. Независимо от того, перешел регион на новый порядок расчета налога или нет. Но с учетом одного принципиального изменения: льгота теперь действует лишь по одному объекту недвижимости каждого вида. Например, вы пенсионер. И у вас есть квартира, дача и гараж. Тогда льгота распространяется на все имущество. А вот если у вас две квартиры, то льготироваться будет только одна из них. По второй налоговики насчитают налог полностью.

До 2015 года льготники освобождались от налога по всем объектам сразу. Поэтому те, кто хотел сэкономить, оформлял все имущество на родственников-пенсионеров. Теперь в этом смысла нет, если речь идет о нескольких однородных объектах.

Как получить льготуС 2015 года в Налоговом кодексе РФ сказано, что о льготе необходимо заявить (п. 6 ст. 407 НК РФ). Но это касается только льгот, право на которые у вас появилось с 1 января 2015 года. Если же льгота старая, то есть вы не платили налог за 2014 год и более ранние периоды, то никаких заявлений подавать в налоговую не надо (письмо Минфина России от 13 января 2015 г. № 03-05-06-01 /69426).

Например, в середине 2015 года вы вышли на пенсию. Тогда без заявления не обойтись. Иначе будет считаться, что вы решили пока не пользоваться льготой, и налог за 2015 год посчитают в общем порядке.

Рекомендованная форма заявления есть в письме ФНС России от 30 июня 2015 г. № БС-4-11 /11351. Она не является обязательной, поэтому можно составить заявление и по-своему. Но если оно окажется непонятным или в нем будет недоставать информации, то документ понадобится переписать. Об этом налоговики сообщат в течение пяти рабочих дней с даты регистрации заявления (письмо ФНС России от 6 апреля 2015 г. № БС-4-11 /5594).

В Налоговом кодексе РФ не сказано, в какой срок надо подать заявление. В ФНС нам разъяснили, что это необязательно делать в 2015 году. Можно отложить и на следующий. Главное успеть до срока уплаты налога за этот год. Чтобы льготу применили к налогу за 2015 год, подать заявление надо до 3 октября 2016 года (1 октября выпадает на субботу). По словам налоговиков, в этом случае можно не обращать внимания на налог в уведомлении. Посчитать сумму с учетом льготы и заплатить, сколько нужно. Или не платить ничего, если льгота касается объекта в целом, а не его части.

Из кодекса это не следует. Поэтому безопаснее не тянуть с ним до 2016 года. А подать его в 2015 году, например в декабре. Тогда у вас точно останется достаточно времени, чтобы убедиться, что налоговики все получили, и переписать заявление заново, если в нем вдруг обнаружатся ошибки. Ведь только на то, чтобы рассмотреть заявление, налоговикам отводится 30 календарных дней.

К заявлению приложите копии документов, подтверждающих льготу. Например, копию пенсионного удостоверения. Документы для наиболее распространенных категорий льготников — в таблице выше . Возьмите с собой в налоговую оригиналы этих документов. При их наличии заявление зарегистрируют не позднее следующего дня с даты поступления. А без них не зарегистрируют (письмо № БС-4-11 /5594).

Пример 1. Как заполнить заявление на льготу по налогу на имущество физических лицУ Галины Петровны Тимофеевой есть дом в г. Красногорске Московской области. В октябре Галина Петровна вышла на пенсию. Чтобы не платить налог на имущество со стоимости дома, Галина Петровна составила заявление для налоговой (образец). В инспекцию его подал сын — Тимофеев Иван Никифорович. Галина Петровна привела в заявлении реквизиты пенсионного свидетельства и доверенности на сына.

Заявление достаточно подать один раз. Каждый год его носить не нужно. Если же право на льготу возникло в 2015 году, то заявление можно подать в любую инспекцию. То есть можно обратиться в инспекцию по месту жительства, даже если дача или дом находятся на территории другой ИФНС. Другое дело, если вы в 2015 или 2016 году заявляете льготу, право на которую возникло в 2014 году или ранее. Тогда обращайтесь с заявлением строго в инспекцию по местонахождению имущества.

О чем еще надо уведомить налоговиковКак мы уже сказали, с 2015 года льготы распространяются не на все недвижимое имущество физического лица, а только на один объект каждого вида. По умолчанию инспекторы применят льготу к самому дорогому объекту. Допустим, вы на пенсии и у вас есть две квартиры. Одна стоит 5 млн руб. а другая 15 млн руб. Вы хотите платить налог только с менее дорогой квартиры. Тогда налоговикам можно об этом не сообщать. Они применят льготу к дорогой (п. 7 ст. 407 НК РФ).

Другой пример. У пенсионера две квартиры. Одна площадью 28 кв. м и стоимостью 12 млн. руб. в Москве. А вторая площадью 70 кв. м и стоимостью 5 млн руб. в Пензе. С учетом вычета в московской квартире будут облагаться только 8 кв. м (28 — 20), а в пензенской 50 кв. м (70 — 20). Получается, что пенсионеру выгоднее применять льготу к дешевой, а не к дорогой квартире. Ведь налоговая база по квартире в Пензе будет больше, а значит, и выше налог. Тогда необходимо подать уведомление о выборе льготируемого объекта. Иначе налоговики применят льготу к столичной недвижимости.

Чтобы налоговики точно использовали льготу в отношении нужной недвижимости, ничего не забыли и не перепутали, в любом случае подайте уведомление не позднее 2 ноября (общий срок 1 ноября приходится на воскресенье). И сразу же сдайте заявление на льготу. Тогда инспекторы получат полную информацию о ваших льготах и о том, по какому объекту вы хотите их применять.

Как составить уведомлениеФорму уведомления о выборе объектов, в отношении которых применяется льгота по личному налогу на имущество, недавно утвердила ФНС (приказ от 13 июля 2015 г. № ММВ-7-11 /280).

На титульном листе приведите сведения о себе, в том числе адрес места жительства из паспорта. Даже если у вашего недвижимого имущества другой адрес. На второй странице перечислите объекты каждого вида, по которым налоговики должны будут применить льготу. Например, дом и квартиру. Если у них есть кадастровый номер, то ставят его. Если нет, то берут условный номер. Если же нет и условного, то из документов на недвижимость берут инвентарный номер.

Пример 2. Как заполнить уведомление о выборе льготируемого объекта по налогу на имущество физических лицПродолжим пример 1. Допустим, у Тимофеевой есть еще один, более дорогой дом. Но она посчитала, что выгоднее применять льготу к дому в Красногорске. Поэтому она помимо заявления заполнила также уведомление о выборе льготируемого объекта: образец • бланк в формате Excel