Категория: Инструкции

3 бесплатные Консультации по налогообложению и учёту + Новости, Рекомендации, Комментарии в еженедельной рассылке в Вашем личном Кабинете на Gmail.com - все это

Елена Кашаева. Главный редактор сайта Эксперт-Бухгалтер.РФ

В аудите работает с 2003 года. Долгое время работала в компании ООО «Бейкер Тилли Аудит», с 2007 года – ведущий аудитор ЗАО «АРНИ», с 2008 года - ведущий аудитор Филиала ЗАО «МКПЦН» в Северо-Западном округе.

Отчетность: Формы, сроки бухгалтерской и налоговой отчетности ОтчётностьСПС "Консультант Плюс", 10 Января 2015

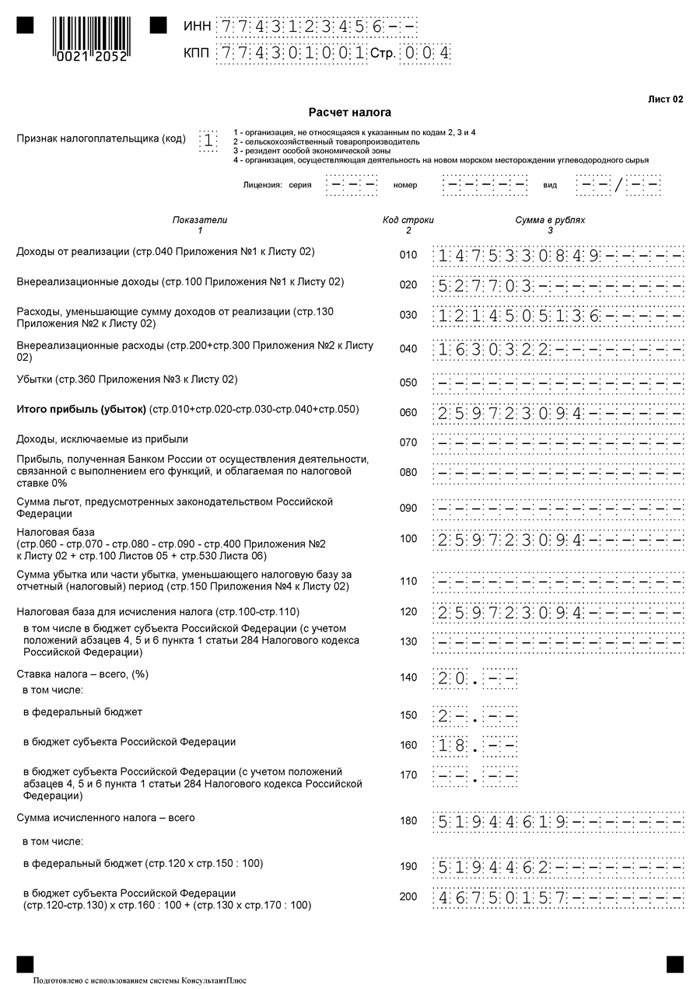

ПРИБЫЛЬ. Порядок заполнения налоговой декларации по налогу на прибыль организацийПриложение N2 к Приказу ФНС России от 26 ноября 2014 г. N ММВ-7-3/600@ "Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме"

Другие документы по запросу: Отчётность Разделы налогообложения

УСН. Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

СПС "Консультант Плюс", 1 Апреля 2016

СПС "Консультант Плюс", 8 Февраля 2016

СПС "Консультант Плюс", 8 Февраля 2015

СПС "Консультант Плюс", 1 Января 2015

СПС "Консультант Плюс", 1 Января 2015

СПС "Консультант Плюс", 4 Августа 2015

СПС "Консультант Плюс", 1 Июня 2011

СПС "Консультант Плюс", 1 Апреля 2015

СПС "Консультант Плюс", 1 Января 2015

СПС "Консультант Плюс", 1 Января 2011

СПС "Консультант Плюс", 1 Марта 2016

СПС "Консультант Плюс", 1 Марта 2016

СПС "Консультант Плюс", 5 Ноября 2013

СПС "Консультант Плюс", 1 Января 2013

СПС "Консультант Плюс", 5 Ноября 2013

СПС "Консультант Плюс", 1 Июня 2011

В НК РФ раскрытию декларации по налогу на прибыль посвящена ст. 289.

Налоговая декларация по налогу на прибыль на 2011 год, а также годовая декларация за 2010 год утверждена Приказом ФНС РФ от 15.12.2010 № ММВ-7-3/730@.

Налоговый кодекс обязал плательщиков налога на прибыль независимо от наличия у них обязанностей по уплате налога и (или) авансовых платежей представлять соответствующие налоговые декларации (налоговые расчеты) по итогам отчетного и налогового периодов. Налоговые декларации предоставляются не позднее 28 дней со дня окончания соответствующего отчетного периода (согласно пунктам 3 и 4 ст. 289 НК РФ). Налоговые декларации по итогам налогового периода представляются не позднее 28 марта года, следующего за налоговым периодом.

Налогоплательщики, имеющие обособленные подразделения, по истечении каждого отчетного (налогового) периода представляют в налоговые органы по месту своего нахождения и по месту нахождения каждого обособленного подразделения соответствующие налоговые декларации независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога (п. 1.1 Инструкции по заполнению декларации по налогу на прибыль). Определение понятий «место нахождения российской организации» и «место нахождения обособленного подразделения российской организации» дано в п. 2 ст. 11 НК РФ.

Декларация по налогу на прибыль организаций составляется нарастающим итогом с начала года, показатели декларации указываются в полных рублях (п. 1.2 Инструкции по заполнению декларации).

В случае отсутствия каких-либо отдельных реквизитов или показателей, предусмотренных в Декларации, в соответствующей строке ставится прочерк.

Декларация за отчетный и декларация за налоговый период включают в себя разное количество листов и приложений к ним. Декларация за отчетный период, как и отмечено в НК РФ, составляется по упрощенной форме (правда, немногим меньшей, чем полная). Некоммерческие организации, у которых не возникает обязательств по уплате налога, в соответствии с НК РФ представляют Декларацию по упрощенной форме только по истечении налогового периода. Общее количество листов декларации 23 (с титульным листом).

При этом часть листов и приложений является общими (обязательными) для всех налогоплательщиков, остальные – только при наличии соответствующих оборотов. Перечень листов и приложений к ним, включаемых в декларацию за отчетный период, являющихся общими для всех налогоплательщиков

- Лист 01 «Титульный лист»;

- Раздел 1 «Сумма налога, подлежащая уплате в бюджет по данным налогоплательщика», подраздел 1.1. «для организаций, уплачивающих авансовые платежи и налог на прибыль организаций»;

- Лист 02 «Расчет налога на прибыль организаций».

- Приложения к листу 02: №1 «Доходы от реализации и внереализационные доходы» и №2 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам».

Остальные листы и приложения включаются в состав Декларации и представляются в налоговый орган, если налогоплательщик имеет доходы, расходы, иные средства, подлежащие отражению в конкретных листах и приложениях, осуществляет операции с ценными бумагами, является налоговым агентом или в его состав входят обособленные подразделения (то есть эти листы заполняются по мере необходимости). Однако, как показывает практика и само содержание листов декларации по налогу на прибыль, большинству налогоплательщиков реально приходиться заполнять большую часть всех «необязательных» листов и приложений.

Налоговыми агентами при выплате доходов вне зависимости от того, исполняют ли они обязанности налогоплательщика, связанные с исчислением и уплатой налога, в налоговый орган представляются Листы 03 декларации в общеустановленные сроки.

В налоговый орган по месту нахождения обособленных подразделений организации представляют Декларацию, включающую в себя Титульный лист (Лист 01), подраздел 1.1 Раздела 1 и (или) подраздел 1.2 Раздела 1, а также расчет суммы налога, подлежащей уплате по месту нахождения данного обособленного подразделения (соответствующие страницы Приложения № 5 к Листу 02, касающиеся суммы налога, подлежащей уплате по месту нахождения данного обособленного подразделения).

Для составления декларации по налогу на прибыль бухгалтеру потребуются:

- данные аналитического учета по себестоимости для целей налогообложения за отчетный период в полном объеме;

- данные аналитического учета по результатам финансово-хозяйственной деятельности организации за отчетный период;

- данные аналитического учета по расчетам с покупателями и заказчиками, а также с прочими дебиторами;

- данные аналитического учета по реализации и прочему выбытию имущества организации;

Для того, чтоб легко ее составить, необходимо предварительно наладить соответствующий учет:

- проанализировать, какие строки каких листов декларации и приложений к ним будут заполняться, исходя из наличия определенных доходов и расходов;

по строкам, в которых ожидаются значимые показатели определяем, из какого регистра БУ или НУ можно взять соответствующие данные, выделены ли они отдельно или входят в состав обобщенного показателя;

- доработать регистры БУ или НУ, что все необходимые для составления налоговой декларации данные формировались нарастающим итогом с начала года. По операциям, носящим разовый характер, можно ограничиться составлением справки бухгалтера. НУ можно организовать без регистров, а на субсчетах;

- все итоговые суммы, заносимые в декларацию, подтверждать соответствующими оправдательными документами (регистр НУ, справка бухгалтера, специальный расчет) – это облегчит исправление ошибок и неточностей.

Налоговый учет доходов целесообразно построить на базе бухгалтерского, внеся в регистры БУ специальные графы для отражения каждого из показателей, необходимых для составления декларации, или отдельные субсчета к счетам 90, 91, 99. При этом в отдельную группу выделяются доходы, не учитываемые для целей налогообложения. По ряду доходов необходимо произвести специальный расчет их суммы для целей налогообложения (при доходе, который не отражается на счетах бухгалтерского учета в данном отчетном периоде, или правила определения размера дохода в бухгалтерском и налоговом учёте различаются). Например, если для целей налогообложения необходимо применение рыночных цен. Оформляются все расчеты составляемой в произвольной форме справкой бухгалтера.

При ведении налогового учёта расходов в бухгалтерских регистрах по каждой группе затрат выделяют расходы, учитываемые для целей налогообложения в порядке, отличном от правил, применяемых для целей бухгалтерского учета, а также расходы, которые для целей налогообложения прибыли вообще не учитываются. Т.о. получаем объединенные регистры. Далее необходимо разбить все виды расходов на две группы – прямые и косвенные. Т.к. косвенные расходы учитываются для целей налогообложения в том отчетном периоде, когда были произведены то по ним достаточно завести накопительную ведомость или специальную графу (строку). В обычных бухгалтерских регистрах, где такие расходы будут собираться нарастающим итогом с начала года. Организовать такой учет можно и при помощи отдельных субсчетов к счету 20 или приспособив 30-е счета. При этом необходимо помнить, что часть косвенных расходов учитывается для целей налогообложения в пределах установленных норм, и по ним необходим дополнительный расчет сумм, для целей Н/У, оформленный справкой бухгалтера. Для того чтоб определить, какая сумма прямых расходов может учитываться при исчислении налога за отчетный период, необходимо вначале разделить эти расходы по видам деятельности и видам выпускаемой продукции, а затем рассчитать их сумму, приходящуюся на стоимость незавершенного производства, готовой продукции и товаров отгруженных.

Расхождения между бухгалтерскими и налоговыми доходами при использовании предложенного алгоритма взаимоувязки показателей могут быть следствием:

- различий в правилах оценки доходов для целей бухгалтерского и налогового учета, в том числе необходимости применения рыночных цен в соответствии со ст. 40 НК РФ;

- неучета части бухгалтерских доходов для целей налогообложения в соответствии со ст. 251 НК РФ;

- необходимости учета некоторых поступлений в составе доходов для целей налогообложения несмотря на то, что в бухгалтерском учете они не признаются доходами;

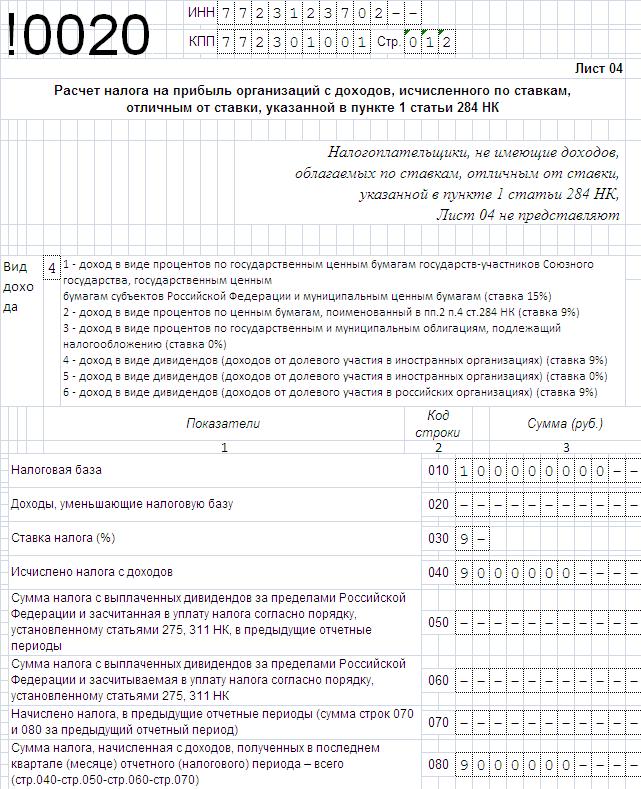

- наличия у организации доходов в виде дивидендов по операциям с ценными бумагами и иных доходов, которые находят свое отражение в листах 03-07 декларации.

Во всех остальных случаях наличие расхождений, скорее всего, является сигналом об ошибке, допущенной при составлении налоговой декларации.

ПО ЗАПОЛНЕНИЮ НАЛОГОВОЙ ДЕКЛАРАЦИИ

ПО НАЛОГУ НА ПРИБЫЛЬ ИНОСТРАННОЙ ОРГАНИЗАЦИИ

Настоящая Инструкция содержит информацию о порядке заполнения Налоговой декларации по налогу на прибыль иностранной организации (далее - налоговая декларация) в отношении результатов деятельности, осуществляемой этой организацией в Российской Федерации в отчетном (налоговом) периоде.

Абзац исключен. - Изменения и дополнения N 2, утв. Приказом МНС РФ от 05.01.2004 N БГ-3-23/1.

Поля налоговой декларации заполняются печатными буквами.

Цифровые поля заполняются начиная с первой левой клетки. Если после заполнения поля цифрами в нем остаются пустые клетки, в первой из них проставляется знак "=" (равенство).

Если цифровые величины имеют отрицательное значение (например, убыток), то в первой левой ячейке соответствующего поля проставляется знак минус ("-").

Исправления в налоговой декларации не допускаются.

В случае использования несоответствующих бланков налоговой декларации или небрежного ее заполнения декларация может быть не принята налоговым органом.

Налоговая декларация заполняется в одном экземпляре и представляется в налоговый орган по месту постановки на учет.

В случае, если иностранная организация осуществляет деятельность через группу отделений в рамках единого технологического процесса, налоговая декларация составляется отделением, ведущим налоговый учет по группе отделений, в стольких экземплярах, сколько отделений входит в группу. В каждый из налоговых органов по месту постановки на учет отделений представляется отдельный экземпляр декларации.

Заполнение наименования налогового органа и проставление его четырехзначного кода в соответствующем поле обязательно.

Налоговая декларация заполняется всеми иностранными организациями, осуществляющими деятельность в Российской Федерации, состоящими на учете в налоговых органах Российской Федерации. В случае, если иностранная организация к сроку представления налоговой декларации не встала на учет в налоговом органе, налоговая декларация должна быть представлена вместе с документами, необходимыми для постановки на учет в налоговом органе.

Сведения для заполнения налоговой декларации берутся из форм налогового учета или, в необходимых случаях, непосредственно из регистров бухгалтерского учета иностранной организации или ее отделения в России.

Необходимо сохранять все бухгалтерские записи и данные налогового учета для того, чтобы была возможность их сверки с данными налоговой декларации.

Декларация заполняется на русском языке.

Все денежные числовые значения указываются в валюте Российской Федерации - рублях, без указания десятичных знаков.

В случае отсутствия каких-либо реквизитов или показателей, предусмотренных в налоговой декларации, в соответствующей строке ставится прочерк.

Заполняются и представляются только необходимые в конкретном случае разделы декларации.

Иностранными организациями, осуществляющими предпринимательскую деятельность в Российской Федерации:

- через отделение, заполняются разделы 2 - 9;

- через группу отделений в рамках единого технологического процесса, заполняются разделы 2 - 10.

Иностранными организациями, имеющими отделения, но не осуществляющими предпринимательскую деятельность в Российской Федерации, заполняются разделы 2 - 3.

Раздел 3 заполняется только при представлении налоговой декларации по окончании налогового периода.

Зависимыми агентами - организациями или физическими лицами, деятельность которых признается постоянным представительством иностранной организации, заполняются разделы 2, 4, 5, 6, 7.

Абзацы двадцать четвертый - двадцать седьмой исключены. - Изменения и дополнения N 2, утв. Приказом МНС РФ от 05.01.2004 N БГ-3-23/1.

Абзац исключен. - Изменения и дополнения N 1, утв. Приказом МНС РФ от 29.11.2002 N БГ-3-23/681.

Налоговая декларация представляется за каждый отчетный (налоговый) период.

Если деятельность в Российской Федерации начата после 1 декабря, первым налоговым периодом считается период с начала деятельности по 31 декабря следующего года.

При прекращении деятельности отделения иностранной организации в Российской Федерации до окончания налогового периода налоговая декларация за этот период представляется в течение месяца со дня прекращения деятельности отделения.

Налогоплательщики, применяющие специальный налоговый режим, установленный главой 26.4 Налогового кодекса Российской Федерации, представляют в налоговые органы по месту нахождения участка недр, предоставленного в пользование на условиях соглашения о разделе продукции, налоговую декларацию, включающую Титульный лист, Раздел 11, приложение N 1 к Разделу 11, приложение N 2 к Разделу 11 (за налоговый период), по каждому соглашению отдельно от другой деятельности.

Если участок недр, предоставляемый в пользование на условиях соглашения о разделе продукции, расположен на континентальном шельфе Российской Федерации и (или) в пределах исключительной экономической зоны Российской Федерации, иностранная организация - участник соглашения о разделе продукции представляет налоговую декларацию в налоговые органы по месту постановки на учет, в связи с осуществлением деятельности на таком участке.

Внесение изменений и дополнений иностранной организацией в налоговую декларацию при обнаружении в текущем налоговом (отчетном) периоде неотражения или неполноты отражения сведений, а равно ошибок (искажений), допущенных в прошлых налоговых (отчетных) периодах при исчислении налоговой базы, применении налоговой ставки, определении суммы налога, подлежащей вычету, или иных ошибок, повлекших завышение (занижение) суммы налога, подлежащей перечислению в бюджет, производится путем представления налоговой декларации за соответствующий прошлый налоговый (отчетный) период, в котором отражаются налоговые обязательства с учетом внесенных изменений и дополнений.

Указанная налоговая декларация представляется в налоговый орган на бланке установленной формы, действующей в налоговом (отчетном) периоде, за который производится перерасчет налоговых обязательств. При перерасчете иностранной организацией налоговых обязательств не учитываются результаты налоговых проверок, проведенных налоговым органом за тот налоговый (отчетный) период, по которому иностранной организацией производится перерасчет налоговых обязательств.

В случае невозможности определения иностранной организацией конкретного периода, к которому относятся обнаруженные ею в текущем налоговом (отчетном) периоде ошибки (искажения) в исчислении налоговой базы, относящиеся к прошлым налоговым (отчетным) периодам, иностранная организация корректирует налоговые обязательства в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения).

Первая налоговая декларация

Иностранные организации, которым еще не присвоен идентификационный номер налогоплательщика, представляющие первую налоговую декларацию, вместе с декларацией должны представить:

а) письменное уведомление в произвольной форме о том, что документы, необходимые для постановки на учет в налоговом органе и присвоения ИНН, представлены в налоговый орган, либо

б) документы, необходимые для постановки на учет в налоговом органе и присвоения ИНН.

В иных случаях налоговые декларации без указания ИНН или без документов, необходимых для его присвоения, к рассмотрению не принимаются.

Титульный лист декларации

1. Страница 1 титульного листа налоговой декларации заполняется налогоплательщиком или его уполномоченным представителем, кроме раздела "Заполняется работником налогового органа", с учетом нижеследующего.

1.1. В верхней части листа в специально отведенной зоне из двенадцати ячеек проставляется идентификационный номер налогоплательщика (ИНН), в зоне из девяти ячеек - код причины постановки на учет (КПП). При этом указывается ИНН организации, состоящий из десяти знаков, и КПП организации или ИНН физического лица, состоящий из двенадцати знаков, через которую (или через которое) иностранная организация осуществляет деятельность в Российской Федерации. При указании ИНН организации в первых двух ячейках проставляются нули.

Для иностранной организации, осуществляющей деятельность через отделение, о чем делается отметка в соответствующей ячейке титульного листа, ИНН и КПП указываются согласно Свидетельству о постановке на учет в налоговом органе по форме N 2401ИМД, утвержденной Приказом МНС России от 07.04.2000 N АП-3-06/124 (зарегистрирован в Минюсте России 02.06.2000, N 2258; "Бюллетень нормативных актов федеральных органов исполнительной власти", 2000, N 25), или Информационному письму об учете в налоговом органе отделения иностранной организации по форме N 2201И, утвержденной Приказом МНС России от 07.04.2000 N АП-3-06/124, присвоенные налоговым органом по месту осуществления иностранной организацией деятельности в Российской Федерации через отделение.

Для иностранной организации, осуществляющей деятельность в рамках соглашения о разделе продукции, ИНН и КПП указывается в соответствии со Свидетельством о постановке на учет в налоговом органе по форме N 2401ИМД, утвержденной Приказом МНС России от 07.04.2000 N АП-3-06/124.

Для российской организации - зависимого агента ИНН и КПП по месту ее нахождения проставляется согласно Свидетельству о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации по форме N 12-1-7, утвержденной Приказом МНС России от 27.11.1998 N ГБ-3-12/309 (зарегистрирован в Минюсте России 22.12.1998, N 1664; "Бюллетень нормативных актов федеральных органов исполнительной власти", 1999, N 1; 2000, N 13).

Для иностранной организации - зависимого агента ИНН и КПП данной организации указывается в соответствии со Свидетельством о постановке на учет в налоговом органе по форме N 2401ИМД, утвержденной Приказом МНС России от 07.04.2000 N АП-3-06/124.

Для физического лица - зависимого агента ИНН (при наличии) проставляется в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 12-2-4, утвержденной Приказом МНС России от 27.11.1998 N ГБ-3-12/309. В случае отсутствия ИНН физического лица следует заполнить сведения о физическом лице на странице 2 титульного листа налоговой декларации.

1.2. В специальной ячейке проставляется вид документа: 1 - первичный или 3 - корректирующий, указываемый в случае, если в налоговый орган подается налоговая декларация, в которой отражены налоговые обязательства с учетом внесенных дополнений и изменений. При этом код "3" проставляется с указанием после знака "/" номера, обозначающего, какая по счету налоговая декларация с учетом внесенных изменений и дополнений представляется иностранной организацией в налоговый орган (например: 3/1, 3/2, 3/3, и т.д.).

В отдельных зонах указываются: налоговый (отчетный) период, за который представлена декларация; номер квартала или месяца; отчетный год, за который представляется декларация; полное наименование налогового органа, в который представляется декларация, и его код. При этом показатель "N квартала или месяца" может принимать следующие значения: для месяца - от 01 до 12, для квартала - 01, 02, 03, 04.

1.3. В случае предоставления налоговой декларации иностранной организацией, осуществляющей деятельность через отделение, в строке "наименование иностранной организации" указывается ее полное наименование на русском языке и в латинской транскрипции (если таковая имеется), соответствующее наименованию, указанному в свидетельстве о постановке на учет иностранной организации.

В случае подачи налоговой декларации иной организацией или физическим лицом в строке "наименование иностранной организации" указывается наименование иностранной организации в соответствии с сертификатом об инкорпорации или другим подобным документом. При этом зависимый агент (организация или физическое лицо) заполняет строку "полное наименование организации/Фамилия, Имя, Отчество физического лица". Зависимый агент - организация указывает в данной строке свое полное наименование, как оно значится: для российских организаций - в учредительных документах, для иностранных организаций - в сертификате об инкорпорации или ином подобном документе. Зависимый агент - физическое лицо указывает свои фамилию, имя, отчество полностью, в соответствии с документами, удостоверяющими личность, и в случае отсутствия ИНН заполняет также страницу 2 титульного листа.

1.4. В соответствующих ячейках указывается страна регистрации (инкорпорации) иностранной организации или страна постоянного местонахождения физического лица и рядом в клетках проставляется код иностранного государства по международному изданию S.W.I.F.T. "BIC Directory".

Для взаимодействия налогового органа с декларантом в отдельной строке указывается код города и номер контактного телефона в Российской Федерации.

1.5. В случае представления налоговой декларации российской организацией в специальной строке проставляется основной государственный регистрационный номер (ОГРН) в соответствии со Свидетельством о государственной регистрации юридического лица (форма N Р51001) или Свидетельством о внесении записи в Единый государственный реестр юридических лиц о юридическом лице, зарегистрированном до 01.07.2002 (форма N Р57001), утвержденными Постановлением Правительства Российской Федерации от 19.06.2002 N 439 "Об утверждении форм и требований к оформлению документов, используемых при государственной регистрации юридических лиц, а также физических лиц в качестве индивидуальных предпринимателей" (Собрание законодательства Российской Федерации, 2002, N 26, ст. 2586; 2003, N 7, ст. 642; N 43, ст. 4238) (приложения N 11 и N 13, соответственно).

1.6. В соответствующих зонах проставляется количество страниц, на которых составлена налоговая декларация, и количество листов подтверждающих документов или их копий, приложенных к декларации.

1.7. Достоверность и полнота сведений, указанных в налоговой декларации, составленной в отношении организаций, подтверждается в специальном разделе титульного листа подписями руководителя и главного бухгалтера организации или ее уполномоченного представителя. При этом указываются фамилия, имя, отчество (полностью), ИНН (при наличии), дата подписания и ставится печать.

При заполнении декларации физическим лицом (зависимым агентом) проставляется его подпись, подтверждающая достоверность и полноту сведений, указанных в декларации, и дата подписания.

1.8. Раздел "Заполняется работником налогового органа" предназначен для указания сведений о представлении налоговой декларации (способе представления, количестве страниц декларации, количестве листов подтверждающих документов или их копий, приложенных к декларации, дате представления, номере, под которым зарегистрирована декларация), фамилии и инициалов работника налогового органа, принявшего декларацию, и проставления его подписи.

2. На странице 2 титульного листа налоговой декларации сообщаются сведения в отношении руководителя, главного бухгалтера или уполномоченного представителя или физического лица (зависимого агента) в случае отсутствия их ИНН.

2.1. В соответствующих ячейках проставляются ИНН и КПП организации или ИНН физического лица - зависимого агента, указанные на странице 1.

Персональные данные о руководителе, уполномоченном представителе организации или физическом лице (зависимом агенте) указываются по всему перечню показателей, приведенному на странице 2: фамилия, имя, отчество; номер контактного телефона с кодом города; сведения о документе, удостоверяющем личность (наименование документа, серия, номер, кем и когда выдан); адрес места жительства и т.д. Персональные данные о главном бухгалтере заполняются по всему перечню показателей, приведенному на странице 2, кроме сведений о дате и месте рождения, поле и гражданстве.

2.2. При заполнении сведений на данной странице следует обратить внимание на то, что:

- фамилия, имя, отчество указываются полностью, без сокращений, в соответствии с документом, удостоверяющим личность;

- для взаимодействия налогового органа с руководителем, главным бухгалтером организации, ее уполномоченным представителем или физическим лицом (зависимым агентом) указывается номер контактного телефона в Российской Федерации с кодом города. При наличии домашнего и служебного телефонов указываются оба номера;

- дата рождения (число, месяц, год) указываются в соответствии с записью в документе, удостоверяющем личность;

- место рождения указывается в точном соответствии с записью в документе, удостоверяющем личность. Если налогоплательщик указал документ, удостоверяющий личность, в котором нет сведений о дате и месте рождения, то эти показатели заполняются на основании свидетельства о рождении или другого документа, содержащего такие сведения;

- пол указывается путем проставления знака "V" в соответствующем квадрате;

- в строке "гражданство" указывается название страны, гражданином которой является декларант, и код страны в соответствии со справочником, действующим в системе налоговых органов. При отсутствии гражданства записывается: "лицо без гражданства";

- в строке "вид документа, удостоверяющего личность" записывается конкретное название документа (паспорт, удостоверение личности, военный билет и т.п.) и указывается код документа в соответствии со справочником, действующим в системе налоговых органов (приложение N 3);

- далее указываются те реквизиты, которые имеются в документе, удостоверяющем личность;

- адрес места жительства в Российской Федерации указывается на основании записи в паспорте или документе, подтверждающем регистрацию по месту жительства (если указан не паспорт, а иной документ, удостоверяющий личность), с обязательным указанием почтового индекса и кода субъекта Российской Федерации в соответствии со справочником, действующим в системе налоговых органов (приложение N 2).

2.3. Для иностранных граждан и лиц без гражданства при отсутствии адреса места жительства в Российской Федерации указывается адрес ведения деятельности в Российской Федерации.

Если указываются сведения о физическом лице - резиденте иностранного государства, в соответствующей строке указывается адрес его места жительства в иностранном государстве.

2.4. В случае отсутствия ИНН или изменения данных у всех лиц, удостоверяющих достоверность и полноту сведений, представленных в налоговой декларации, сведения о физическом лице указываются для всех лиц на разных листах.

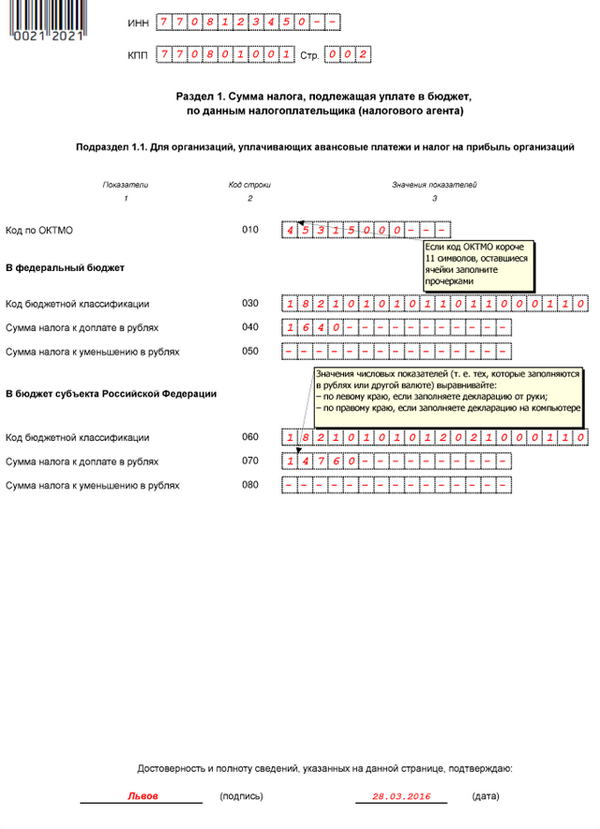

Раздел 1. Сумма налога на прибыль

по данным налогоплательщика

Раздел предназначен для указания по бюджетам соответствующего уровня сумм налога, подлежащих к доплате (или уменьшению), и сумм налога, исчисленного с налоговой базы переходного периода.

В подразделе 1.1 отражаются итоговые результаты, исчисленные с учетом показателей соответствующих строк раздела 7 "Расчет суммы налога на прибыль", включая суммы налога, исчисленные иностранной организацией в соответствии с пунктами 6, 8 статьи 10 Федерального закона от 06.08.2001 N 110-ФЗ "О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства Российской Федерации о налогах и сборах".

По показателю "В федеральный бюджет" указываются:

- в строке 030 или 040 - сумма налога, подлежащая к доплате (или уменьшению), расчет которой производится по формуле (E1 - F - G1) (или (G1 + F - E1));

- в строке 050 - сумма налога с налоговой базы переходного периода, подлежащая к уплате по сроку 28 числа месяца, следующего за отчетным периодом, расчет которой производится по формуле (J1 / К).

По показателю "В бюджет субъекта Российской Федерации" указываются:

- в строке 030 или 040 - сумма налога, подлежащая к доплате (или уменьшению), расчет которой производится по формуле (Е2 - G2) (или (G2 - Е2));

- в строке 050 - сумма налога с налоговой базы переходного периода, подлежащая уплате по сроку 28 числа месяца, следующего за отчетным периодом, расчет которой производится по формуле (J2 / K).

По показателю "В местный бюджет" указываются:

- в строке 030 или 040 - сумма налога, подлежащая к доплате (или уменьшению), расчет которой производится по формуле (Е3 - G3) (или (G3 - Е3));

- в строке 050 - сумма налога с налоговой базы переходного периода, подлежащая к уплате по сроку 28 числа месяца, следующего за отчетным периодом, расчет которой производится по формуле (J3 / K).

Если иностранная организация осуществляет в Российской Федерации деятельность через группу отделений, каждое из которых является постоянным представительством, в рамках единого технологического процесса, то отделение этой иностранной организации, ведущее налоговый учет по указанной группе отделений (далее - основное отделение), заполняет подраздел 1.1 в следующем порядке:

По показателю "В федеральный бюджет" отражаются результаты, исчисленные с учетом показателей соответствующих строк раздела 7 "Расчет суммы налога на прибыль", включая суммы налога, исчисленные иностранной организацией в соответствии с пунктами 6, 8 статьи 10 Федерального закона от 06.08.2001 N 110-ФЗ:

- в строке 030 или 040 - сумма налога, подлежащая к доплате (или уменьшению), расчет которой производится по формуле (E1 - F - G1) (или (G1 + F - Е1));

- в строке 050 - сумма налога с налоговой базы переходного периода, подлежащая уплате по сроку 28 числа месяца, следующего за отчетным периодом, расчет которой производится по формуле (J1 / К).

При этом сумма налога, подлежащая к доплате (или уменьшению), и сумма налога с налоговой базы переходного периода указываются основным отделением по показателю "В федеральный бюджет" в подразделе 1.1 налоговой декларации.

По показателям "В бюджет субъекта Российской Федерации" и "В местный бюджет" отражаются результаты, исчисленные с учетом показателей соответствующих строк раздела 10 "Расчет распределения налога на прибыль между отделениями иностранной организации, являющимися постоянными представительствами, по деятельности в рамках единого технологического процесса", включая суммы налога, исчисленные иностранной организацией в соответствии с пунктами 6, 8 статьи 10 Федерального закона от 06.08.2001 N 110-ФЗ.

По показателю "В бюджет субъекта Российской Федерации" указываются:

- в строке 030 и 040 - сумма налога, подлежащая к доплате (или уменьшению), расчет которой производится по формуле (F1 - G1) (или (G1 - F1));

- в строке 050 указывается сумма налога с налоговой базы переходного периода, подлежащая уплате по сроку 28 числа месяца, следующего за отчетным периодом, расчет которой производится по формуле (J2 / K раздела 7 x D / 100).

По показателю "В местный бюджет" указываются:

- в строке 030 и 040 - сумма налога, подлежащая к доплате (или уменьшению), расчет которой производится по формуле (F2 - G2) (или (G2 - F2));

- в строке 050 сумма налога с налоговой базы переходного периода, подлежащая уплате по сроку 28 числа месяца, следующего за отчетным периодом, расчет которой производится по формуле (J3 / K раздела 7 x D / 100).

При этом суммы налога на прибыль, подлежащие к доплате (или уменьшению), и суммы налога с налоговой базы переходного периода указываются основным отделением по показателям "В бюджет субъекта Российской Федерации" и "В местный бюджет" подраздела 1.1 налоговой декларации, составляемой отдельно по каждому из отделений - участников единого технологического процесса и по основному отделению, которая представляется в налоговый орган по месту постановки на учет каждого из отделений-участников.

В подразделе 1.2 указывается сумма налога, подлежащая к доплате (или уменьшению) в федеральный бюджет, исчисленная по строке Е (или F) раздела 8 "Налоговая база по доходам от долевого участия в других организациях (дивиденды), выплаченным в отчетном квартале (месяце)".

В подразделе 1.3 указывается сумма налога, подлежащая к доплате (или уменьшению) в федеральный бюджет, исчисленная по строке G (или H) раздела 9 "Налоговая база по доходам в виде процентов по государственным и муниципальным ценным бумагам, выплаченным в отчетном квартале (месяце)".